传统金融与互联网金融业务合作空间广 逐步走向融合

互联网金融是一种利用通信网络和技术开展金融活动的模式。广义上一切金融活动在互联网的应用都可以称为互联网金融。

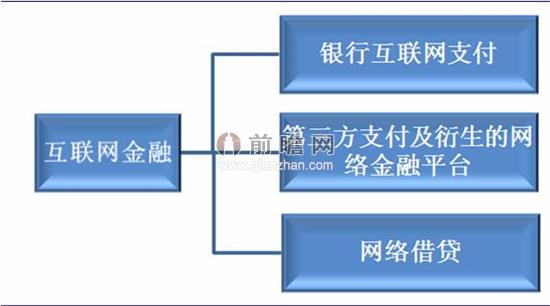

前瞻产业研究院发布的《2014-2018年中国互联网金融行业市场前瞻与投资战略规划分析报告》将互联网金融分为三种类型:一是银行利用互联网技术来延展支付业务类型;二是第三方支付和基于第三方支付衍生出的网络金融平台;三是网络借贷。

图表1:互联网金融三种类型

资料来源:前瞻产业研究院

与传统金融相比,互联网金融具有明显的成本优势和信息优势。首先,互联网金融主要在互联网的虚拟空间上开展业务,无论是寻找客户还是完成支付均在网上进行,省去了传统银行的庞大营业网点费用。

其次,互联网金融借助掌握的海量客户数据,能精准地发现和接触客户,增强了与客户的粘性,并借助大数据的处理技术,以较低的成本,快速准确地掌握了客户的行为特征,包括客户的消费行为和信用等级,这对于互联网金融开展小微金融极为便利。

互联网金融的经济效益

网上第三方支付机构主要通过以下方式取得盈利:一是储值卡或支付工具所带来的大量沉淀资金利息,二是预付款的投资收益,三是签约用卡商户给的销售额返点。目前,手续费和客户备付金是网上支付企业利润的重要来源。

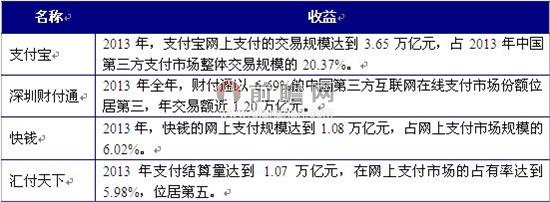

前瞻网发布的互联网金融行业报告数据显示,2013年主要第三方支付公司经营状况如下:

图表2:2013年主要第三方支付公司经营状况

资料来源:前瞻产业研究院

此外,目前网络借贷行业仍然处于推广阶段,费用收取非常有限,很多平台为了推广扩大用户规模甚至对服务进行免费,因此,除了阿里小贷实现了一定的盈利外,其他平台还处于亏损状态或盈亏平衡状态。

互联网金融业务的风险

互联网金融业务具有一定的操作风险。操作风险来源于系统可靠性、稳定性和安全性的重大缺陷而导致潜在损失的可能性,可能来自网络金融客户的疏忽,也可能来自网络金融安全系统和其产品的设计缺陷及操作失误。

互联网金融业务也会面临市场信号风险。在虚拟金融服务市场上,客户不了解每家金融机构提供服务的质量优劣程度,大多数会按照他们对网络金融机构提供服务的平均质量来确定预期的购买价格,往往出现提供低质量服务的网络金融机构可以被客户接受,而高质量的网络金融机构却被排挤出网上市场的现象。

此外,互联网金融业务还存在信誉风险。网络金融机构提供的虚拟金融服务不能达到公众所预期的全系统曾经遭到破坏,就形成了网络金融的信誉风险。无论这种破坏的原因是来自内部还是来自外部,都会影响社会公众对网络金融的商业信心。

互联网金融与传统金融融合发展

近日,搜狐金融发布“中国互联网金融16强企业榜单”,榜单囊括了百度、阿里、腾讯组成的BAT互联网巨头,也列入了人人贷、有利网、快钱、网信金融等互联网金融细分领域的龙头企业,此外,招商银行和国金证券为代表的的传统金融机构也进入了该榜单。

“中国互联网金融16强企业榜单”入榜企业类型的多样性,反映出虽然传统金融和互联网金融无论在定位还是经营模式上都存在着较为明显的差异,但两者可以在适度竞争的同时做到优势互补。

从未来互联网金融服务模式的发展趋势来看,将形成互联网金融与传统金融服务模式互补的局面。传统金融与互联网金融的定位不同,表现为业务互补。互联网金融目前在规模、风险控制等能力方面远远不能与传统金融相比。短期传统金融地位不可撼动,双方存在广阔业务合作空间,互联网金融是对现有金融体系的有效补充。

互联网平台也成为传统金融机构竞争小企业客户的最前沿阵地。从现实情况看,网上银行的小企业客户已经具备了金融生存互联网化的基本特征。以招行为例,在其超过24万家网上企业银行用户中,完全依赖网上企业银行而从不在柜台办理结算业务的小企业客户超过6万家。招商银行也正在重塑其批发业务模式形态,从主要依靠网点柜台和客户经理作为服务客户的窗口,转为推动以培育“纯网上用户”为核心目标的产品、服务、渠道资源整合。

再如,电子商务与银行信息化——这两个一度平行发展的行业,近年来不断发生碰撞并产生交集。互联网企业携带着数据及电子商务优势,依靠与银行合作,已深入支付结算和信贷这两项银行核心业务;证券、基金、保险、银行等金融机构纷纷进驻电商销售产品。业务合作成为金融机构和互联网企业合作的基本模式。

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。