十张图带你了解中国支付市场大变革! 移动支付大潮来临 ATM机等银行自助现金类设备何去何从?

3月23日,维珍创意发布2017年业绩快报,数据显示,2017年公司营收和净利润出现了大幅的下滑,其中营收从2016年的10955.46万元下降至2017年的4300.6万元,下降幅度达60.74%;净利润也由2016年的3412.76万元下降至2017年的318.18亿元,降幅达90.68%。维珍创意方面表示,2017年支付宝、微信支付迅猛发展,移动支付替代了大量的小额现金支付,严重影响了银行ATM等自助设备的布放,造成公司全年业绩出现大幅下降。

据了解,维珍创意为我国ATM形象创新及安全防护,即ATM设备的外包装、安防监控、应用软件等的知名提供商,公司ATM设备产品销售业务占比近90%。因此2017年在移动支付的冲击、银行 ATM 机等现金自助设备市场发生停滞乃至萎缩的背景下,公司业绩下滑在意料之中。

图表1:2016-2017年维珍创意经营情况对比(单位:万元,%)

资料来源:前瞻产业研究院整理

图表2:2017年维珍创意业务结构(单位: %)

资料来源:前瞻产业研究院整理

维珍创意公司的情况反映了一个不可忽略的事实:我国支付市场正在经历一次前所未有的变革。那么这场变革是如何演变的呢?

一、中国支付发展史

1、货币支付和银行支付存在感减弱 第三方支付成为主流

首先明确第三方支付概念:第三方支付指的是独立于商户和银行并且具有一定实力和信誉保障的独立机构,为商户和消费者提供交易支付平台的网络支付模式。目前市场上一般将其划分为第三方互联网支付和第三方移动支付。

在第三方支付发展起来之前,并未产生第一方和第二方支付的概念。所谓的第一方支付就是现金支付;第二方支付是依托于银行的支付,如银行汇票、银行卡支付等。作为两种传统的支付方式,他们在国内有着悠久的发展历史。不过由于现金支付以及银行卡支付在实际使用过程中会面临地域、距离、网点、时间的限制,在有着更加便捷快速的选择之后,这两种支付方式的存在感逐渐减弱。现金支付逐渐成为第三方支付的辅助支付手段,依托于银行的支付则转向了巨额交易的场景。

图表3:中国支付发展历程

资料来源:前瞻产业研究院整理

2、政策规范 促进第三方支付市场合规发展

我国第三方支付始于1999年,国内首家第三方支付平台——易票联的诞生,但由于技术和监管等种种原因,使得第三方支付市场的发展较为缓慢。2011年央行颁布了首批《支付业务许可证》,并下发第一批支付牌照。此后在支付宝和微信的推动下,我国第三方支付市场迎来了快速发展。

图表4:中国第三方支付发展历程

资料来源:前瞻产业研究院整理

二、中国支付市场变化

1、第三方支付发展迅速 2017年超130万亿元

近年来,随着互联网的普及以及电子商务的快速发展,推动了第三方支付市场的发展。前瞻产业研究院《2018-2023年中国移动支付行业市场前瞻与投资战略规划分析报告》数据显示, 我国中国第三方支付市场交易规模由2011年的2.3万亿上升至2017年的133.6亿元,增长了57倍,年均复合增速达196.79%。

目前第三方支付已经渗透到了消费、金融、个人应用等生活的各个领域,并成为了大众支付的重要支付手段。

图表5:2011-2017年中国第三方支付市场交易规模及变化趋势(单位:万亿元,%)

资料来源:前瞻产业研究院整理

此外,第三方支付市场的快速发展,推动了非现金支付笔数的上升。根据央行数据显示,随着第三方支付实现了对银行、现金支付功能的全覆盖。我国非现金支付笔数自2012年起增长率超过20%且增速呈上升趋势,大众越来越倾向于选择非现金方式。

图表6:2012-2017年中国非现金支付笔数及增速(单位:万亿笔,%)

资料来源:前瞻产业研究院整理

2、移动支付超过互联网支付 成为第三方支付主流

随着智能手机的普及和二维码支付市场的爆发,第三方支付市场加快了从PC端向移动端的迁移速度。数据显示,2014年第三方互联网支付交易规模为8.1万亿,第三方移动支付交易规模为6.0万亿;2015年移动支付赶超互联网支付,二者交易规模分别为12.2万亿元和11.9万亿元;到2017年,我国移动支付交易规模为109.1万亿元,远超于互联网支付交易规模(24.5亿元)。移动支付成为了第三方支付主流。

图表7:2011-2017年中国互联网、移动第三方支付交易规模(单位:万亿元)

资料来源:前瞻产业研究院整理

图表8:2011-2017年中国第三方支付交易规模结构变化(单位:%)

资料来源:前瞻产业研究院整理

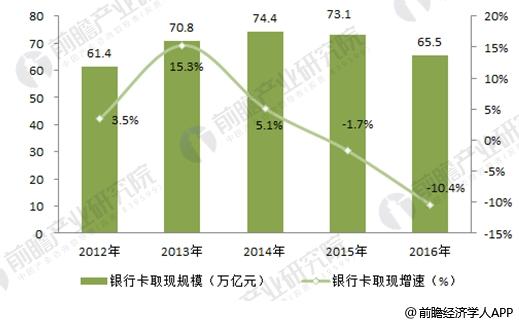

3、银行卡取现出现负增长

数据显示,2014年起银行卡取现增速开始下降,且在2015、2016年取现金额呈现负增长,我国正在逐步走向无现金社会。在大众生活中,现金主要有小额转账、小额消费两大应用。在2016年以前,第三方支付对小额消费中的购物等场景起到替代作用,但整体上对现金的替代作用较小。进入2016年,社交支付增长迅速并占到第三方支付交易规模的70%左右,对现金的小额转账应用替代显著,极大推动了无现金进程。

此外值得关注的是,2017年第三方支付扫码支付开始积蓄力量,扫码支付将对现金在线下小额消费的应用起到显著替代作用,预计2017、2018年银行卡取现金额将进一步减小。

图表9:2012-2016年中国银行卡取现金额及增速(单位:万亿元,%)

资料来源:前瞻产业研究院整理

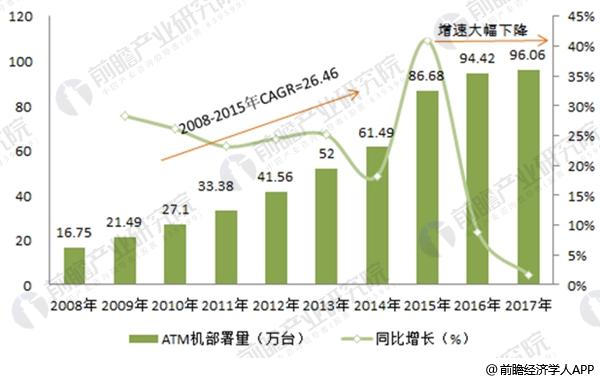

4、ATM机部署大幅下降

第三方支付大潮的来临,以及银行卡取现规模的下降,银行业减缓了ATM机等自助设备的部署。数据显示,2008-2015年我国ATM机部署量从16.75万台自助86.68万台,年复合增长率达26.46%。2016-2017年,随着第三方支付尤其是互联网支付的爆发式增长,银行ATM机部署速度大幅放缓。2017年全国银行ATM机部署量为96.06万台,同比仅增1.74%。

图表10:2008-2017年银行业ATM机部署量及变化趋势(单位:万台,%)

资料来源:前瞻产业研究院整理

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了移动支付行业的背景;全球移动支付行业发展现状及总体趋势;有代表性的国家移动支付产业发展经验;中国移动支付行业的生产运营与发展现状;中国移动支付行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。