十张图了解2018上半年资产证券化市场 延续去年快速增长态势

2018年上半年,我国资产证券化市场延续了2017年快速增长、稳健运行的良好发展态势。这表明资产证券化产品正为我国资本市场改革注入新活力,使得金融回归本源,更好的服务于实体经济,服务于经济社会的发展。

一级市场发行概况

——发行规模

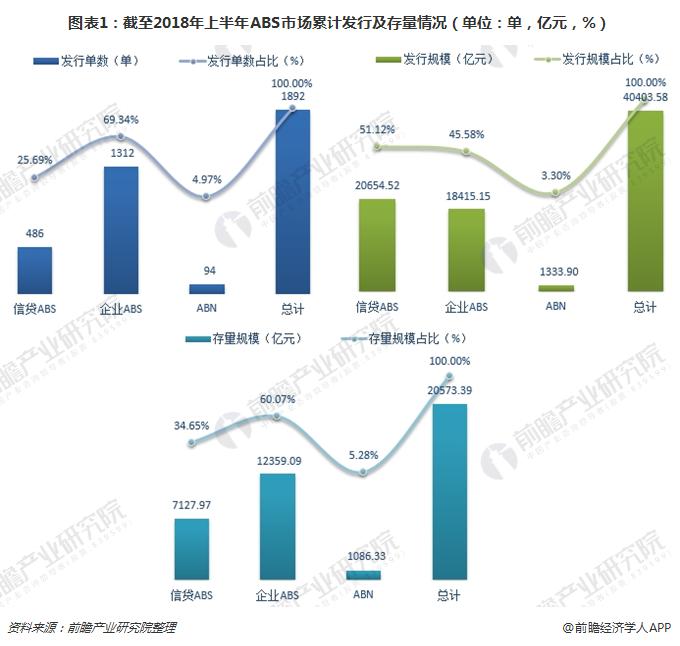

截至2018年上半年,中国资产证券化市场累计共发行1892单ABS产品,累计发行规模达40403.58亿元,存量规模20573.39亿元。其中,信贷ABS发行规模占比超过一半;企业ABS发行单数及存量规模占比均超过60%,发行规模占比45.58%。

(注:数据截至2018年6月28日,下同)

分季度来看,ABS市场发行具有显著的季节效应,即第一季度的发行规模最低,而第四季度的发行规模最高。2018年上半年,前两个季度发行规模显著高于2017年同期水平,甚至第二季度发行规模已超过去年第四季度,市场热度可见一斑。2018年第二季度,信贷ABS新增发行规模2085.31亿元,企业ABS规模2055.15亿元,ABN规模252.54亿元。

分基础资产类型看,首先在信贷ABS市场中,上半年,信贷ABS市场的基础资产类型呈现集中态势,且2017年与2018年资产类型集中侧重点有所不同。2017年,信贷ABS市场上半年多集中于企业贷款和汽车抵押贷款,下半年多集中住房抵押贷款和信用卡分期,2018年上半年则主要集中于住房抵押贷款。

数据显示,在个人住房贷款需求持续火爆背景下,住房抵押贷款连续两个季度发行规模占比超过60%;企业贷款较稳定,发行规模占比保持在12%左右;汽车抵押贷款则有所收缩,二季度减少至10.57%。

其次在企业ABS市场中,与2017年相比,2018年上半年企业ABS市场的基础资产类型分布特征发生了明显变化。2017年,企业ABS市场多集中于个人消费贷款和信托受益权,其次是融资租赁和CMBS&REITs,而2018年上半年,企业ABS市场资产类型呈现均匀分布态势,多分布于应收账款、融资租赁、保理融资、个人消费贷款和CMBS&REITs等资产类型。特别是信托受益权和个人消费贷款呈现大幅下降趋势,已从2017年二季度的22.78%、34.47%降至2018年二季度的4.95%、10.48%。

最后来看ABN市场,上半年,ABN市场的资产类型呈现均匀分布态势,多分布于应收账款、融资租赁、保理融资等资产类型;而2017年上半年,ABN市场多集中于融资租赁和信托受益权。

——发行利率

2018年上半年,货币政策操作整体较为温和,一月推出普惠金融定向降准、四月推出降准置换MLF、六月定向下调存款准备金率0.5个百分点,货币政策的边际放松叠加经济下行压力,使得债券市场收益率普遍下降。

受此影响,信贷ABS市场优先级、夹层级利率水平也呈现出下降趋势。2018年二季度,优先级发行利率下调至5.03%,较一季度下滑0.28个百分点;夹层级发行利率降至5.36%,较一季度下滑0.47个百分点。

从发行利差来看,2017年第一季度优先级证券的发行利差远高于夹层级证券的发行利差,随后优先级证券的发行利差保持在50BP上下,而夹层级证券的发行利差于2017年第四季度反超优先级证券,随后夹层级证券的发行利差有所回落,同样保持在50BP上下。

在企业ABS市场中,2017年企业ABS市场证券的发行利率稳步上升,优先级证券于2018年第一季度达到峰值,并在2018年第二季度有所下调,而夹层级证券则呈现持续上升趋势。从证券发行利差来看,2018年上半年企业ABS市场随债券市场信用紧缩而呈现出明显的信用溢价上浮。

相比之下,ABN市场的优先级证券和夹层级证券发行利率平均高于企业ABS市场约0.35%和0.17%,高于信贷ABS市场约1.26%和1.81%,对投资者更具吸引力。

——信用评级

信贷ABS市场证券评级比较集中,多集中在AAA级证券和AA级证券,AAA级证券比例逐季度持续上升,而AA级证券比例随季度持续下降。

企业ABS市场证券评级逐渐从中低评级向高评级发展,且趋势较为明显。相较2017年第一季度评级分布,2018年上半年AAA级证券比例显著增加,而AA级及以下证券比例显著下降,表明市场对证券信用等级要求较高。

ABN市场受2016年末新规政策出台影响,与信贷ABS市场和企业ABS市场相比还较为不成熟,故ABN市场证券评级分布波动较大。但可以看出,高信用等级证券(≥AA)依旧占主导地位,且与2017年第一季度相比,AAA级和AA级证券比例有所上升,相应地中低评级证券占比有所下降。

——过会信息

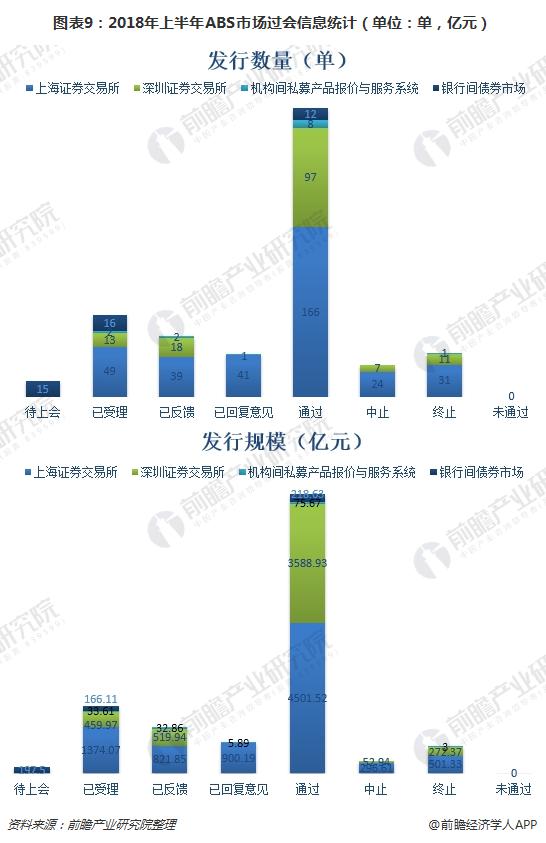

2018年上半年,共有553单ABS产品上会,其中283单产品进入发行期状态,而74单产品显示中止/终止状态,未通过产品0单。从规模来看,上半年,过会产品规模共计14022.98亿元,已通过率约为59.79%,而中止/终止/未通过率在8.03%左右。

二级市场交易概况

2018年上半年,银行间市场ABS总成交金额达1140.46亿元,较去年同期大幅增长115%。从各月成交数据来看,1、2月延续了2017年的下降趋势,2月成交金额降至近十二个月以来最低点;3月银行间市场ABS成交金额迎来大幅增加,随后基本保持稳定,维持在月均243亿元的成交规模。

从交易所市场来看,上半年交易所市场总成交金额172.44亿元,较去年同期小幅下降10%。其中上交所成交金额20.92亿元,较去年同期下降52%;深交所成交金额151.53亿元,较去年同期上升1.69%。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国资产证券化业务市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了国际资产证券化业务的发展比较及经验借鉴;中国资产证券化业务的发展现状及发展规划;中国资产证券化产品的市场现状及前景;中国银行信贷资产证券化业务的...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。