2018年上半年四大行贷款质量分析:整体贷款不良率有所下降,贷款平均收益率上升

四大行贷款规模持续增长,贷款增速下滑

从2010-2018年上半年四大行贷款规模来看,贷款规模稳定增长,贷款增速呈下滑趋势。截至2018年上半年,四大行贷款余额为51.25万亿元,同比上年增长5.13%。

四大行逾期贷款整体规模有所下降

2016-2018年上半年,四大行整体逾期贷款规模呈现下降趋势,贷款质量提升。截至2018年上半年,四大行逾期贷款余额为8801.7亿元,同比上年下降9.83%,占商业银行整体逾期贷款余额的44.97%。

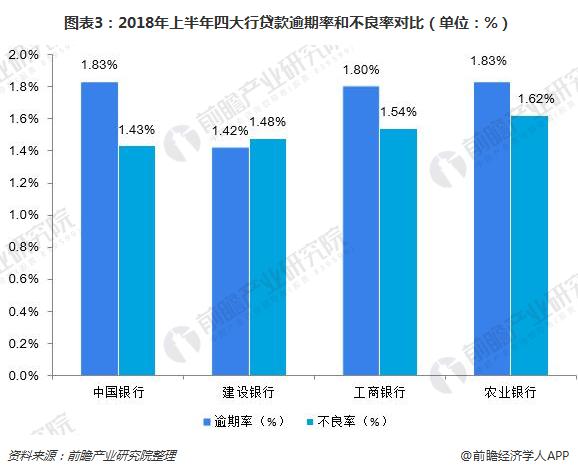

2018年上半年,工商银行逾期贷款金额最大,为2860.8亿元,逾期率为1.80%,同时不良贷款规模也最大,为2299亿元,不良率为1.54%。

建设银行逾期率小于不良率主要是因为2018年年初不良贷款部分未逾期账户发生逾期,导致逾期贷款余额增长。

值得注意的是,2018年上半年,中国银行和建设银行期末逾期贷款余额均比期初逾期贷款余额高,不良贷款余额同样呈增长状态。

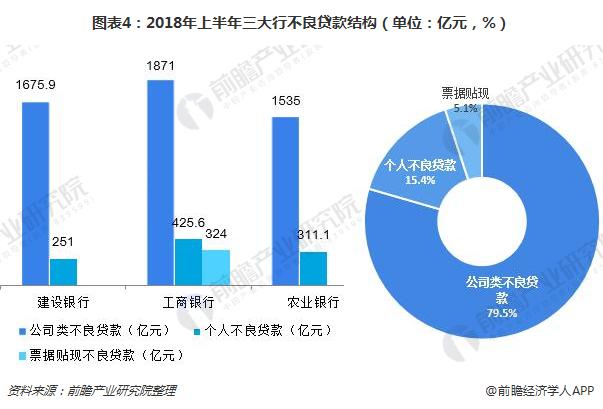

三大行不良贷款结构:主要集中于公司类不良贷款

由于中国银行上半年报未公布不良贷款细分结构数据,因此只统计其他三大行不良贷款数据。2018年上半年三大行不良贷款中,公司类不良贷款占比最高,占不良贷款总量的79.5%,不良率超过2%;三大行个人不良贷款规模为987.7亿元,占不良贷款总量的15.4%,不良率约为0.6%;票据类不良贷款最少,仅占5.3%。

四大行贷款平均收益率齐涨

2018年上半年四大行贷款平均收益率均同比上年出现增长。农业银行贷款平均收益率最高,为4.59%,同比上年增加7bp。建设银行贷款平均收益率增长最快,同比上年增加26bp。

2018年开始,四大行均上调放贷利率,在基准利率基础上上浮10%-15%,银行房贷收益率增长。此外,2012-2017年,银行存款增量持续下滑,而贷款增量持续增长,银行信贷额度紧张,小企业单位贷款利率普遍高于10%,推动银行贷款收益率较快增长。

以上数据来源于前瞻产业研究院发布的《2018-2023年中国商业银行信贷风险管理与行业授信策略分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动!

前瞻产业研究院 - 深度报告 REPORTS

本报告主要包括:商业银行信贷业务研究范围;信贷业务宏观经济、金融环境、货币政策与趋势;信贷业务供给与需求分析,商业银行信贷业务竞争趋势;报告第4章重点分析了信...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。