2018年上半年私募基金行业业绩点评 管理期货策略表现亮眼

私募基金管理人规模情况

2018年上半年,私募基金行业延续健康、有序的发展态势,行业监管不断完善,行业自律体系不断健全,社会公信逐步形成。截至2018年6月底,协会已登记私募基金管理人为23903家,已备案私募基金73854只,较去年年末分别增长6.49%和11.20%;此外,私募基金管理规模也达到12.60万亿,较去年年末累计增加15019亿元,按照已登记且有管理规模的私募基金管理人21005家计算,私募基金管理人平均管理基金规模6.00亿元。

分不同机构来看,截至2018年6月底,已登记私募证券投资基金管理人8827家,较上月增加51家;私募股权、创业投资基金管理人14309家,较上月增加150家;其他私募投资基金管理人767家,较上月减少1家。

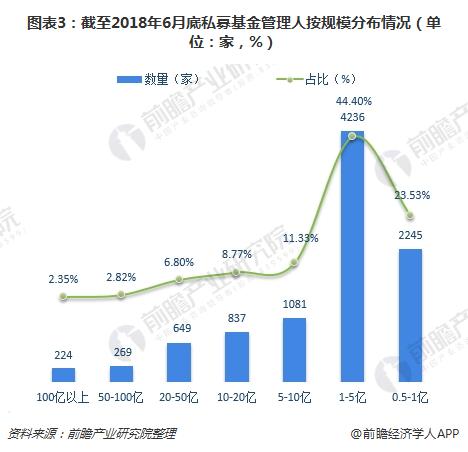

分规模来看,已登记私募基金管理人管理基金规模在100亿元及以上的有224家,上半年总共增长了37家。私募行业内部受头部效应影响,百亿私募受到资金青睐。另外,管理基金规模最多的1-5亿元,数量达到4236家,占比44.04%。

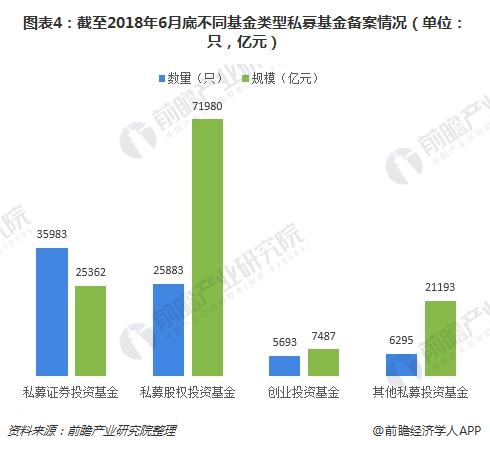

分不同基金类型来看,截至2018年6月底,已备案私募证券投资基金35983只,基金规模2.54万亿元,较上月减少89.86亿元,减少0.35%;私募股权投资基金25883只,基金规模7.20万亿元,较上月增加496.28亿元,增长0.69%;创业投资基金5693只,基金规模0.75万亿元,较上月增加101.84亿元,增长1.38%;其他私募投资基金6295只,基金规模2.12万亿元,较上月减少169.54亿元,减少0.79%。

分地域来看,已登记私募基金管理人数量从注册地分布来看(按36个辖区),集中在上海、深圳、北京、浙江(除宁波)、广东(除深圳),总计占比达71.88%,略低于5月份的71.97%,前五大辖区私募基金管理人集中度呈逐月下降趋势。其中,上海4739家、深圳4583家、北京4285家、浙江(除宁波)1994家、广东(除深圳)1581家,数量占比分别为19.83%、19.17%、17.93%、8.34%、6.61%。

私募基金管理人业绩情况

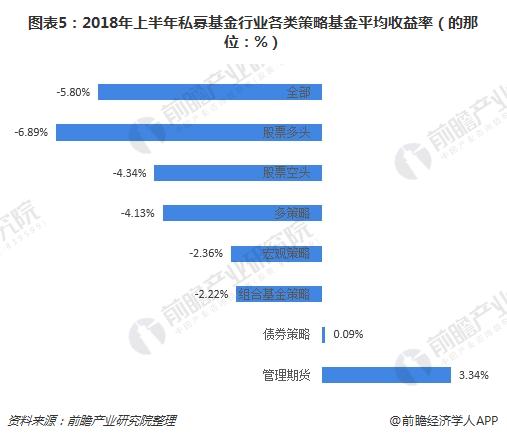

上半年,国内主要大类资产均未出现明显的趋势性行情,股票策略、多策略、宏观策略、组合基金策略、债券策略的赚钱效应并不明显,反倒是管理期货策略表现令人眼前一亮。具体数据显示,2018上半年,各类策略私募基金平均收益率-5.8%,管理期货策略平均收益率最高为3.34%,而股票多头策略基金表现较差为-6.89%的收益率。

从风险水平看,今年以来,高风险策略(股票多头、宏观策略、管理期货)的最大回撤水平均高于去年。其中,股票多头策略最大回撤达到13.46%。在年化波动率方面,股票多头波动仍最大,另外由于商品市场波动率的下降,组合基金风险水平超过管理期货策略。

下半年私募行业发展展望

2018年下半年,私募基金行业将蓬勃发展。同时,受IPO绿色通道政策的影响,私募股权类规模增长会更快。目前整个行业仍处于规范的过程之中,因此各种严厉的监管政策不断出台。由于部分政策没有实践的先例,在监管过程中难免会出现少数限制性政策对行业发展不利的情况,投资者应该相信监管层有能力对此作出相应的调整。事实上,中国金融业发展多年,之前管理相对宽松,导致乱象丛生,到现阶段的规范化管理制度一旦完善,私募基金行业必将迎来一个新的黄金发展阶段。

另外,私募证券基金行业两极分化极为严重,市场资金偏好老牌、业绩稳健的大私募,会将继续进化下去。例如,在二级市场风格明显转向价值的背景下,遵循价值投资的私募公司有望取得长期业绩回报,而一些单纯依靠炒概念、炒故事博取短期收益的私募公司,则可能无法取得长期稳定可持续的业绩,这部分公司便会逐渐被市场所淘汰。

更多数据请参考前瞻产业研究院发布的《2018-2023年中国私募基金行业市场前瞻与战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对私募基金行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来私募基金行业发展轨迹及实践经验,对私募基金行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。