2018年医美行业典型上市公司对比 整形医院到底哪家强?

医美行业并购趋势明显,市场集中度有望进一步提高

朗姿股份和华翰整形最大的区别就是公司主营业务不同,朗姿股份的主业是高端女装,于2016年开始,通过战略投资韩国DMG集团,收购“米兰柏羽”、“晶肤医美”两大国内优质医美品牌及其旗下六家医疗美容机构,收购高一生医美公司等布局,成功进军医疗美容行业。

华韩整形主营业务就是医疗美容行业,其市场布局均是围绕医美开展的,先后通过并购开拓青岛、北京、四川、湖南、江苏等各地市场,成为全国性的医疗美容机构。由此可见,医美行业集中度有望进一步提高,连锁性、标准化、品牌化企业的市场份额有望进一步提高。

三大整形机构对比 华韩营收和获利能力最强,整形外科类的毛利最高

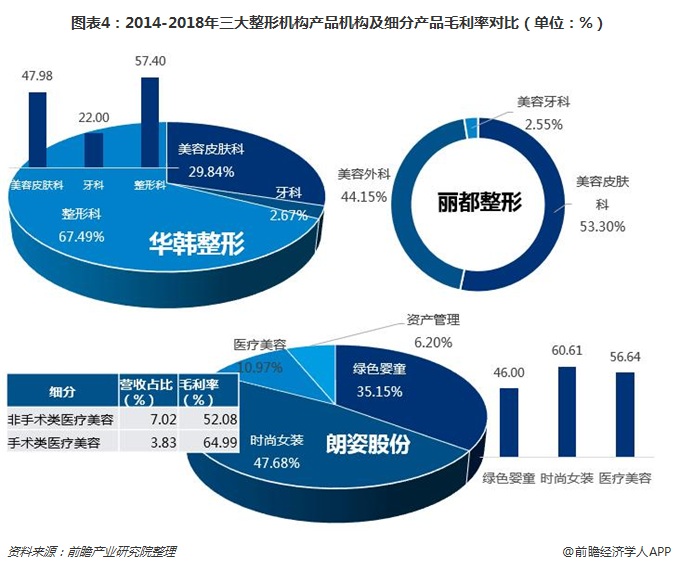

通过对比三大整形机构的营收,整体来看,营收均呈逐年递增趋势;华韩整形的营收最高,2017年营收为6.33亿元;朗姿股份从2016年进军医美行业,其医疗美容市场规模为2.55亿元,占营收比重为10.97%。

通过对比三大整形机构的净利润,朗姿股份的净利润为1.88亿元;丽都整形的净利润为-0.33亿元;华韩整形的净利润为0.29亿元,净利润较2016年增长46.09%,主要来自于营业利润的增长。营业利润增长主要受2个方面因素影响:第一方面:南京友谊医院、青岛 华韩、南京华韩奇致 3 家盈利医院收入规模和利润规模扩大。第二方面:原亏损的长沙华韩华美、北京华韩、四川悦好3家医院营业亏损规模得到抑制并减少。

通过对比三大整形机构的毛利率和净利率发现,整形机构的毛利率普遍较高,均在50%以上;净利率几乎均在10%以下,丽都整形2017年净利率骤然出现负值的原因是,新增两家医院长沙丽都和沈阳丽都开业初期费用较大且未带来明显收益;另外2017年无锡丽都医院升级装修,原定工期1个月拖延至3个月,导致费用大幅增加,所以净利润减少。

华韩整形业务比重占比最高的整形科,占比为67.49%;并且整形科的毛利率最高,为57.40%,华韩整形以获利能力最强的业务作为最主要业务,这也是它比丽都整形和朗姿股份医疗美容业务经营状况更好的最重要愿意之一。

丽都整形的美容皮肤科和美容外科的占比分别为53.30%和44.15%,未公布细分业务的毛利率,但从总毛利率为56.64%来看,皮肤科和美容外科的获利空间较大。

从朗姿股份产品机构看,医疗美容占比仅10.97%;其中,非手术类医疗美容营收占比为7.02%,手术类医疗美容占比为3.83%;二者的毛利率分别为52.08%和64.99%。手术类医美的毛利获取空间更大,但是营收比重仅占3.83%,若加大投入,公司的盈利能力将更好。

以上数据来源参考前瞻产业研究院发布的《中国互联网+医疗美容行业发展前景预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告第1章分析了全球及主要国家互联网+医疗美容行业的发展状况;第2章分析了中国互联网+医疗美容行业的发展状况、商业模式以及主要地区互联网+医疗美容市场的发展状况...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。