中国已成亚洲第一全球第二大保险市场 政策推动冲当第一

车险寿险为保费收入提供保障 收入资金用途大

保险是指投保人根据合同约定,向保险人支付保险费,保险人对于合同约定的可能发生的事故因其发生而造成的财产损失承担赔偿保险金责任,或者当被保险人死亡、伤残和达到合同约定的年龄、期限时承担给付保险金责任的行为。

保险业是指将通过契约形式集中起来的资金,用以补偿被保险人的经济利益业务的行业。保险市场是买卖保险即双方签订保险合同的场所。它可以是集中的有形市场,也可以是分散的无形市场。

按照保险标的的不同,保险可分为财产保险和人身保险两大类。在中国,财产险主要由机动车辆险、企业财产险、农业险、信用保证险、责任险和货运险组成,其中机动车辆险占我国财产险的比重超过75%,为我国财产险保费收入的主要来源;人身保险主要由寿险、健康险和人身意外险组成,其中寿险为我国人身保险保费主要来源,占比达到78.45%。这两大险种为我国的保险业的保费收入提供保障。

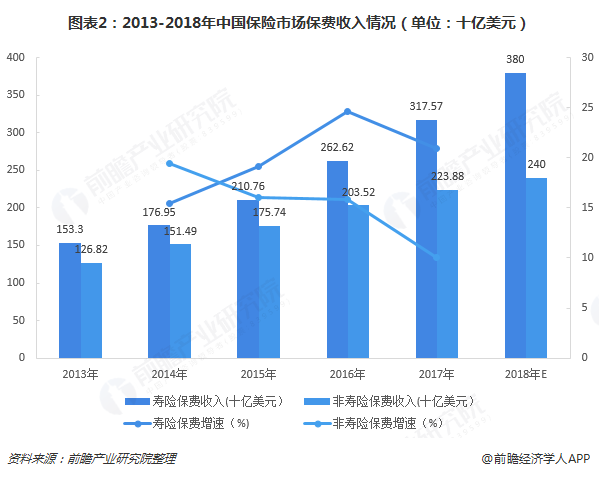

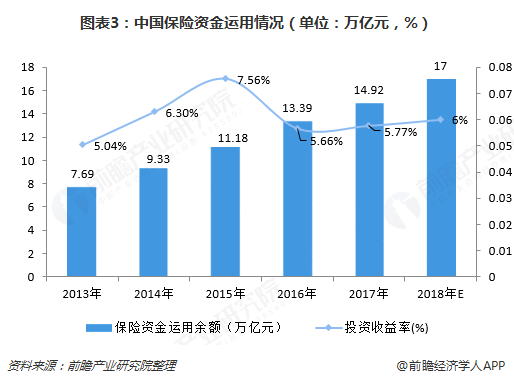

近年来,国内保险业务的迅猛发展,2013-2018年,中国保险市场保费收入不断上升,到2017年,已经寿险和非寿险保费收入分别已经达到3.18和2.24千亿美元。保险业的迅速发展促进了保险资金运用余额的快速增长。根据保监会公布的数据,2013年至2017年中国保险资金运用余额年均复合增长率为18.03%, 2017年12月31日,中国保险资金运用余额达14.92万亿元。

作为亚洲第一全球第二大保险市场,庞大的保费收入除了正常赔偿外,余额也应得到充分利用。2017年中国保险资金运用整体实现的投资收益率为5.77%,这其中34.59%的保险资金投资于债券,12.92%投资于银行存款,12.30%投资于股票和证券投资基金。不断投资和业务优化使经营保费收入的利润越来越高,为我国国家建设和经济发展作出不少贡献,目前已相当可观。

中国保险空间潜能大 政策推动冲当全球第一市场

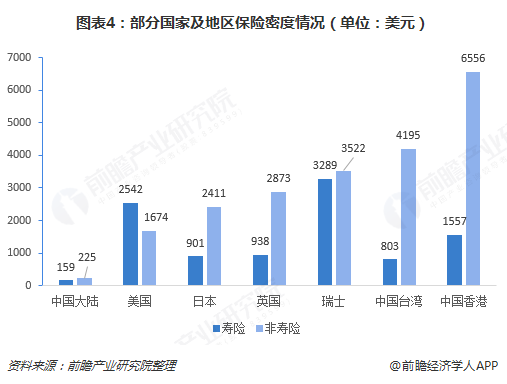

从整个行业来看,尽管中国保险市场规模增长迅速,但中国与发达国家市场相比仍处于发展初级阶段,保险深度和保险密度还处于较低水平。目前,中国大陆地区寿险和非寿险的保险密度分别为159和225美元,而美国已经达到2542和1674美元,中国香港地区为1557和6556美元。因此中国保险市场还有很大的发展空间和潜力。

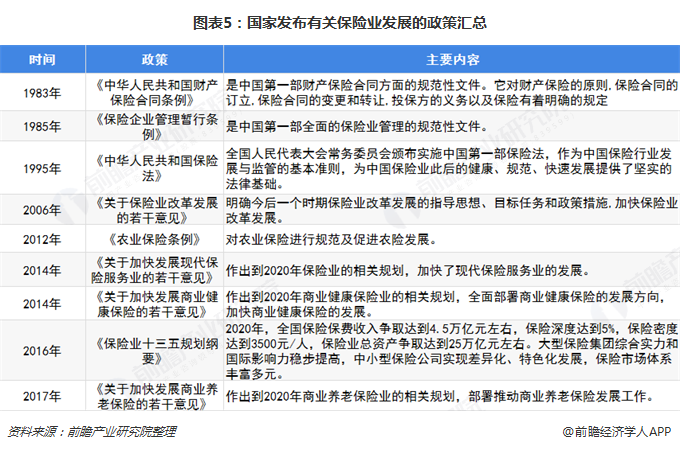

为了释放潜能,国家自1983年《中华人民共和国财产保险合同条例》发布以来,又陆续推出近十条产业政策来推动中国保险行业的发展。其中,2016年发布的《保险业十三五规划纲要》明确指出:到2020年,全国保险保费收入争取达到4.5万亿元左右,保险深度达到5%,保险密度达到3500元/人,保险业总资产争取达到25万亿元左右。大型保险集团综合实力和国际影响力稳步提高,中小型保险公司实现差异化、特色化发展,保险市场体系丰富多元等目标。有政策的推动,未来中国保险业发展将继续保持高速增长。

以上数据来源参考前瞻产业研究院发布的《2018-2023年中国医疗保险行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告将帮助医疗保险企业、学术科研单位、投资企业准确了解医疗保险行业最新发展动向,及早发现医疗保险行业市场的空白点,机会点,增长点和盈利点……,前瞻性地把握医...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。