2018年肿瘤医院行业市场现状与发展前景分析 民营肿瘤医院前景广阔【组图】

一、肿瘤越来越成为一种“慢性病”

据国家癌症中心最新发布的数据显示,我国恶性肿瘤年发病率(世标率)自2000年至今基本保持稳定,到2014年总体发病率为278.07/10万,其中男性发病率男性为301.67/10万,女性为253.29/10万。虽然发病率呈稳定态势,但由于肿瘤发病率与年龄高度相关,随着我国人口增长及老龄化程度加深,我国肿瘤新发病例数不断增长且增速加快:从2005年的259.6万人增长到2014年的380.4万例。

此外,随着治疗手段的进步,我国肿瘤死亡率基本保持稳中略有降低状态,由于人口基数增长,年新发病例数与死亡病例数之间的差距逐渐拉开,肿瘤越来越成为一种“慢性病”。根据国家卫健委统计,2017年,我国城市居民恶性肿瘤死亡率为160.27/10万,城市居民主要疾病死亡率构成中,恶性肿瘤死亡率位列第一,占比为26.11%;农村居民恶性肿瘤死亡率为156.70/10万,农村居民主要疾病死亡率构成中,恶性肿瘤死亡率位列第二,占比为23.07%;前瞻预计2018年全年,城市居民与农村居民死亡率基本维持不变。

二、肿瘤专科医院数量较少,非公立首次超过公立

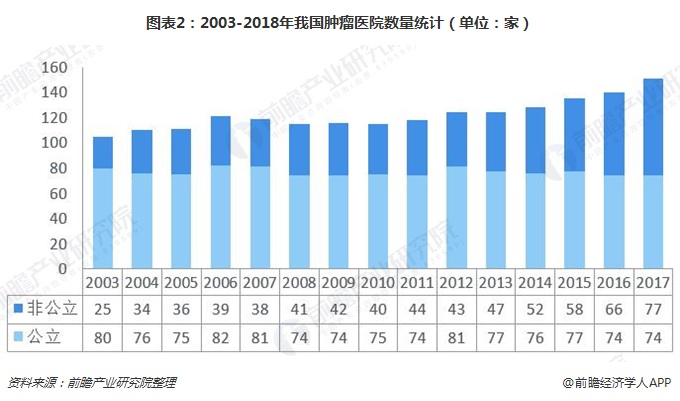

与需求相比,我国肿瘤医疗服务供给存在较大缺口。截至2017年底,全国共有肿瘤专科医院151家,平均每省不到5家。十多年来,我国肿瘤专科医院数量增长缓慢,公立医院从2003年的80家减少至2017年的74家,非公立医院从25家增长至77家。

早些年,公立、国有性质的肿瘤医院在我国肿瘤医院行业占有数量上的优势。在我国,公立医院通过多年的沉淀,在公信力、医疗技术和水平、医保政策支持等方面的优势。相比民营医院薄弱的公信力,公立医院明显已经在人们的心目中树立起了权威的形象。另外,从整体来看,高端医疗人才主要还是集中在公立医院。

公立肿瘤专科医院74家,非公立肿瘤专科医院77家,非公立数量首次超过公立数量;按主办单位划分,截至2017年底,个人办数量上升至42家,社会办数量上升至40家。前瞻预计,2018年全年,非公立医院数量将进一步增长,有望超过80家。国务院颁布的《关于深化医药卫生体制改革的意见》明确提出完善公立医院经济补偿机制,并且将加快形成多元化办医格局,鼓励民营资本举办非营利性医院。利用民营资本办肿瘤医院,不仅有利于增加医疗卫生服务资源,扩大服务供给,满足人民群众多层次、多元化的医疗服务需求,而且有利于建立竞争机制,提高医疗服务效率和质量,这也为民营肿瘤医院提供了发展机遇。

三、肿瘤医疗资源供需紧张

与需求相比,我国肿瘤医疗服务供给存在较大缺口。

一方面,我国肿瘤医疗服务资源供给增长缓慢。截至2017年,我国医疗机构肿瘤科共有床位数21.62万张,主要集中于医院(21.61万张)。与肿瘤新发病人数增速上升形成对比,我国肿瘤科床位数增速自2012年起即处于下行通道,2013-2017年复合年增长率仅为6.29%,低于我国肿瘤新发病人数。

另一方面,肿瘤科/肿瘤专科医院诊疗人次数增速大于医疗服务资源供给增速,且差距不断拉大。2017年,肿瘤医院诊疗人次数为1843.05万人次,同比增长8.85%;肿瘤科门急诊人次数为3509.64万人次,同比增加10.26%;肿瘤医院入院人数为270.08万人,同比增长10.37%。

此外,我国肿瘤医院病床使用率及病床周转次数在所有专科医院中排行前列,体现医疗服务资源利用极为紧张。病床使用率、病床周转次数是衡量医疗服务资源供给是否充分的两大指标,病床使用率大于95%说明供给紧张,大于100%说明该医疗机构存在较多加床、床位预约等情况,说明医院已经到了应考虑扩张的时候,否则病床负担过重,对于医院管理和医疗质量均有不利影响;病床周转次数反映了病床工作效率,如果周转次数较高,反映出病床为较多的患者服务、利用效率较高。2017年,我国肿瘤医院病床使用率高达104.5%,居所有专科及综合医院中第一位,反映出肿瘤医疗服务供给与需求严重不对称;周转次数达到35.2次,居所有专科及综合医院中第五位,反映出较高的周转与利用效率。

前瞻预计,2018年全年,肿瘤医疗资源供需缺口较大的局面不会得到较大改善。政策层面来看,近两年来多项政策出台要求严控公立医院巨型化趋势,限制三甲医院进一步扩张,未来供需缺口可能有增无减。不过,政策正鼓励社会办医,预计未来社会办肿瘤服务将为填补市场供需缺口做出更大的贡献。

四、2019年,肿瘤医院投资前景较好

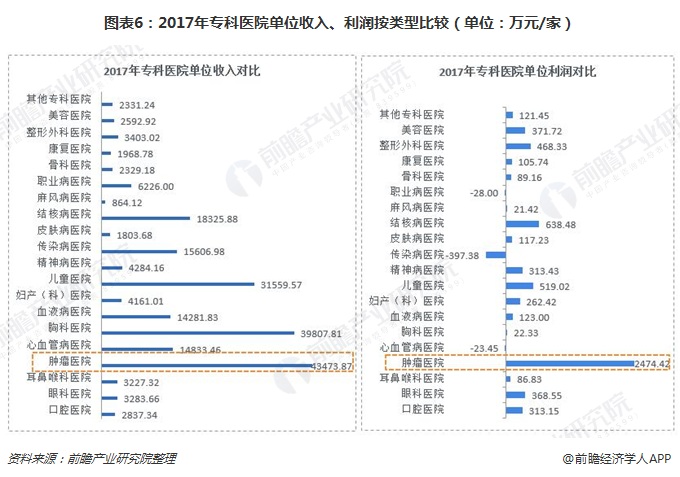

国家医疗卫生“十二五”发展规划、“大病医保”以及其他相关的医疗卫生政策均给肿瘤医院发展带来机遇。从医疗服务市场的产业环境、供求关系以及经营状况来看,肿瘤医院由于收入和利润水平较高(近年各类专科医院中,肿瘤医院平均收入和平均利润均排名第一),在肿瘤专科医院领域,有可能产生类似血液病领域道培医院的标杆型医院。2017年,肿瘤专科医院的单位收入为43473.87万元,合计收入为656.46亿元;利润(总收入-总费用/支出)为2474.42万元/家,合计利润为37.36亿元。

在上述背景下,我国肿瘤医疗服务领域市场需求空间广阔。据统计,我国城市常见癌种诊断与治疗花费平均为9739美元,即约63300人民币元,农村治疗花费均值约为城市的四分之三。而我国肿瘤2015年新发病例为城市231万人、农村199万人,以肿瘤治疗渗透率60%计,我国肿瘤医疗服务市场年增量规模为1442亿元左右。

此外,我国肿瘤5年现患人数约为城市460万人,农村289万人,以肿瘤治疗渗透率60%计,则我国肿瘤医疗服务市场年存量规模为2500亿元以上。目前我国人民经济与生活水平不断提升,消费升级在医疗行业也不例外,这一数字仍有较大提升空间。

以上数据及分析均来自于前瞻产业研究院《中国肿瘤医院行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对肿瘤医院行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来肿瘤医院行业发展轨迹及实践经验,对肿瘤医院行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。