重磅!20大产业迁移路径全景系列之——中国汽车制造产业迁移路径及汽车制造产业发展趋势全景图

2018年,中国汽车市场首次出现产量下滑,中国汽车市场显露“疲态”。汽车产业迁移路径可分为两大阶段。通过对比2009年、2017年和2018年三个时间点探索中国汽车产业迁移路径发现,中国汽车制造产业迁移路径主要分为两个阶段:第一阶段(2009-2017年):中部向吉林地区转移,吉林从2009年排名第六攀升到排名第三,东部向广东、上海转移,广东从2009年排名第5攀升到排名第一,上海地区始终保持第二。阶段二(2017-2018年):中部向湖北地区集中,湖北产量超过了重庆等地,西部向广西地区集中。

全球汽车制造产业迁移路径分析

中国为全球汽车产量贡献率高达30%

据中国汽车工业协会统计数据显示,2012-2017年全球汽车(包括乘用车和商用车)的产量保持逐年递增态势;2017年全球汽车产量达9730.25万辆。初步统计,2018年全球汽车车辆为9680万辆,全球汽车市场出现回落迹象。此外,从历年中国汽车产量占全球比重变化趋势看,从2012年的24.45%增加至2017年的30.77%,中国始终是全球汽车产出大国,并且在全球占据的市场份额不断增加。

全球汽车产出主要集中在中美日

汽车产业是世界上规模最大的产业之一,已经成为中美日韩德等国家的国民经济的支柱产业,具有产业关联度高、涉及面广、技术要求高、综合性强、零部件数量多、附加值大等特点,对工业结构升级和相关产业发展有很强的带动作用。

根据汽车工业协会统计的数据显示,2012年和2017年全球汽车产量排名前十国家差异并不显著。总结特点如下:排名前四的国家均为中国、美国、日本和德国;此外,排名前十共同国家还有印度、韩国、墨西哥和巴西;泰国和加拿大跌落排名前十国家,取而代之的是法国和西班牙。

全球汽车产业向中国转移

通过分析全球汽车产量数据,从全球市场维度出发,汽车产业迁移特征并不突出,全球汽车产量主要集中在中美日,三个国家的产量贡献率高达50%,并且有向中国转移的趋势。

从金融危机后,汽车工业就在逐渐向亚洲转移,特别是向中国转移。而向中国转移的原因总结为三点,第一,中国市场大,中国千人保有量与国外发达国家比,有一定差距,汽车需求是一个刚性需求;第二,劳动力成本以及劳动力充足双重优势,面对全球化势态,资本会向利润最高、制造成本最低地方流动;第三,国内技术创新能力的不断增强,为我国汽车产业的全球地位夯实了基础,如中国新能源汽车比亚迪已经是2018年销量第一的新能源汽车。

市场在哪里,全球汽车产业的重心就在哪里。实际上,各大汽车巨头早已把重心转移到了中国,开始把中国合资工厂或者生产基地的车型纳入全球销售体系中,补充这些跨国公司的海外市场空缺。中国已经成为了全球最大的汽车生产国和消费国,中国已经吸引了诸多外资汽车企业入驻,汇总如下:

中国汽车制造产业迁移路径分析

2018年中国汽车产量首次出现下滑

国家统计局和汽车工业协会的汽车产量数据稍有差距,但整体变化趋势一致。2011-2017年我国汽车产量呈现逐年递增的趋势。2018年1月,乘用车购置税优惠政策的取消,国内宏观经济的放缓,使得汽车产量和销量有所下滑;根据中汽协数据显示,2018年中国汽车产量为2780.92万辆,同比下降4.16%;根据国家统计局数据,2018年中国汽车产量为2796.8万辆,同比下降6.59%。综上,中国汽车市场首次出现产量下滑,中国汽车市场显露“疲态”。

中国汽车产业进入需求周期阶段

中国汽车行业的发展历程大致可分为三个阶段:产能周期阶段、产品周期阶段、需求周期阶段。不同阶段的供需关系充分解释了业态与竞争格局的动态变化,也预示着新常态下,汽车市场竞争将更为激烈。

产能周期阶段(对应21世纪最初10年):2002年国内汽车市场开始“井喷”,市场需求旺盛下是供需不匹配的矛盾,此时行业关注的重点落于产能,而非产品力。这一阶段整车厂产品不愁销路,产能利用率极高。于整车厂而言,强产能周期意味着强盈利周期,行业竞争较为温和。2009年中国汽车产业还处于产能周期中,从2009年中国各地区汽车产量分布看,中国汽车产能主要集中在北京和上海。

产品周期阶段(2011年至2017年):经历产能周期阶段后,整车厂纷纷扩产导致行业产能抬升至某一较高水平,此时行业总产能超过总需求导致供需关系反转,整车厂产能利用率开始下降,“躺着赚钱”的时代已经过去,行业关注的重点不再是产能,而是产品力。这一阶段市场竞争开始加剧,进入强产品周期的车企方能实现销量与业绩共振,强产品周期意味着强盈利周期,而部分产品力不强的车企则身陷囹圄。2017年,汽车产量达到历年最高峰,产能主要集中在广东、上海、吉林地区。

需求周期阶段(2018年以后):当汽车保有量达到一定水平后,新车购买需求迎来向下拐点,二次购车成为车市增长主力,市场由增量步入存量。这一阶段车市的成长属性趋弱,周期属性增强,且行业周期显著强于单个车企的产品周期,任何车企都难以抵抗行业周期逆势增长。这一阶段市场竞争全面升级,行业洗牌开始加速,大浪淘沙下优秀车企得以波动前行,落后车企则在周期轮回中逐步出局。2018年,汽车产量首次负增长,产能主要集中在广东、上海、吉林地区。

三个时间节点汽车产地分布对比

结合上述中国历年汽车产量变化特征,2009年产量激增,2017年历年产量最高,2018年产量首次下滑,因此选取2009年、2017年和2018年三个时间点探索中国汽车产业迁移路径。汇总并整理三个年度的汽车产量地区分布情况如下:

从2018年中国各地区汽车产量分布看,中国汽车产能主要集中在广东、上海和吉林三地,占全国的份额分别为11.50%、10.65%和9.90%;超过5%的地区还有湖北、广西、重庆和江苏四个地区。结合数据和地图图示可以看出,中国汽车产地迁移特征明显,2009年产地集中在北京和上海、2017-2018年集中在广东、上海、吉林。

汽车产业迁移路径

汽车产业迁移路径可分为两大阶段。

第一阶段(2009-2017年):中部向吉林地区转移,吉林从2009年排名第六攀升到排名第三,东部向广东、上海转移,广东从2009年排名第5攀升到排名第一,上海地区始终保持第二。

阶段二(2017-2018年):中部向湖北地区集中,湖北产量超过了重庆等地,西部向广西地区集中。

汽车制造产业迁移原因

向吉林地区迁移

吉林省汽车产业是其东北老工业基地重点建设项目之一,是促进吉林省经济发展的重要产业。吉林省目前拥有国内规模最大的、具有相当实力的汽车生产基地。除劳动力、基础配套、人才、资本等优势外,吉林省还发挥了产业集聚效应,建立了以一汽集团为核心的汽车产业集群,5个产业集群分别完成不同的生产方向任务。

向广东地区迁移

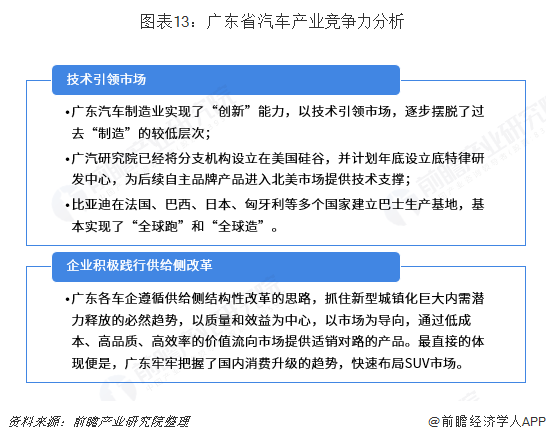

广东从2009的113.08万辆的产量攀升至目前稳居全国产量第一的位置,关键在于以下两点:广东汽车制造业通过不断创新,以技术引领市场。同时,广东汽车企业积极践行供给侧改革,实现了产品与市场的良好衔接。

目前,广东汽车制造业产业集群效应极高,汇集了广汽乘用车、广汽本田、广汽丰田、东风日产、比亚迪、一汽大众、广汽菲克、长安PSA等整车厂商,已形成广州、深圳、佛山为整车制造,带动珠三角、粤东西北为零配件产业加速发展的格局。而且,这种集群效应正在进一步强化,广东零部件行业发展也进入高速阶段,广州增城区获授牌为中国汽车零部件制造(增城)基地,这是继中山后第二个获此授牌的区域。

向湖北地区迁移

中国汽车产业中部向湖北地区集中,2018年湖北省汽车产量首次超过了重庆,重庆与湖北地理位置相邻,但是未来重庆和湖北两省的汽车产业地位仍有待商榷。

湖北省汽车产业的发展主要依托于东风公司,在国家对汽车工业的支持下,与一汽、上汽并称我国“三大汽车集团”的东风汽车公司,在湖北省内建立了以武汉为中心的乘用车生产研发基地,十堰、随州、襄阳为产业带的商用车生产基地,聚集的汽车品牌包括:东风乘用车、东风商用车、标致雪铁龙、东风本田、东风日产、东风雷诺、东风英菲尼迪、上汽通用、比亚迪、南京金龙、长丰猎豹、吉利等。近年来,湖北依托自身汽车工业基础和优势,推进新能源和智能汽车产业创新发展,建成武汉、襄阳两大汽车新能源产业基地和示范运营区。

汽车产业发展趋势

汽车智能化发展,广东是汽车智能化发展高地

按照规划,2025年我国标准智能汽车的技术创新、产业生态、路网设施、法规标准、产品监管和信息安全体系全面形成。“人-车-路-云”实现高度协同,新一代车用无线通信网络(5G-V2X)基本满足智能汽车发展需要。到2035年,中国标准智能汽车享誉全球,率先建成智能汽车强国,全民共享“安全、高效、绿色、文明”的智能汽车社会。综上,汽车的智能化是未来的重要发展趋势之一。

面对着人工智能与汽车技术的激烈碰撞,广东作为全球重要的汽车制造基地之一,必然也将在汽车智能化中承担着重大作用。目前,无论整车企业、科技公司,还是系统厂商、核心零部件供应商,广东形成了相对完整的智能汽车产业链,不断推动广东在核心技术领域的创新突破。不过,在整条产业链中,广东在不少关键领域的布局尚有缺位。一是芯片领域,这基本为跨国企业所控制,而国内相关企业主要布局在北京等地;二是高精地图,广东在该领域虽有投入,但相关力度尚需提升。

新能源汽车是汽车行业后起之秀

新能源汽车属于新兴制造,各汽车企业在全国各地相继规划、落地新能源汽车项目,新能源汽车的兴起改变了汽车零部件的成本结构和供应格局,但是整车制造这个传统产业仍然强者恒强,向优势区域集聚。以中国最大的新能源汽车品牌比亚迪为例,其生产基地分布如下,整车制造主要有广东、上海、西安和长沙等地区;随着新能源汽车的普及,新能源汽车的产地布局将对未来汽车产业的整体布局产生影响。

以上数据来源参考前瞻产业研究院发布的《中国汽车行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对汽车整车制造业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来汽车整车制造业发展轨迹及实践经验,对汽车整车制造...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。