2018年电线电缆行业市场现状与行业竞争分析 海底电缆及通讯电缆利率高【组图】

电线电缆行业是工业基础性行业,其产品广泛应用于能源、交通、通信、汽车、石化等各个领域,为国家基础工业的发展提供了支持。近年来,随着全球各个国家工业的深化发展,全球电线电缆行业趋于成熟,其行业的发展逐渐由美欧日等发达地区向以我国为代表的亚洲和新兴国家地区转移。随着我国工业化稳步推进及城市化得发展,电线电缆行业得到快速发展。但是近年来,受国内产业结构转型、调结构、去产能等的政策的影响,电线电缆行业也面临着转型升级的压力。

行业整体规模小幅增加

从全球数据看,近年来随着亚洲等新兴市场国家经济增长速度的加快,世界电线电缆的生产重心向亚洲转移,带动了中国、菲律宾、越南和中东地区等国家电线电缆行业快速发展,我国成为全球电线电缆的主要生产国。全球需求的增加拉动了我国电线电缆行业销售收入的上涨。

改革开放以来,我国电线电缆行业得到快速发展,现已经成为国民经济发展中重要的基础性配套产业,各方需求的增加,促进行业销售收入的增加。据国家统计局数据显示,2010-2017年我国电线电缆制造行业的销售收入呈相对稳定的趋势变动,2015年受全球需求放缓及国内经济结构调整等多方因素的影响,其销售收入小幅下降,近两年有所回升,至2017年我国电线电缆行业销售收入增加至13513.04亿元,较上年同比下降2.95%。随着国内对特种电缆需求的增加,前瞻测算,2018年行业的销售收入超过1.4万亿元。

行业上市企业竞争分析

据国家统计局数据显示,我国电线电缆行业规模以上企业个数4000家以上,前瞻测算2018年全年其销售收入总计超过1.4万亿元。其中,2018年上半年24家行业上市企业的营业收入总额为1270.58亿元,净利润64.81亿元,其中扣非净利润为45.88亿元,上市企业的竞争优势较为明显。

2018年上半年,电线电缆公司的营业收入同比增长较好,其中特变电工的营业收入和净利润均居首位,2018年上半年其营业收入为186.05亿元,净利润为14.24亿元。中天科技和亨通光电的净利润也在10亿元以上,其余企业的净利润均低于10亿元。

上市企业业务竞争分析

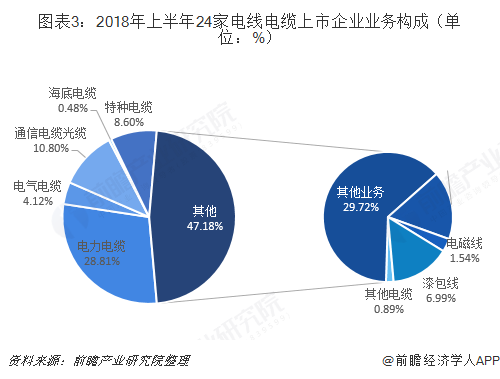

从主营结构分布可以看出,电力电缆依然是电缆业务的最大部分,占主营构成的28.81%,其次是通讯电缆、特种电缆和裸导体,分别占主营构成的10.8%、8.6%和8.04%,漆包线等其他电缆的占比较少。

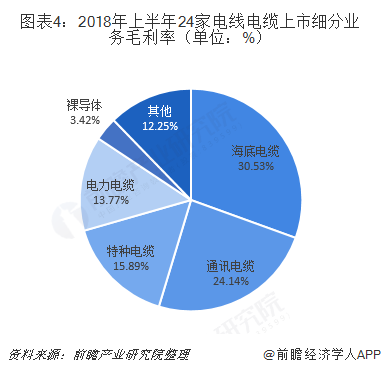

从细分领域的毛利率情况看,毛利率最高是海底电缆和通讯电缆,分别是30.53%和24.14%,但两者的主营构成占比差异较大,海底电缆的占比仅为0.48%,主要是海底电缆的技术壁垒较高,核心技术长期被国外掌握,目前国内只有东方电缆、亨通光电和中天科技等寥寥几家大型企业有明显布局,但总体上营业规模较少,市场空间较广阔。

特种电缆的毛利率紧随其后,为15.89%,由于通讯电缆、光缆、特种电缆的技术含量相对较低,是电线电缆行业转型的主流方向,电力电缆的毛利率只有13.77%左右,但仍为电缆市场的最大构成部分,市场竞争最为激烈;裸导体的毛利率最低,仅为3.42%,虽然在上市公司中只有较少企业经营,但裸导体是高压领域的常用产品,也是电线电缆的加工辅料,也成为相关企业布局的领域。

注:由于各个企业经营状况不同,产品的毛利率差异较大,此处毛利率用中位数作为均值来进行研究。

据相关行业的上市公司了解,电线电缆的行业竞争已经从低端产品延伸到中高端产品,其中高压电缆、特种电缆和通讯电缆及光缆的市场竞争开始变得激烈。我国电线电缆行业的发展也应该重视资金、技术和人才等方面的影响,形成具有国际影响力的跨国,跨地区的规模化、专业化的电线电缆产业,突破中低端市场的价格恶性竞争、产品质量堪忧及环保指标不及格等问题,促进电线电缆行业技术升级和创新转型。

以上数据来源参考前瞻产业研究院发布的《中国电线电缆行业市场需求预测与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电线电缆行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电线电缆行业发展轨迹及实践经验,对电线电缆行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。