2018年中国与马来西亚双边贸易全景图(附中马主要进出口产业数据)

马来西亚作为东盟首个与中国建交的国家,现已取代新加坡成为中国在东盟的最大贸易伙伴国,中国成为马来西亚的第一大进口来源地和第二大出口市场。2018年,马来西亚与中国双边货物进出口额为777.7亿美元,同比增长了14.8%,增速保持高位。而基于中马深厚的关系基础,以及马来西亚政府继续支持并积极参与“一带一路”建设的决心,预计中马双边贸易合作将得到持续推动。

马来西亚对外贸易现状总览

1、马来西亚对外贸易额位列全球前30

根据2019年4月世界贸易组织发布的《全球贸易数据与展望》报告显示,2018年世界商品出口总额为19.475万亿美元,世界商品进口总额约为19.867万亿美元,贸易总额约为39.342万亿美元。(备注:由于统计误差,以及统计时部分货物在公海等因素,导致进口和出口数据并不相等。)

其中,2018年马来西亚货物对外贸易总额约为464十亿美元,出口额约为247十亿美元,进口额约为217十亿美元,分别占全球出口贸易额的1.3%和进口贸易额的1.1%,均位列全球前30。

2、2018年马来西亚对外贸易额继续高速增长

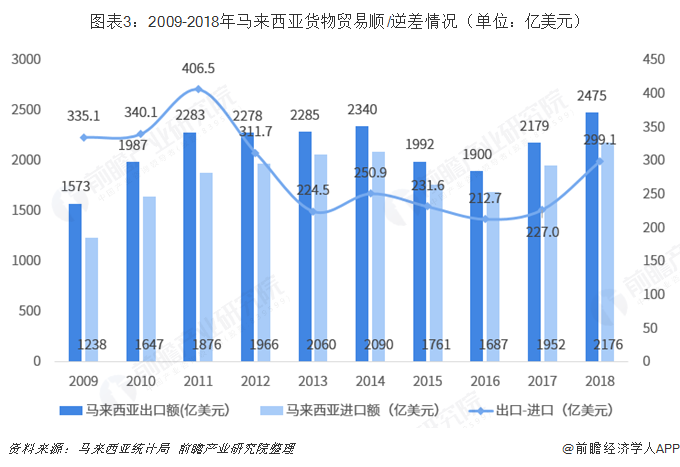

2009-2018年,马来西亚货物进出口贸易总额波动变化。2009年,受国际金融危机影响,马来西亚进出口总额暴跌21.1%,随后明显回升;2015-2016年,受全球经济增长放缓等因素影响,马来西亚贸易额也出现显著下滑;2017年以后,马来西亚对外贸易总额持续高速增长,2018年全年进出口额为4651亿美元,同比增长了12.7%。

3、2018年马来西亚贸易顺差大幅扩大

2009-2018年,马来西亚始终保持贸易顺差状态。2018年,马来西亚出口2475.2亿美元,增长13.6%;进口2176.1亿美元,增长11.7%;贸易顺差299.1亿美元,增长30.1%。

具体来看,2018年,马来西亚前五大逆差来源地依次是中国、中国台湾、沙特阿拉伯、法国和印度尼西亚,逆差额分别为89.5亿美元、77.0亿美元、34.9亿美元、25.7亿美元和21.0亿美元;顺差额主要来自中国香港、新加坡和美国,分别为147.6亿美元、89.7亿美元和64.0亿美元。

4、马来西亚的出口目的国分析:中国是马来西亚第二大出口市场

分国别(地区)看,马来西亚的出口市场相对分散。2018年马来西亚前四大出口市场是新加坡、中国、美国和中国香港,出口额分别是344.6亿美元、344.1亿美元、225.0亿美元和184.9亿美元,出口额分别占马出口总额的13.9%、13.9%、9.1%和7.5%。此外,2018年,马来西亚对中国香港的出口额增速最快,而对日本的出口额则出现下滑。

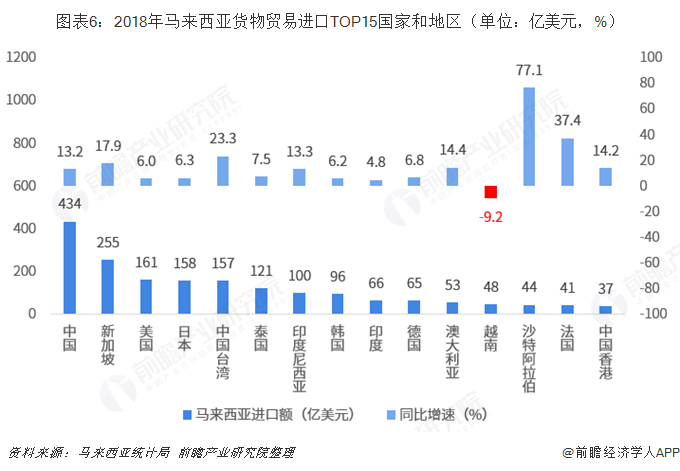

5、马来西亚的进口来源国分析:中国是马来西亚进口第一大国

分国别(地区)来看,马来西亚进口来源地同样相对分散。2018年,马来西亚进口排名前四的国家依次是中国、新加坡、美国和日本,进口额分别为433.7亿美元、255.0亿美元、160.9亿美元和157.6亿美元,占马来西亚进口总额的19.9%、11.7%、7.4%和7.2%。此外,2018年马来西亚从沙特阿拉伯的进口额增长最快,达77.1%;而从越南的进口额则同比下滑了9.2%。

中马双边货物贸易现状总览

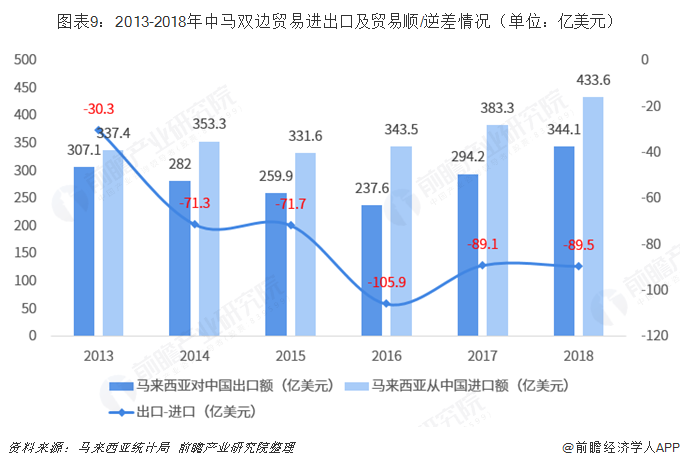

1、2018年中马双边贸易额继续高速回升

据马来西亚统计局统计,2013-2018年,中马双边贸易额整体呈先减后增的趋势。2015年,受中国经济发展放缓影响,中马贸易额明显下滑,同比减少了6.9%;2017年,中马贸易额开始高速回升,并持续到2018年。2018年,马来西亚与中国双边货物进出口额为777.7亿美元,同比增长了14.8%。

2、马来西亚对中国贸易逆差呈扩大趋势

根据马来西亚统计局的数据显示,2013-2018年马来西亚对中国一直保持贸易逆差态势,且贸易逆差总体有扩大趋势。2018年,马来西亚对中国的贸易逆差为89.5亿美元,较2013年增长了1.95倍。

产品维度下:中马双边贸易分析

1、出口市场:马来西亚对全球出口的产品分析

从马来西亚对全球出口的产品整体情况看,机电产品、矿产品和塑料、橡胶是马来西亚的主要出口商品,2018年出口额分别为1084.8亿美元、402.2亿美元和168.8亿美元,占马来西亚出口总额的43.8%、16.3%和6.8%,其中,机电产品出口增长17.0%,矿产品和塑料、橡胶分别增长13.9%和14.7%。

在机电产品上,马来西亚在资源禀赋与生产水平上具有一定优势,其与中国机电产品全球出口存在竞争关系;在矿产品上,马来西亚锡、石油、天然气储量资源丰富,但其石油冶炼加工技术相对落后,因此其主要出口原油给新加坡、中国等国家。

从五大类出口商品的国别/地区构成来看,前五国家和地区中共同覆盖地只有中国和新加坡。

2、出口市场:马来西亚对中国出口的产品分析

从马来西亚对中国出口的产品情况来看,机电产品是马来西亚对中国出口的第一大类产品,2018年出口额为149.2亿美元,增加14.6%,占其对中国出口总额的43.4%。矿产品和塑料、橡胶是马对中国出口的第二和第三大类产品,出口额分别为62.4亿美元和39.4亿美元,分别增长了6.4%和22.0%。

对比“马来西亚对全球市场出口”与“马来西亚对中国出口”的产品情况来看:

第一,马来西亚出口全球市场和中国的产品均以机电产品为主,但主要是零部件产品,而非最终产品。

第二,马来西亚出口到中国的塑料、橡胶产品金额占比明显高于对全球市场的出口占比,主要是因为中国交通运输与汽车工业发达,对于上游塑料、橡胶原材料需求相对旺盛。

从2018年马来西亚对中国出口的主要产品金额占该产品出口总额的比重来看,除了塑料、橡胶产品以外,马来西亚对中国出口的化工产品占比也较大,这主要是中国加工工业发达,对上游化工原料产品需求较大所致。

3、进口市场:马来西亚从全球进口的产品分析

进口方面,机电产品、矿产品和贱金属及制品是马来西亚进口的前三大类商品,2018年合计进口1368.9亿美元,占马来西亚进口总额的62.9%。其中,在主要大类进口产品中,第一大类进口产品机电产品进口增长8.0%,矿产品和贱金属及制品进口分别增长26.1%和15.2%,其余产品进口则多保持增长态势。

结合马来西亚出口产品结构来看,机电产品是马来西亚第一大进出口产品,但进出口机电产品存在巨大差异。具体来看,马来西亚对外出口的机电产品中以“零部件产品”为主,包括微电子、二极管/晶体管、电脑零件、电信配件、汽车配件、断路板面板以及其他电子电路部件等;而其进口的机电产品则以“整体产品”为主。

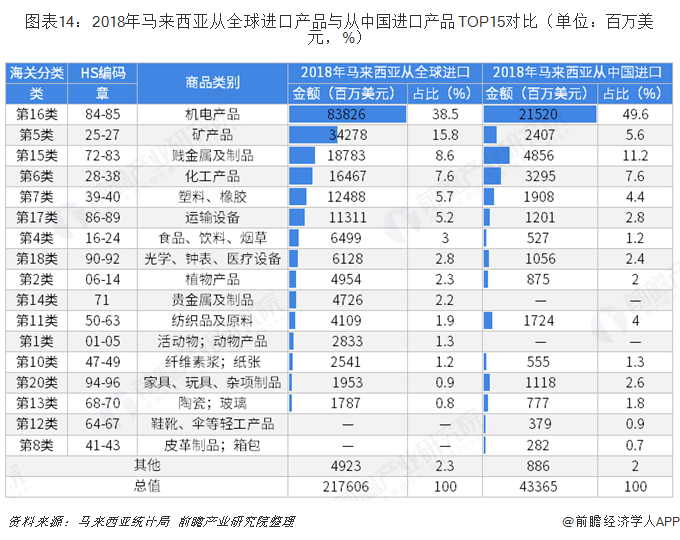

4、进口市场:马来西亚从中国进口的产品分析

马来西亚自中国进口的主要商品为机电产品、贱金属及制品和化工产品,2018年进口额分别为215.2亿美元、48.6亿美元和33.0亿美元,分别增加13.7%、18.9%和24.9%,占其自中国进口总额比重分别为49.6%、11.2%和7.6%,前三类进口主要商品占比合计68.4%。其中,中国加工组装工业发达,其出口到马来西亚的“整体”机电产品占比较大。

而对比“马来西亚从全球市场进口”与“马来西亚从中国进口”的产品情况来看:

第一,马来西亚从全球市场和中国进口的产品均以机电产品为主,但进口产品主要以整体/最终产品为主。

第二,在矿产品上,马来西亚从中国进口的占比明显低于全球市场,因中国国内矿产品供不应求,矿产品出口较少所致。

第三,在贱金属和纺织品上,马来西亚这两类产品从中国进口的占比相对全球较大,主要是由于中国具有贱金属资源禀赋相对优势及纺织品生产优势所致。

总体来看,在马来西亚市场上,中国的劳动密集型产品仍占有较大优势,如纺织品及原料,家具、玩具,陶瓷、玻璃等轻工产品,这些产品在马来西亚进口市场的占有率均在40%以上。目前,中国产品出口马来西亚主要面临着来自日本、美国、法国、新加坡和马来西亚周边一些国家的竞争。

中马双边贸易发展趋势

中马两国在资源构成、产业结构和贸易商品等方面各具特色,互补性很强,为两国间贸易奠定了基础。事实上,长期以来,中国和马来西亚都致力于进一步加强相互之间的贸易、投资和经济合作等经贸关系,并签有《避免双重征税协定》、《贸易协定》、《投资保护协定》、《海运协定》、《民用航空运输协定》等10余项经贸合作协议。而随着2010年中国-东盟自贸区的建成以及“一带一路”战略的不断推进实施,双方的经贸关系将会越发紧密。前瞻预计未来中马两国贸易或将呈现出以下发展趋势:

第一,中马贸易互补性依然明显。例如,中国的纺织品、服装、鞋、食品、谷物、建筑材料、机电、化工产品等产品具有比较优势,而马来西亚在棕油、橡胶、天然气、石油等资源性产品上优势较强;同时,两国在劳动力上的互补性也非常明显。

第二,中马贸易结构持续优化。20世纪90年代初起,得益于马来西亚电子业、中国制造业的迅猛发展,中马双方贸易结构发生显著变化,逐渐从以初级产品为主,过渡到以附加值较高的制成品为主,如机电产品、工业制成品等,贸易结构明显优化。目前,中国自马进口主要商品有集成电路、计算机及其零部件、矿物燃料、棕油和塑料制品等;中国向马出口主要商品有计算机及其零部件、集成电路、服装和纺织品、粗钢、铜及制品等。

第三,中马产业内贸易不断加强。进入21世纪后,机电产品成为中马双方贸易的主要产品,其中电子产品增长速度尤为明显,同时两国贸易中中间产品数额大增。主要原因在于中马两国都参加了现代新的国际分工,成为跨国公司全球产业链的组成部分,中马贸易的相当部分商品(半成品)成为产业内、公司内贸易商品。预计在经济全球化的大背景下,中马产业内贸易将持续加强。

第四,新兴产业或将成为中马贸易新热点。2018年8月,中国驻马来西亚大使在吉隆坡接受采访时表示,中马双方均认为在数字经济、农业、汽车制造、高科技等领域双方有很大合作空间;而2018年6月,马来西亚总理访华期间杭州之行,也显示出了中马将进一步挖掘电商、科技、金融、生态等领域的合作潜力。可见,未来中马贸易或从以往注重基建合作向强调科创合作转变,新兴产业或将成为中马贸易新热点。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告从当前外贸行业的宏观景气状况出发,以外贸行业的发展经营和行业需求走向为依托,详尽地分析了中国外贸行业的发展与行业需求和发展速度,对外贸行业的发展前景做出了...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。