华润啤酒VS青岛啤酒 究竟谁才是中资啤酒之王?

华润啤酒1994年成立,与全球第二大啤酒厂商SAB Miller合资在中国发展啤酒业务。公司啤酒的总销量自2006年起连续多年位居中国市场第一,旗舰品牌“雪花Snow”亦自2008年起成为全球销量最高的啤酒品牌。

青岛啤酒的历史更加久远。前身最早可以追溯到1903年由英德商人合资开办的日耳曼啤酒公司,是我国最早的啤酒生产企业之一,历史超过百年。公司通过外资的工艺和政府的支持,在1986年成为啤酒行业第一。1993年公司在国内市场和香港市场拆分上市,是第一家上市的啤酒企业。行业经过跑马圈地,激烈竞争之后最终成为行业第二。

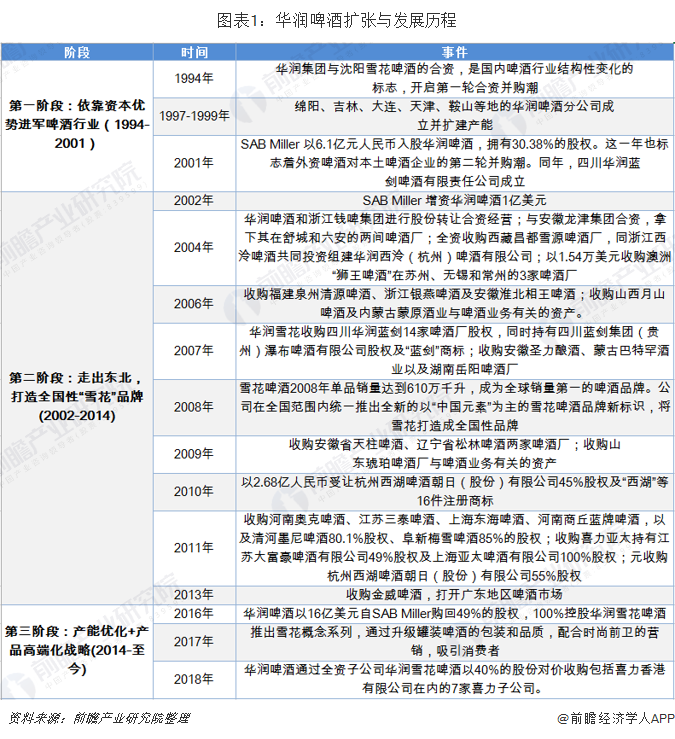

华润啤酒跑马圈地筑壁垒,销量连续多年位居第一

啤酒行业固有的“销售半径”决定了异地扩张成为提升集中度的必然选择,通过收购当地啤酒品牌,华润啤酒可以获得优质的生产设施和经销渠道,快速打开市场,构筑渠道壁垒。

华润啤酒是国内啤酒行业30年发展历程中的一匹黑马,兼具资本、管理运营优势,一举将雪花打造成全国性品牌。从东三省开始,逐步向四川、贵州、安徽、湖北、浙江、江苏、天津、河北、内蒙古、福建、湖南、广东渗透。期间历经国际啤酒巨头进入中国的合资潮,以及“水土不服”之后的退出潮,已经具有规模优势的华润啤酒成为受益者。

华润啤酒的总销量自2006年起超越青岛啤酒,连续多年位居中国市场第一,旗舰品牌“雪花Snow”亦自2008年起成为全球销量最高的啤酒品牌。

根据Global Data统计数据,2018年华润雪花和青岛啤酒分列啤酒市场份额的一二位,占比分别为23.2%和16.4%;二者的市场份额差相较于2013年扩大1.8个百分点。

销量优势最终体现为业绩优势。截至2018年末,华润啤酒实现营业收入318.67亿元,同比增长7.18%;同期青岛啤酒实现营业收入265.75亿元,同比增长1.13%。

2019年上半年,华润啤酒实现营业收入188.25亿元,同比增长7.17%;青岛啤酒实现营业收入165.51亿元,同比增长9.22%。在总体上看,华润啤酒仍然对青岛啤酒保持优势。

两大啤酒企业产能优化和产品结构升级效果显著

2013-2014年国内啤酒市场见顶,啤酒行业进入产量增长的瓶颈期后出现了产能过剩的局面,前期疯狂并购、扩产的弊病逐渐显现。产能过剩意味着啤酒企业的开工率下滑,同时小厂产能老化、效率低,直接导致了过去不断上升的行业整体利润率水平自2015年开始下滑。产能优化与产品结构升级成为了啤酒企业在行业调整期的当务之急。

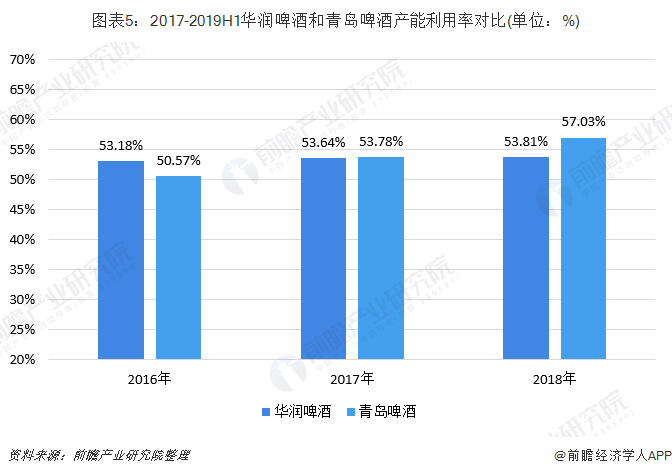

在产能优化方面,啤酒企业纷纷选择关厂提效,关停产能水平较低且费用率高的工厂,同时提高优势工厂的生产能力。2017至2019年上半年期间,华润啤酒共关闭21间啤酒厂,青岛啤酒共关闭4间啤酒厂。

关厂提效效果显著,2017和2018年华润啤酒和青岛啤酒产能利用率逐渐提升。截至2018年,华润啤酒产能利用率达到53.81%,青岛啤酒产能利用率达到57.03%。

在产品结构升级方面,由于啤酒在我国属于舶来品,长期以来形成了低价消费品的属性和基因,因此拉格啤酒(也即工业啤酒)是我国啤酒市场主要的销售类型。根据Euromonitor数据,中国经济型拉格啤酒销售比重达到73.9%,远高于日本、美国、德国、英国等发达国家。

随着城镇化水平及居民人均可支配收入逐渐提升,消费升级趋势越演越烈,消费者对于啤酒的口感及包装等因素愈加重视,原先口感寡淡、包装粗糙的低端啤酒已经难以满足消费者的需求。因此在消费升级大背景下,啤酒产品结构升级乃大势所趋。

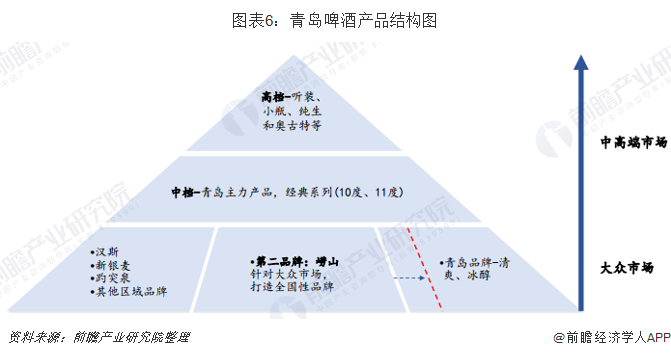

青岛啤酒聚焦腰部以上产品,低附加值产品向中高附加值产品转换,玻璃瓶产品向易拉罐产品转换。当前的主力产品是经典系列,处于产品体系的腰部位置,零售价为5-6元/瓶。在腰部以上产品中,着力用经典1903(零售价8元左右)逐步替代传统经典系列,同时在6-8元价格带布局重点布局纯生系列。9-10元价格带以奥古特、黑啤为主,10元以上价格带布局鸿运当头、IPA淡色艾尔精酿。

2019年4月,华润啤酒推出雪花MARRSGREEN,至此华润啤酒在中高端啤酒市场已经形成了“四大金刚”体系,分别是SuperX、脸谱系列、匠心营造、MARRSGREEN,在2018年收购的喜力中国业务之后,华润啤酒在中高端啤酒市场已经形成了雪花+喜力“4+4”的产品组合。

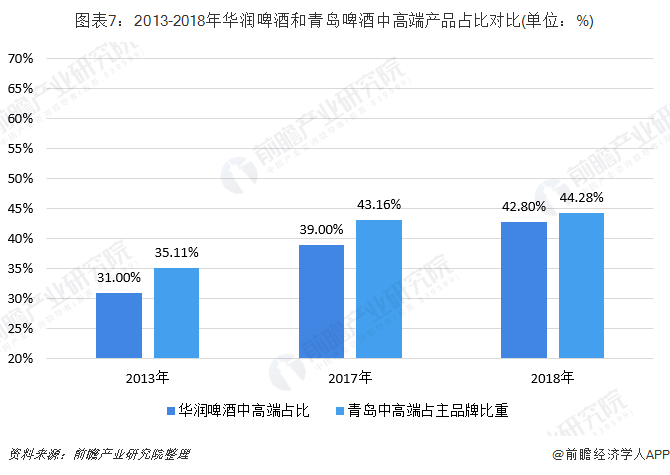

华润啤酒和青岛啤酒产品优化升级均取得了一定的效果,华润啤酒中高端占比由2013年的31.00%上升至2018年的42.80%;青岛啤酒中高端占主品牌比重也从2013年的35.11%上升至2018年的44.28%。

得益于产能利用率的提高和产品结构持续升级,2015-2019H1华润啤酒毛利率逐年上升,青岛啤酒净利润逐年增长。

产品高端化进程青岛啤酒领先,华润啤酒全力追赶

不难发现,华润啤酒无论在销量还是在营收上都领先于青岛啤酒,但净利润和整体毛利率却低于青岛啤酒。究其原因是与华润雪花啤酒“单一大品牌”战略相比,青岛啤酒战略为“青岛主品牌+崂山啤酒第二品牌”,优势在于保持了青岛品牌中高端的形象定位,品牌拉力向上的空间更大,在高端化的过程中更为顺利。

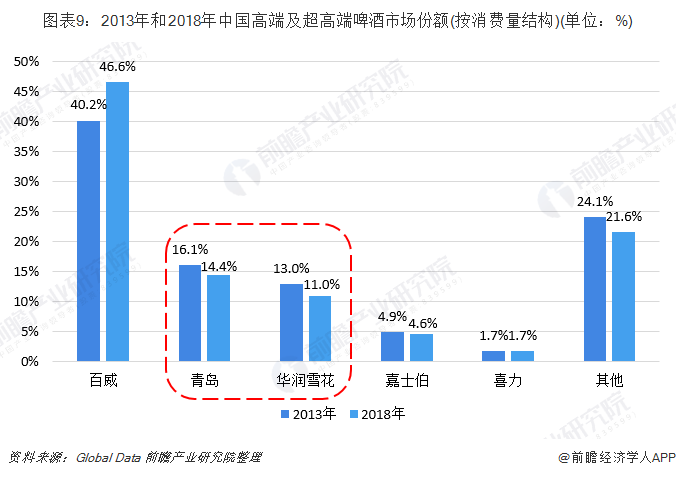

在高端及超高端类别啤酒市场,外资品牌百威英博占据主导优势,市占率达46.6%。青岛啤酒作为国产啤酒品牌位居第二名,市占率为14.4%。相较于华润雪花而言,青岛啤酒品牌拉力更强,在中高端啤酒市场具备优势。

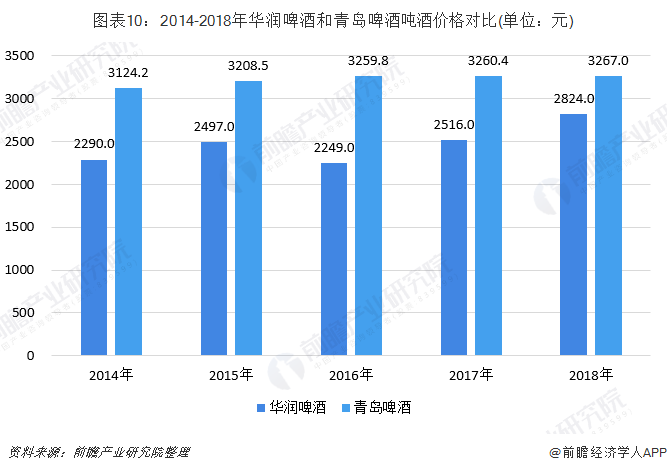

从吨酒价格方面来看,2014-2018年华润啤酒与青岛啤酒相比,吨酒价格较低,截至2018年青岛啤酒吨酒价格为3267元,华润啤酒吨酒价格为2824元,仍然存在一定差距,但从过往数据来看,差距正在逐步减小。

华润在南,青岛在北

从当前区域格局来看,青岛啤酒以山东为基地市场,华北地区陕西、山西、河北市占率领先;华润啤酒的基地市场为四川、贵州、辽宁,在华东地区江苏、安徽、浙江、天津市占率领先。其余地区由百威、嘉士伯、重庆啤酒等瓜分。

更多啤酒行业相关数据详见前瞻产业研究院发布的《中国啤酒行业品牌竞争与消费需求投资预测分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对不间断电源行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来不间断电源行业发展轨迹及实践经验,对不间断电源行...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。