老百姓 一心堂 益丰药房 大参林 究竟谁才是中国真正的药房之王?

经营规模:老百姓营收第一益丰药房勇猛直追

我国大型民营连锁药店大多成立于21世纪初,2000-2015年我国药店监管较为宽松,民营经济活跃,一大批单体和连锁药店诞生,连锁药房野蛮生长。2014年7月,云南鸿翔一心堂在深圳交易所成功上市,成为A股市场连锁药房第一股,截至目前,我国A股上市的纯连锁药店公司共有四家,分别是老百姓、一心堂、益丰药房和大参林。A股大型连锁药店板块格局基本形成。

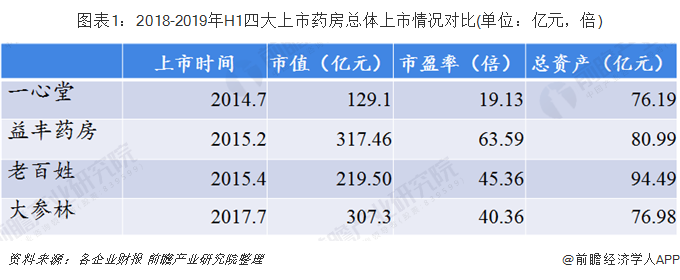

发展至今,益丰药房居四家企业的市值之首,达到317.46亿元,市盈率63.59倍;大参林以307.3亿元紧随其后;老百姓市值219.50元,排名第三;而从总资产看,截至2019年上半年,老百姓总资产规模最大,达到94.49亿元;益丰药房总资产达到80.99亿元位列第二。

*注:市值数据截至2019年10月9日,总资产数据截至2019年上半年。

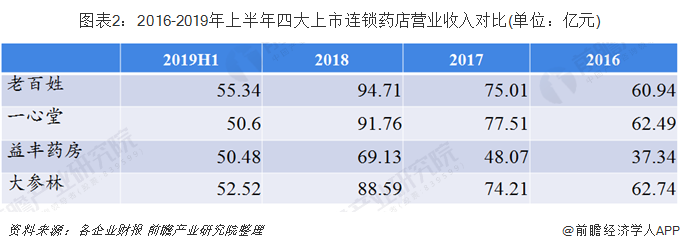

从营收规模来看,2016-2018年,老百姓一直保持领先,一心堂和大参林整体分别维持第二、第三名的态势增长,而益丰药房一路奋勇直追。2019年上半年,A股四大上市连锁药房的营收规模都超过50亿元,增长速度都保持在17%以上,其中益丰药房更是实现68.65%的高增速增长。2019H1,老百姓营收实现55.34亿元,依旧排名第一;其余三家药房营收在50-53亿元之间,差别并不明显。

在净利润方面,2019年H1,A股四家连锁药房中有三家企业的扣非后净利润超过3亿元,其中益丰药房的净利润增速依然领先,达到46.69%;大参林较上年同期增长32.21%;一心堂和老百姓保持15-20%的增长。

盈利能力:大参林更胜一筹

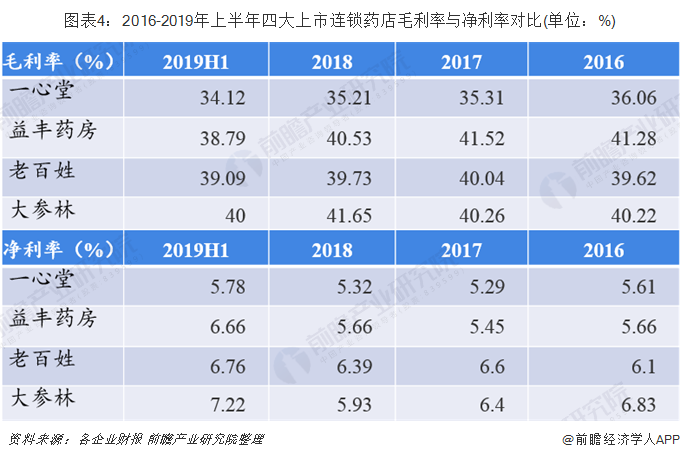

受税费调整、处方外流和医保报销政策变化影响,2019H1四大上市药店毛利率都出现下滑态势。2019年H1,四大药房的毛利率最高为大参林40%,老百姓、益丰药房和一心堂分别为39.09%、38.79%和34.12%。由于较高的销售费用,药店一直以来属于高毛利低净利的行业,2016年以来,四大上市药房的净利率保持稳定提升,2019H1,大参林净利率稳当其冲,达到7.22%,老百姓、益丰药房和一心堂分别以6.76%、6.66%和5.78%位列其后。

在扣非ROE方面,四大药房也延续下滑态势。2019年H1,大参林仍然以1.19%扣非ROE独树一帜,其余三家药房ROE在7-8%之间。

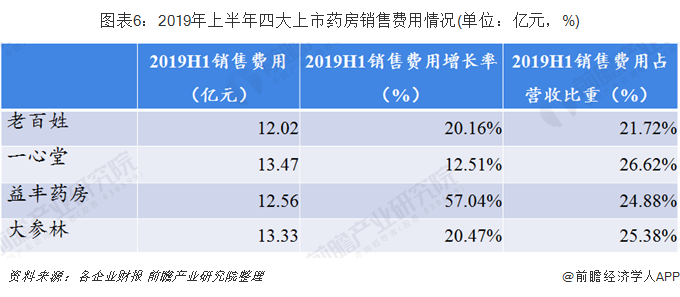

随着企业业务的增长,将带来销售费用的相应增长。在内生增长的同时有效地控制销售费用,优化运营管理,将有利于净利润的增长。因此,将销售费用增速控制在同期营收增速之下,是四大上市药房都在致力完成的目标。

2019年H1,四大上市药房的销售费用增速都出现较大幅度增长。其中,益丰药房销售费用增幅高达57.04%,主要因为新开店及并购门店均处于培育期或整合期,期间开办费摊销及促销费用较多、客流尚需培育,造成较高的销售费用。2019年H1,老百姓销售费用达到12.02亿元,同比增长20.16%,占营收比重仅为21.72%,销售费用控制能力在四家药房中较为突出。

门店拓展:一心堂门店最多大参林坪效最高

截至2019年H1,四家连锁大药房中,一心堂由于上市时间较早,在门店总数上占有数量先发优势,直营门店6129家,令其余三家药房望尘莫及。老百姓门店数量最少,但是医保门店占比最高,2018年获得医保资质的直营门店占比已达到87.08%,药店是否具有医保资质是吸引客流的重要因素之一。

老百姓、益丰药房和大参林除了直营门店外,还拓展了加盟店的模式。其中老百姓于2016年布局加盟业务,2019H1加盟店数量已达906家,居四大上市药房之首,加盟模式最为成熟。加盟模式主要的盈利渠道是对加盟商收取配送费用,轻资产属性的加盟模式具备较强盈利能力,有助于以较低成本和较快速度提升成熟市场的市占率。

*注:老百姓2019年半年报未透露医保门店数量,在此引用企业2018年财报数据。

一心堂门店数量最多,因此门店经营面积最大,截至2019年H1,一心堂的门店经营总面积达到66.48万平米,但是日均坪效为四大药房最低,仅为44.79元/平方米。日均坪效由日均含税营业收入/门店经营面积计算所得,一般来说,人流量越大、越接近社区的选址外加旗舰店的配备,日均坪效会越高。如2019H1老百姓拥有的103家旗舰店总门店面积达54565平方米,日均销售额达到713万元,其日均坪效达到131元/平方米,而老百姓的大店、中小成店的日均坪效均不足70元/平方米。

四大药房主要以中小社区/成店为主,旗舰店较少。从连锁药房总体日均坪效来看,大参林门店经营总面积最低,但坪效最高,2019H1日均坪效达到87.51元/平米;其次为益丰药房,为62.39元/平米。坪效与门店经营面积的反差原因主要来自各大药房的区域布局,大参林深耕经济发达的华南地区,而一心堂处于较为偏僻的西南地区。

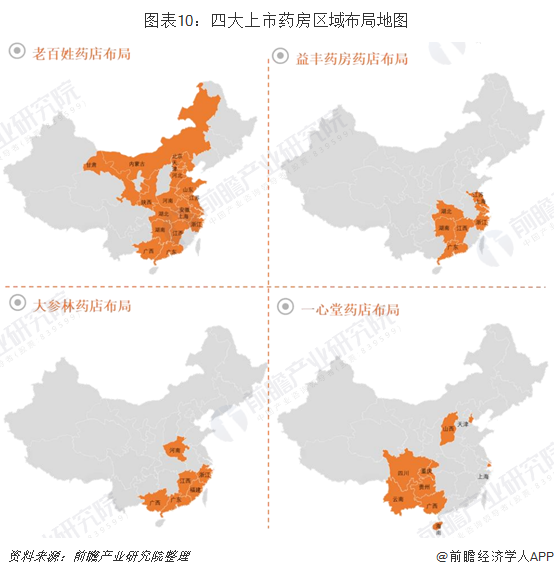

区域扩张:老百姓药房覆盖面最广

四大药房区域布局不尽相同,但是总体区域扩张战略一致,即:立足中心,展望全国。由下图可看到,老百姓在覆盖区域广度上一骑红尘,截至2019H1,营销网络已遍布全国21个省市,其中华中地区拥有门店1161家,2019H1华中地区营收占企业总营收36%以上,是企业的主要收入来源;华东地区门店数最多,达到1206家;西北、华北、华南地区的门店数量分布较为均匀。同样“发迹”与湖南的益丰药房在区域扩张方面则更加克制一些,全国覆盖9各省市,其中中南地区已有1813家门店。

一心堂和大参林的区域集中度更高。前者坐定西南,后者深耕华南,两者分别向东向北辐射,其余地区门店分布较为分散稀疏。2019年H1,一心堂在西南地区布局4923家门店,占门店总数80.32%;大参林华南地区门店数3441家,占企业门店总数80.4%。

外延并购:老百姓、益丰药房异地整合能力优秀

与海外发达国家相比,我国零售药店行业整体集中度偏低,产业整合空间巨大。2018年,中国药品在药店行业销售渠道占比不足20%。另外,由于各地医保政策、监管政策和消费习惯不同,药房进行医药零售跨省经营、尤其是进入新省份面临较大挑战,通过并购方式可以快速切入目标市场,占领市场份额,并购模式已成为当前药品零售行业拓展边疆的通行模式。

我国A股四大上市药房自登陆资本市场以来就从未停歇外延并购的脚步。跑马卷地至今,并购开始逐步归于理性。总体相比而言,老百姓和益丰药房的并购门店数量大,尤其是异地整合能力突出。根据老百姓企业财报显示,2019年H1,老百姓新增并购门店136家,累计拥有并购门店近1500家,绝大多数项目达到甚至超过预期业绩。

截至2019年H1,老百姓累计融资30.26亿元,为外延并购打下牢固的资金基础。其中,IPO融资10.99亿元,上市后增发8亿元,发行可转债3.27亿元,短融等8亿元。

益丰药房自2015年2月上市以来,成功并购整合项目50多起,设计门店近2000家。其中,2018年11月,益丰药房完成自成立以来最大的并购项目交割——河北新兴药房项目。目前新兴药房的毛利率水平及盈利能力得到明显提升,2019年H1,新兴药房实现营收5.77亿元、净利润4670.06万元,同比分别增长15.58%、63.06%,净利率自5.74%上升到8.10%,充分证明公司优秀的整合能力。

除了外延并购的主逻辑外,处方外流将是伴随中国医药零售行业的长期主旋律。在医药分家后,处方药流向将以DTP药房及现存的院边店为主,DTP专业药房也成为各大连锁药房争相布局的热点。DTP,英文名Direct to Patient的缩写,中文简称为“直接面向病人”。患者在医院开取处方后,药房根据处方以患者或家属指定的时间和地点送药上门,并且关心和追踪患者的用药进展,提供用药咨询等专业服务,DTP药房也被称为高值新特药直送平台。

四大药房DTP布局中,老百姓位于领先地位。老百姓于2013年开始试点处方共享,截至2018年底已经布局80家DTP药房,承接343个处方药品种,DTP含税销售额实现5.19亿元,增速呈翻倍之势。

前瞻观点:老百姓是当之无愧的药房之王

综合以上分析,前瞻产业研究院认为,老百姓稳当“中国连锁药房之王”的美称。老百姓在总资产和总营收都拥有压倒性优势,净利率和ROE与可比公司相近,而销售费用率明显低于可比公司。尽管门店总数和门店坪效不及一心堂和大参林,但强盈利能力的旗舰店和加盟门店数量最多,加盟模式最为成熟,且门店分布全国21个省市,覆盖范围广,增长后劲十足。在外延扩张方面,拥有卓越的并购整合能力以及充足的资本后备;在DTP专业药房布局方面则布局地位遥遥领先。由此可见,主打“平价超市药店”,心系“老百姓”的老百姓大药房才是当之无愧的中国连锁药房之王。

更多数据参考前瞻产业研究院发布的《中国连锁药店行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对连锁药店行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来连锁药店行业发展轨迹及实践经验,对连锁药店行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。