一文带你解读2018年抗生素供给现状!

抗生素产品分类及产业链分析

抗生素是由微生物(包括细菌、真菌、放线菌属)或高等动植物在生活过程中所产生的具有抗病原体或其它活性的一类次级代谢产物,能干扰其他生活细胞发育功能的化学物质。现临床常用的抗生素有微生物培养液中提取物以及用化学方法合成或半合成的化合物,目前已知天然抗生素不下万种。

抗生物品种繁多,主要分为两大类:ß-内酰胺类和非ß-内酰胺类,其中,ß-内酰胺类品种最多,临床应用最多、最广的一类。

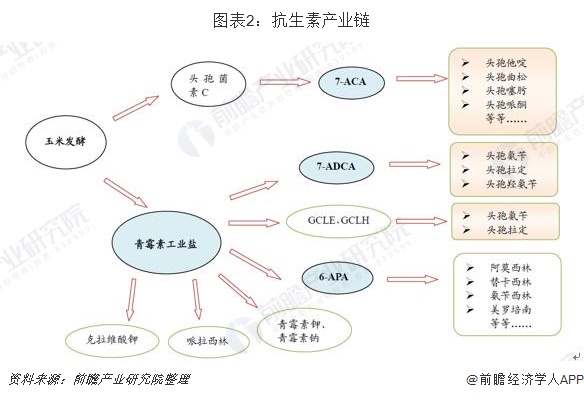

从产业链分析看,抗生素的原料药和中间体主要有青霉素工业盐、7-ACA、6-APA,7-ADCA等。其中,7-ACA是绝大部分头孢类共同的中间体;6-APA是绝大部分青霉素衍生物(西林类)共同的中间体。

抗生素产品供给分析

1、产量分析

2018年,我国我国抗生素原料药产量约为19.6万吨,较上年略有增长。(注:下图数据为22个主要抗生素原料药产品产量的加总,这22种产品分别为青霉素钠、阿莫西林、头孢氨苄、头孢唑啉钠、头孢拉定、头孢噻肟钠、头孢曲松钠、头孢哌酮钠、庆大霉素、盐酸四环素、土霉素碱、多西环素、氯霉素、罗红霉素、阿奇霉素、乙酰螺旋霉素、林可霉素、磺胺嘧啶、磺胺二甲基嘧啶、磺胺甲恶唑、甲氧苄啶、链霉素)

2、主要产品产能供给

(1)头孢曲松钠企业格局

在头孢菌素类抗生素中,国内大头孢品种中头孢曲松的产量居首位,国内头孢曲松原料药的生产厂家已超过40家;其中山西威奇达药业、福州抗生素药业、悦康药业、上海先锋药业、丽珠医药股份、珠海乐邦制药、齐鲁安替制药等10家产量较大,合计约占国内头孢曲松总产量的80%左右。

(2)7-ACA企业格局

7-ACA是头孢菌素关键性中间体,已成为当今国际抗生素市场的主角。若按销售额计,以头孢菌素和青霉素为主的β-内酰胺类抗生素约占世界抗生素市场的70%。近10年来,头孢菌素抗生素发展十分迅速,新品种曾层出不穷,如头孢孟多、头孢呋新钠等,目前临床常用的头孢品种超过30个。

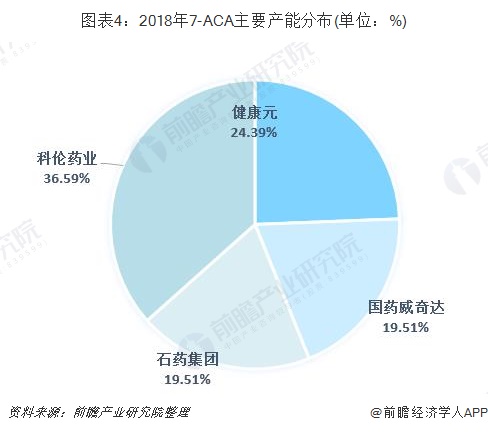

众所周知,头孢菌素品种几乎均为半合成产品,即利用发酵头孢菌素C的裂解物7-ACA加化学侧链缩合而成,故7-ACA是合成头孢菌素的关键性中间体。2018年,全球7-ACA的需求量为6000多吨,而我国国内的产能接近8200吨,行业产能过剩较为严重,主要的生产企业有科伦药业、健康元、石药集团以及国药威奇达等。其中科伦药业产能约3000吨,是市场的龙头。

(3)7-ADCA企业格局

7-ADCA是一种重要的头孢类抗生素中间体,是传统的合成头孢菌素三大母核之一,是头孢类系列产品头孢氨苄、头孢拉啶、头孢羟氨苄等抗生素的中间体。目前我国7-ADCA主要的生产企业为九九久、新时代等。

(4)GCLE企业格局

GCLE可用于生产头孢尼西、头孢丙烯等抗生素,同时也是合成7-AVCA的主要原料,以7-ACA为中间体制备的头孢菌素品种中,有60%以上的品种都可以用GCLE来生产。近两年,随着头孢克肟、头孢丙烯、头孢地尼、头孢泊肟等GCLE下游产品的专利期陆续到期,以GCLE来合成这些产品时,产品收率更高、生产工艺更简单、生产条件更温和、产品成本更低,比7-ACA有非常大的优势。

国外生产GCLE的企业主要是日本大冢化学株式会社及其在印度建立的合资企业;国内主要生产厂商包括天津信汇制药股份有限公司、天津医药集团津康制药有限公司、宁波人健药业有限公司、菏泽睿鹰制药集团有限公司、江苏海慈药业有限公司、常州康丽制药有限公司等。

(5)青霉素工业盐企业格局

2003年之前,青霉素工业盐90%以上的产量由华药、哈药、石药和鲁抗4家企业垄断。但多次价格战以及印度的反倾销事件后,我国青霉素工业盐生产格局发生变化。2005年石药、联邦制药以及华星的生产线相继投产或扩产,促使河南华星、石药、华药、哈药和联邦制药成为行业“五大家族”。

目前,我国青霉素工业盐行业集中度较高,CR5约为80%,“五大家族”生产的青霉素工业盐不仅满足自身的需求,还是我国青霉素工业盐的出口大户。其中石药集团产能为18000吨,居于行业的首位。

目前我国青霉素产能已达10万吨/年,而每年全球市场总需求量只有5-6万吨。然而,即使是这样,新一轮的扩产潮仍在继续。河南华星制药厂的青霉素工业盐项目已经扩产到第五期,总产能达到1.2万吨,成为国内青霉素工业盐的龙头。除此之外,联邦制药国际控股有限公司、山西威奇达药业有限公司、健康元药业集团、哈药集团、齐鲁制药有限公司等业内主要生产企业产量都在增加。

结语

整体看,我国抗生素类产量供给增长缓慢,产能增长速度较慢。但观察国内市场,现阶段,中国已成为全球抗生素产量最大的国家,尤其在一些原料药的生产方面,中国拥有绝对优势。

以上数据来源于前瞻产业研究院《中国化学原料药行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对智慧园区数字平台的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来智慧园区数字平台发展轨迹及实践经验,对智慧园区...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。