2020年中国家电行业出口发展现状与前景分析 一带一路市场具有重大战略意义

中国家电行业在经历了高速增长期后,产品普及率较高,市场已由增量市场转为存量市场,国际化发展无疑是家电行业的突破口。在新形势下,一带一路沿线成家电企业海外投资热点,众多空调厂到泰国投资,潜力庞大的印度是关键市场,东南亚成为规避贸易壁垒的主要产能转移目的地。

国内市场日渐饱和,国际化发展成为家电行业的突破口

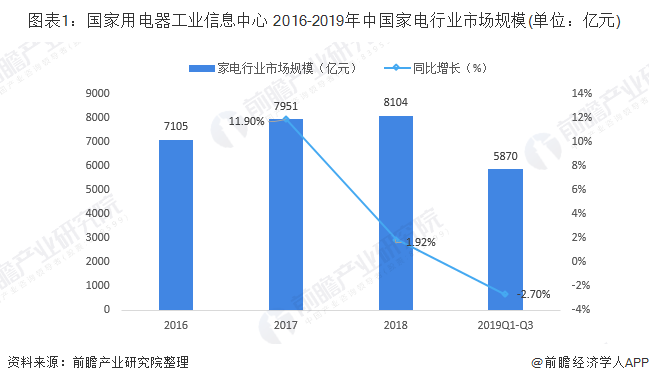

中国家电行业在经历了高速增长期后,产品普及率较高,市场已由增量市场转为存量市场。过去十年中国家电产业高速增长,将2018年家电市场规模推高至8104亿元,全国家用电器工业信息中心数据显示,2019年前三季度,我国家电行业(彩电、冰箱、冰柜、洗衣机、厨卫家电、部分小家电)整体国内市场零售额规模5870亿元,同比增长率为-2.7%。受多重因素影响,2019年家电行业大盘下滑、多品类集体失速,为近年来少见。2019年家电行业面临内需不足、中美贸易摩擦的挑战,行业业绩增长处于低谷期。从长期趋势看,行业将以全球化为应对方式,有望更上一层楼。

美国印度市场销量下滑致使2019年家电出口增速放缓

中国机电产品进出口商会在第七届中国电子家电企业国际化高峰论坛上发布的报告《2019年中国家电(白电)产品出口分析》(以下简称“报告”)显示,2015年,我国家电出口自2008年金融危机后首次出现下滑,家电产业正式进入转型波动期。2017年和2018年,我国家电出口连续两年出现明显反弹,出口规模连续创新高。2019年1—9月,我国家电产品出口额为593.2亿美元,较2018年同比增长4%,出口规模保持稳定,出口增速较2017年和2018年有所放缓。其中,中国对美国大家电出口下滑13.8%,对印度大家电出口同比下滑19.8%,两大家电市场出口明显下滑主要是受中美经贸摩擦及印度对家电产品大幅增加关税的影响。

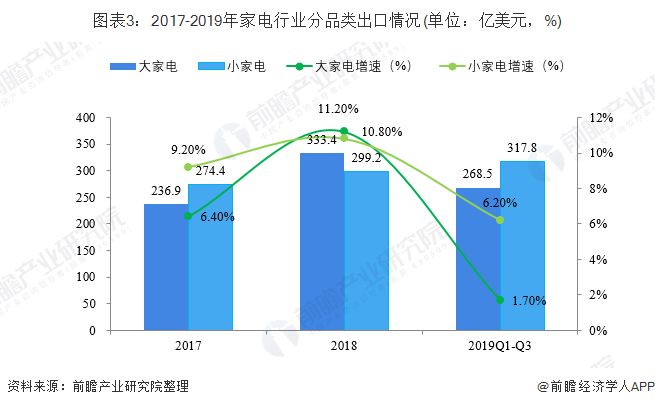

2019年1-9月,冰箱、洗衣机、空调等传统大家电(包括零件)出口额为268.5亿美元,比去年同期微增1.7%。家电(包括零件)出口额为317.8亿美元,同比增长6.2%。虽然继2016年主要小家电产品下滑均有所收窄后,小家电产品出口已连续三年出现增长,但近三年来,出口增速逐年放缓1个百分点。

从产品看,2019年1-9月,中国冰箱、洗衣机、空调等传统大家电(包括零件)出口额为268.5亿美元,同比微增1.7%,增幅较前几年明显回落。其中,中国空调出口4695.7万台,同比下滑4.2%,出口额89.5亿美元,同比下滑5.4%;冰箱及冷柜出口4255.6万台,同比增长6.9%,出口额58亿美元,同比增长3.8%;洗衣机出口1628.9万台,同比增长7.4%,出口额20.2亿美元,同比增长3%,且全自动滚筒洗衣机的出口份额已近50%。

专家认为,另一制约中国家电出口量的就是家电产能已经接近过剩,由于中国家电产量和出口量在全球市场占很大比重,但在产量和出口量方面缺乏计划和节制,在一定程度上已经接近全球市场需求量,因此部分家电产品的出口量也会持续下滑。据悉,中国家电产量规模占全球的份额在2018年已接近60%,其中空调产能占全球约84%,而中国家电贸易规模占全球份额超过30%。

“一带一路”助力家电出口

在新形势下,一带一路沿线成家电企业海外投资热点,众多空调厂到泰国投资,潜力庞大的印度是关键市场,东南亚成为规避贸易壁垒的主要产能转移目的地。

我国一带一路政策不断推进,覆盖国家和地区已达120余个,对我国家电产品的出口非常有利。2014—2018年,我国家电对“一带一路”沿线市场出口额分别为172.91亿美元、167.39亿美元、173.5亿美元、191.33亿美元、204.82亿美元,同比增长率分别为6.4%、-3.2%、3.6%、10.3%、7%。2019年前三季度,我国家电对“一带一路”沿线市场出口额为167.99亿美元,同比增长4.9%。2019年前三季度一带一路沿线国家占行业出口总额的比重提升至28.32%,市场战略意义重大。

印度是一块不可多得蓝海市场

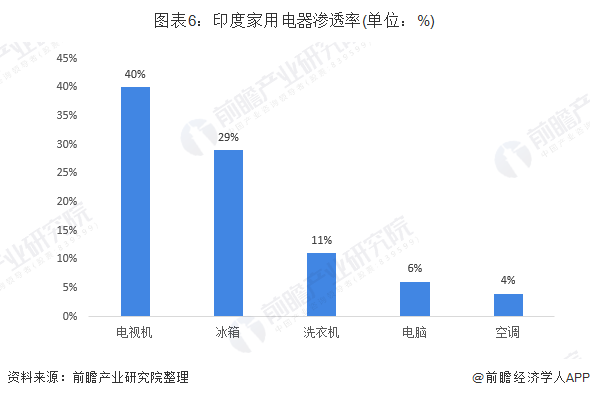

调查显示,印度只有40%的家庭拥有电视机、29%的家庭拥有冰箱、11%的家庭拥有洗衣机、6%的家庭拥有电脑或笔记本电脑、不到4%家庭拥有空调。对于家电消费,印度市场还存在极大的潜力可以挖掘。

据测算,2019年印度家电市场将增长6%~7%至7000亿卢比(658.5亿元),其中冰箱、洗衣机、净水器、空调、热水器的销量预计达1300万台、800万台、700万台、600万台、400万台。

经过短短几年发展,中国家电品牌销量已占据印度家电市场份额的25%左右。海尔、TCL、创维、美的以及刚加入电视阵营的小米和一加,纷纷在印度投资建厂或计划建厂,中国家电品牌正在加快拓展印度市场的步伐。不过与在越南市场的产品倾销为主不同,中国家电企业在印度正逐渐转向当地建厂,自产自销的模式。

规避贸易壁垒,东南亚成为产能转移目的地

分国家来看,印度尼西亚人口基数大且经济较为发达,其家电市场规模居东南亚市场首位,2018年家电销售额达到60.6亿美元,占东南亚家电销售总额的25.8%;与此同时,印尼家电市场规模在过去10年还保持7.8%的较高复合增速。此外,人口基数同样较大的泰国、越南、菲律宾以及人口较少但人均GDP水平较高(仅次于新加坡)的马来西亚家电销售额规模也位居前列。

越南市场引人注目

相较于泰国、新加坡、印度尼西亚等地,越南增速优势明显,近10年的销售额复合增速高达12.6%。与此同时,家电产品在越南的渗透率较低。有统计数据显示,越南2018年空调冰箱洗衣机的渗透率仅为45%、58%和40%,与中国历史保有量数据相对比越南2018年空调、冰箱保有量水平与我国2007年相当,但是越南2018年空调、冰箱、洗衣机销售量分别为194万台、256万台、210万台,增速分别为4%、6%、7%,较同年中国的增速要高。有理由相信,随着越南人均GDP进一步增长,越南消费者对家电的需求将进一步增加。

越南市场白电产品竞争格局不一,海尔以AQUA品牌占优冰洗市场

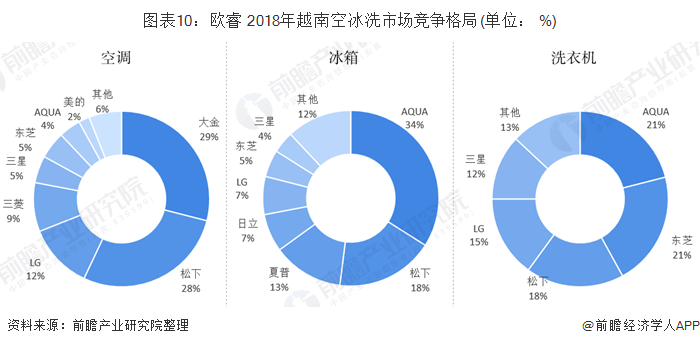

越南市场的白电产品主要由日韩所占据,公开披露数据统计,越南空调市场主要被日本品牌占据,大金和三菱分别占据29%和9%的市场份额,韩系品牌LG和三星分别占据12%和5%,冰洗市场上中国企业海尔以AQUA赢取份额第一。中国企业市场份额方面,越南市场中海尔(海尔在日本的品牌均为AQUA)空冰洗产品的销售量份额分别为4%、34%和21%,美的(其中空调为美的+东芝品牌,冰箱洗衣机为东芝品牌)空冰洗产品的销售量份额分别为7%、5%和21%。

虽然中国家电品牌在越南还未占据主导,但是中国家电产品较为崭新的技术、更加便宜的价格足以吸引更多潜在的消费者。

产品创新是发展要义

2008年全球金融危机的余波还未完全消除,“逆全球化”带来的震荡又加剧了贸易的波折。不仅美国、欧盟等发达国家和地区筑高了贸易壁垒,印度、巴西等新兴市场也纷纷设置贸易障碍。这些带来的后果是原有的自由贸易规则被打破,贸易流动受阻,贸易伙伴之间的融洽关系受到影响。更重要的是,外部冲击通过汇率、商品价格传导等复杂的因素将会造成国内市场的波动,影响企业市场布局的方向。除了经济、贸易方面的波动,全球贸易还面临诸多风险因素,比如英国“脱欧”、拉丁美洲国家内部动荡、部分地区动荡不安等。

如果说以上这些风险因素是影响家电行业的外在因素,那么,智能化、技术变革、国内外消费需求升级等掀起的浪潮则是促使家电行业改变的内在因素。由此,创新升级已成为我国家电企业的共识。不管全球贸易市场如何变化,它都是我国家电企业未来深度参与国际市场竞争最强的底气。

以上数据来源于前瞻产业研究院《中国家电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对家电行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来家电行业发展轨迹及实践经验,对家电行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。