龙头之争|齐心VS晨光 谁才是中国办公用品之王?

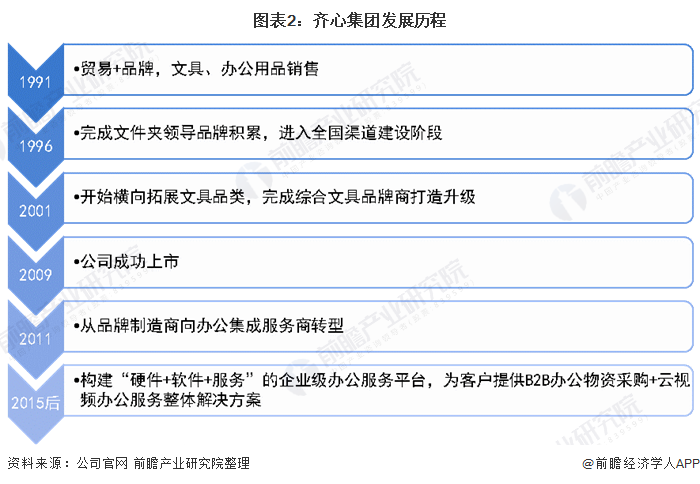

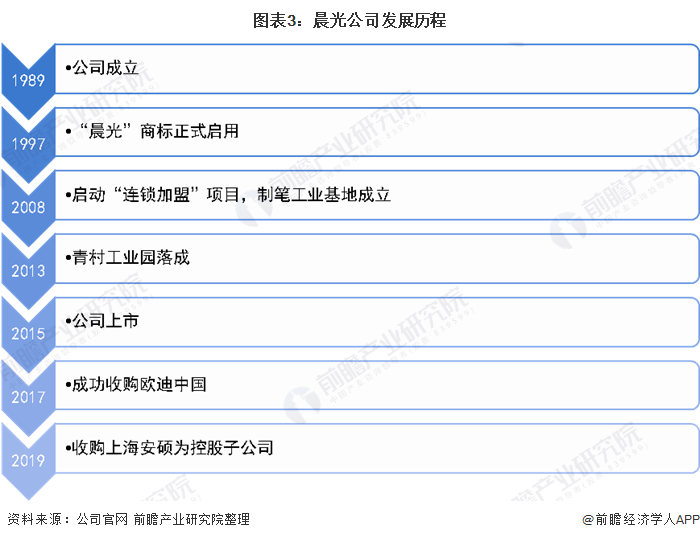

发展历程:齐心全方位发展,晨光加快并购步伐

2015年起,我国陆续出台相关政策推动政府采购阳光化、电商化,采购政策变革提高招标门槛,办公用品集采市场快速发展。晨光文具和齐心集团是我国两大文具行业龙头企业,市占率分别7.2%和2.6%。

齐心集团成立之初,主要从事办公文具的生产和销售,2006-2010年,齐心集团逐渐向办公用品的集成供应商转变,2015年以后,齐心集团逐渐升级为为提供“硬件+软件+服务”的企业办公综合销售服务平台。

经营状况:晨光文具经营效益相对较好

从收入规模上来看,与齐心集团相比晨光文具营业收入更高。2018年,晨光文具营业收入约为83.35亿元,齐心集团营业收入约为42.41亿元,2019年前三季度,晨光文具营业收入约为79.47亿元,齐心集团营业收入约为43.50亿元。

从盈利能力上看,晨光文具毛利率更高。2015-2018年,晨光文具毛利率均在25%以上,较齐心集团更胜一筹,产品盈利性较好。2018年,晨光文具毛利率为25.83%,齐心集团毛利率约为18.21%。

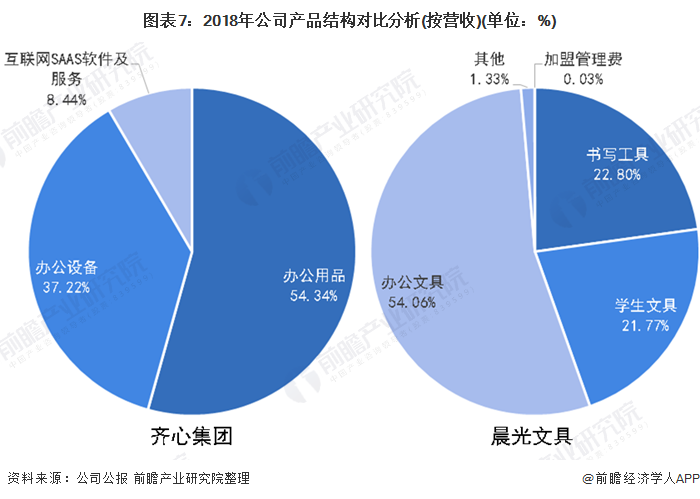

主营业务:晨光文具办公用品收入占比超90%

齐心集团大办公平台涵盖电脑及其配件、办公设备、办公耗材、办公家电、生活用品等20个大类、2000多个品牌、超过50万种商品;晨光文具可提供15个大类商品,7万多种产品。

从产品结构上来看,齐心集团主要收入来源为办公用品和办公设备,分别占比54.34%和8.44%,目前来看,齐心集团的互联网SAAS软件即服务收入占比逐步扩大,2018年占主营业务收入比重达8.44%;晨光文具的主要收入来源为办公用品,晨光文具的办公文具收入占比达54.06%,学生文具和书写文具分别占比21.77%和22.80%。

物流体系:晨光注重高效准时,齐心致力把控质量

从盈利模式上来看,齐心集团的供应链采取集成供应商模式,将附加值较低的生产制造环节予以外包,集中精力进行品牌经营、研发设计和营销网络的建设,为消费者提供一站式服务。该模式有利于企业强化的竞争地位,发挥规模效应,节约采购成本。

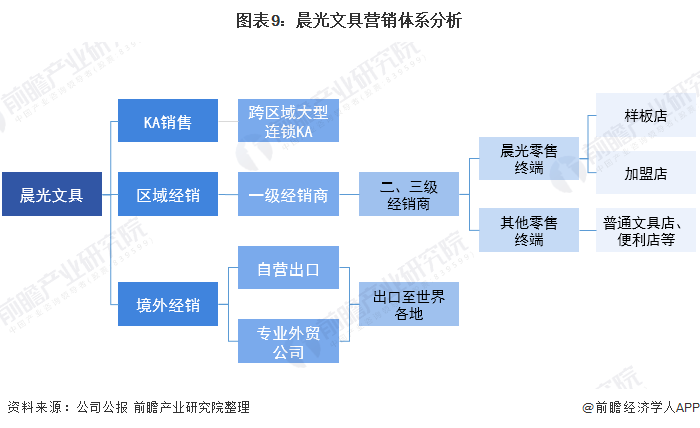

晨光文具建立了较为完整的信息管理系统,以ERP为核心,进行各业务管理信息项目建设,具有牢固的经销商体系,实行精细化的管理策略,使其渠道持续稳固运转,放大了公司经营杠杆。目前,公司已逐步建立起稳固的区域分销体系,共拥有35家以及合作伙伴和近1200家二、三级合作伙伴,在全国各地共有7.8万余个终端网点。

近年来,晨光文具在天猫、京东等渠道行布局,开发线上自营旗舰店,加大线上渠道探索力度。晨光物流系统由自有短途运输和第三方物流组成,在全国共有5大仓、12小仓,北上广深能够实现次日达,其他地区需要3-5天;齐心集团在汕头、广州和宁波设有三大配送中心,全国有40多个分销配送仓,构建了省会自有服务+县级第三方服务的物流配送服务体系,实现了全国31个省市的交付服务全覆盖,仓库覆盖城市可实现次日达。

以上数据来源于前瞻产业研究院《中国文具行业市场需求与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对文具行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来文具行业发展轨迹及实践经验,对文具行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。