格力电器VS美的集团 空调寡头大战谁能笑到最后?

中国家用电器研究院和全国家用电器工业信息中心联合发布的《2019年中国家电行业年度报告》指出,2019年,国内家电市场销售规模为8032亿元,同比增长率为-2.2%(由于增加家电品类,全国家用电器工业信息中心将2018年家电规模从8104亿修正为8211亿元)。然而对于空调行业来说,不可否认的是2019年的空调市场是近年来少见的剧烈动荡的一年,行业少见的价格战突然横行,对行业造成巨大的冲击和影响。在国内空调市场,已形成了格力、美的两大巨头霸占超过五成市场份额的格局,海尔虽然在空调市场位居第三名,但是与前两强的差距想当明显。

空调仍以内销为主

家用空调一直是我国空调消费的主要领域。一方面,我国人口众多,随着经济水平的不断提升,各地区季节特征明显,促使空调消费处于家庭消费的必需品。另一方面,我国家庭组成已经从大杂居向小聚居转型,单个家庭数量明显增加,进一步提高了家用空调的整体需求量。据产业在线统计数据显示,2019年我国家用空调总销量15062.7万台,同比下滑0.74%。

从销售结构来看,我国空调主要以内销为主,外销为辅。据产业在线数据显示,近三年,我国空调销售结构较为稳定,内销占比维持在61%左右。2019年,全国空调内销9216.3万台,同比下滑0.69%,占总销量的61.2%;外销5846.5万台,同比增长1%,占总销量的38.8%。

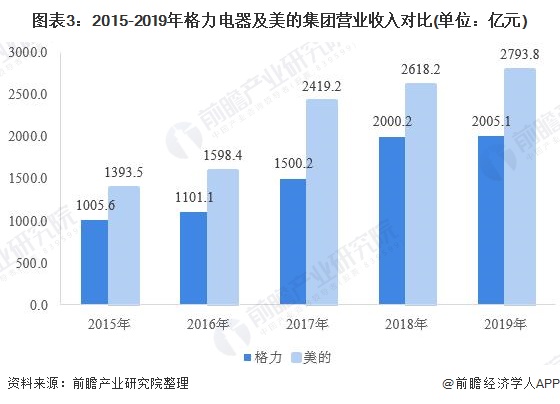

美的经营规模更高

格力自成立以来,以空调为核心发展业务,2019年,公司完善空调、生活电器、高端装备、通信设备为主要支柱的四大业务领域,全年实现营业总收入2005.1亿元,同比增长0.24%。不同于格力,美的则在包括空调、洗衣机、电冰箱等众多电器领域全面发展,2019年,公司营业总收入2793.8亿元,同比增长6.71%。

虽然近年来,格力与美的营收差距有所扩大,但从近利润来看,两者差距相差无几。2019年,格力实现归属于母公司的净利润247.0亿元,同比增长19.68%;而美的集团实现归属于母公司的净利润242.11亿元,同比下降5.75%。相较于前两年格力大幅明显领先的利润水平,格力与美的再次回到同一水平线。

从产品销售毛利率来看,格力电器和美的集团均维持在25%以上的较高水平,但走势各有不同,2015年以来,格力电器毛利率呈现持续下滑走势,而美的集团则震荡上行。2019年,格力产品销售毛利率为27.58%;美的产品销售毛利率为28.86%,自2015年以来首次实现对格力电器的反超。

总量格力领先

具体到公司产品结构方面,2019年,格力电器仍以空调为主要核心产品,全年空调产品实现营业收入为1386.65亿元,占公司总营业收入的69.99%;美的方面,2019年,公司暖通空调产品实现营业收入为1196.07亿元,占公司总营业外收入的42.99%,包括冰箱、洗衣机、厨房电器以及其他小家电在内的消费电器实现营业收入为1094.87亿元,占公司总营业收入的39.35%。

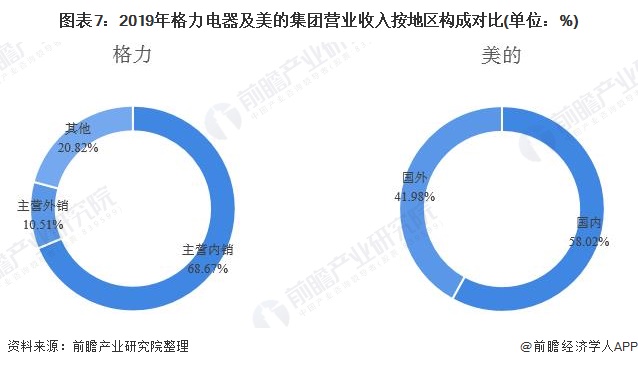

业务布局方面,格力和美的均在全球布局,从营收构成来看,两者目前仍以国内市场为主,2019年,格力主营业务内销收入占全年总收入的68.67%;美的则在国内市场实现营业收入占比为58.02%。

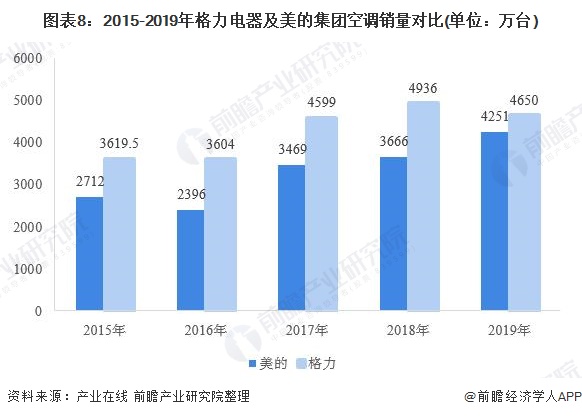

具体到空调销售情况来看,据产业在线统计数据显示,2015年以来,格力空调销售量始终处于领先地位,但美的空调销量与格力的差距在近年来逐步缩小。2019年,格力空调全年销量为4650万台,较上年有所下滑,而美的空调销量则较上年提升至4251万台。

渠道各有优势

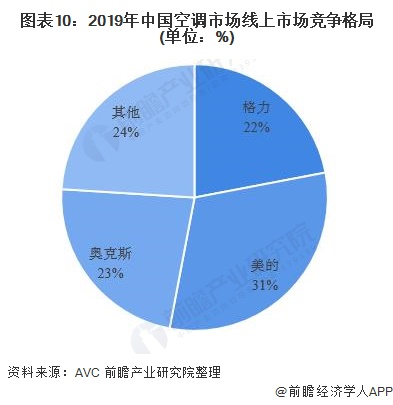

从目前我国空调市场竞争格局发展情况来看,近年来,虽然海尔、奥克斯等品牌均有发展,但较美的与格力仍有差距,空调行业双寡头格局逐步成型,随着近几年空调行业日趋激烈的竞争趋势来看,格力与美的之争仍将持续。据AVC监测数据显示,2019年,我国空调行业在线下零售市场方面,美的市场份额为28.8%,仅此于排名第一的格力,占比为36.8%。

而在线上零售方面,美的市场份额为31%,排名第一,格力占比则为22%,低于美的市场占比。

以上数据来源于前瞻产业研究院《中国家用空调行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了家用空调行业产业链以及外部影响因素;中国家用空调行业的发展现状与前景预测;家用空调行业市场竞争格局、竞争趋势;家用空调行业主要产品市场需求状况;...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。