2020年中国烧碱行业市场现状及竞争格局分析 区域产量格局保持稳定

行业产能增速下降

氢氧化钠,化学式为NaOH,俗称烧碱、火碱、苛性钠,为一种具有强腐蚀性的强碱,烧碱用途广泛,用于生产染料、纸、肥皂、人造丝,石油精制、冶炼金属、煤焦油产物的提纯棉织品整理,以及木材加工、食品加工及机械工业等方面。

总体来看,我国烧碱行业产能呈现四种不同发展阶段:

2019年,个别企业停产搬迁,老旧装置退出市场,国内烧碱行业推出产能较2019年明显增加,产能净增长量下降。2019年底,我国烧碱行业总产能共计4380万吨,较2018年新增165.5万吨,退出44万吨,产能净增长121.5万吨。

从产能结构来看,近年来,我国离子膜碱比例持续提升。根据中国氯碱工业协会统计,2019年离子膜烧碱产能占比达到99.7%,隔膜烧碱占比为0.3%。

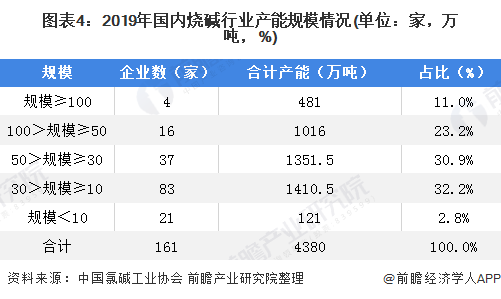

2019年,我国烧碱生产企业有161家,总产能为4380万吨,企业平均产能为27.2万吨。行业内企业数量减少,单个企业平均规模进一步提高。从企业的产能分布情况来看,50万吨/年及以上的企业有20家,占比达到34.2%。产能规模在10万吨/年以下的烧碱企业数量下降至21家,其产能占比在3%以下。

产量稳定增长

近年来,随着我国经济的快速发展,对烧碱需求量不断增加,国内PVC产量总体保持稳定增长。2019年中国烧碱行业总产量为3464万吨,同比增长1.3%。

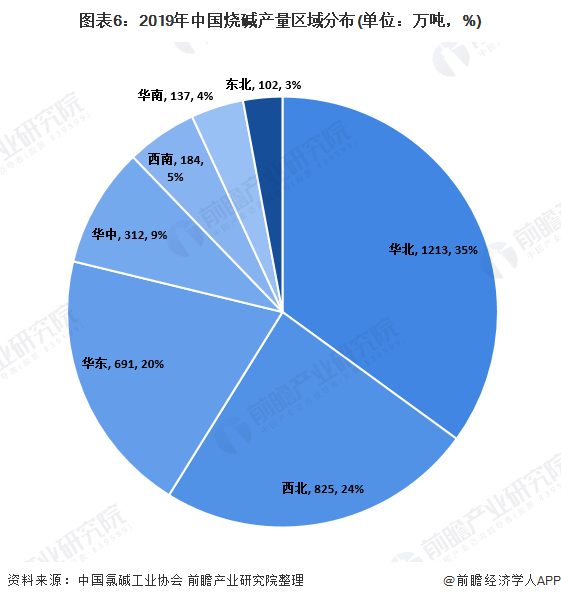

从产能区域分布情况来看,2019年我国烧碱行业供应格局基本保持稳定,产量位于前三位的区域依次为华北、西北及华东三个地区,三个区域所占产量比例达全国总产量的将近80%。其中,华北地区产量占比较2018年下降1%,西北地区产量占比提升1%,华东地区产量占比保持在20%,其他各区域产量较2018年没有变化。

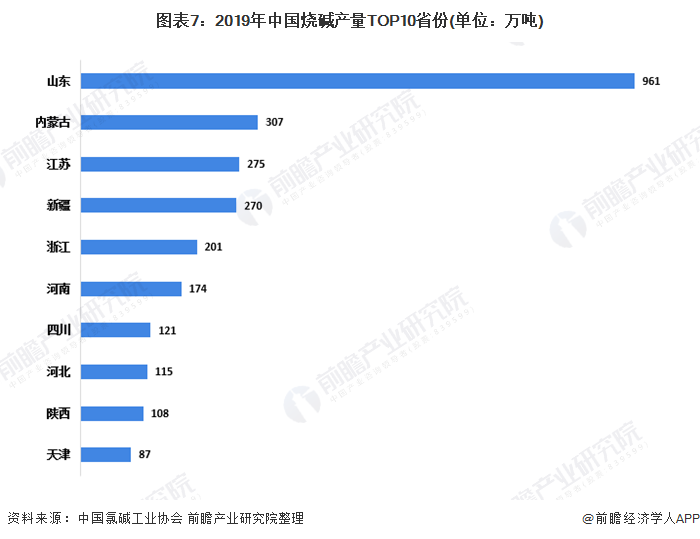

从各省烧碱产量来看,2019年我国烧碱省份产量排名基本没有明显变化,仅个别省份排名微幅变化。山东地区烧碱产量继续排名首位;江苏地区因响水爆炸事件,部分企业停工,造成整体产量有所下降,排名下滑到第三位;内蒙古地区产量反超江苏,上升至第二位,产量为307万吨。

需求主要依靠国内供应

2016年以来,我国烧碱的表观消费量不断上升。2019年我国烧碱的表观消费量为3357万吨,同比增长2.47%。

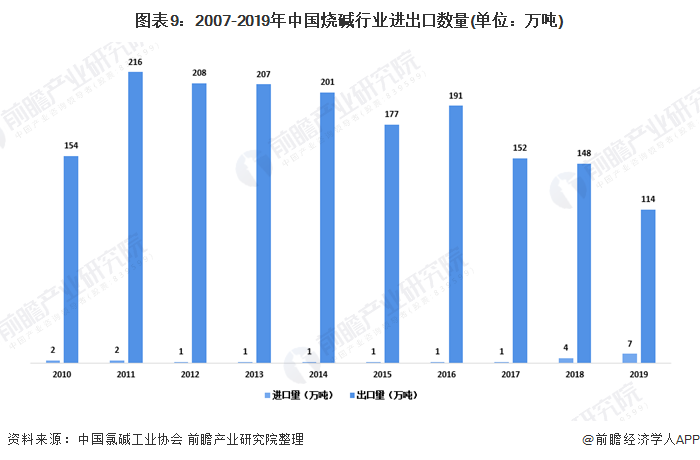

目前,我国烧碱行业的供应主要依靠国内自产。2010-2019年,我国烧碱进口数量均低于10万吨。2019年烧碱进口数量为7万吨,达到2010年以来的最高值。

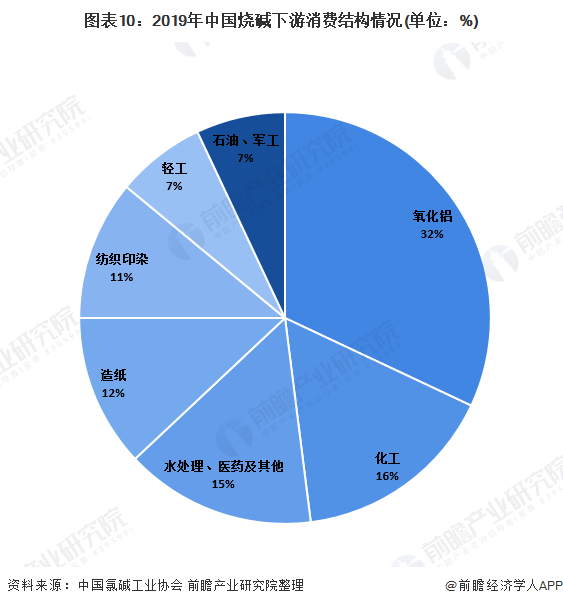

在烧碱的下游需求行业中,氧化铝是需求最大的行业。我国是世界上最大的氧化铝生产国,所以氧化铝产量的增长带动了烧碱行业需求量的增长。根据中国氯碱工业协会的数据显示,2019年氧化铝行业烧碱需求占比为32%,化工行业需求占比为16%,造纸行业需求占比为12%。

更多数据请参考前瞻产业研究院《中国烧碱行业产销需求与投资分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对烧碱行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来烧碱行业发展轨迹及实践经验,对烧碱行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。