一文了解2020年中国化妆品市场规模及竞争格局分析:高端美妆盛行

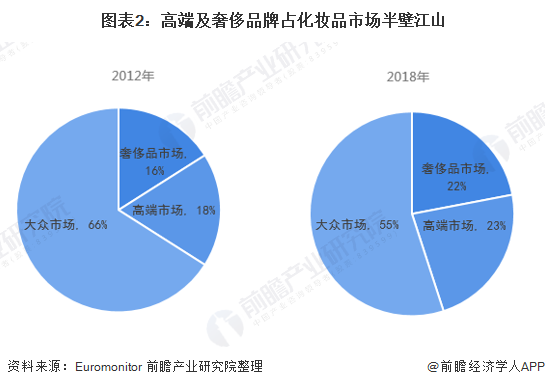

高端品牌占化妆品市场半壁江山

得益于中国市场消费结构的升级和城市化进程的深化,消费者对对高端消费趋势加速兴起;主导品质生活的中产阶级、超过 4 亿人口的“千禧一代”以及收入可观、生活富足的“新银族”等正在成为崛起的新消费主力军,中国消费者对高端美妆的购买力表现日益突出。

Euromonitor数据显示,2018年中国化妆品及个护行业零售规模同比增长16%至4686亿元。其中,大众市场规模同比增长7%至2565亿元,占比55%;高端市场规模同比增长28%至1096亿元,占比23%;奢侈市场规模同比增长29%至1025亿元,占比22%。从同比增速来看,2016年起高端及奢侈市场增长逐年提速,由10%逐年递增至30%,而同期大众市场增速均低于10%。从规模体量来看,奢侈及高端化妆品规模占比由2012年34%提升至2018年45%。

外资主导高端品牌

我国化妆品行业的参与者可分为国货与外资公司两大类,国货公司旗下的品牌多在中低端(大众)市场竞争,仅有佰草集、毛戈平等少数品牌定位在中高端市场(单品价格500元以上),外资公司旗下子品牌的分布更为多元化,从中端至奢侈(单品价格3000元以上)均有分布。

可以看到,相比于大众市场的激烈竞争,中国化妆品高端市场较为集中,CR10达到63.7%,其中欧美的欧莱雅、雅诗兰黛、LVMH市占率超过或接近10%,竞争优势较为明显,其余前十强也都是外资企业。

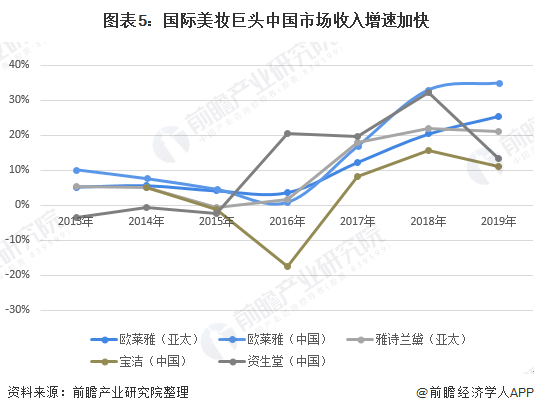

外资化妆品巨头优先享市场红利

整体看,外资品牌创立历史、在国内经营时间均长于国货,消费者对欧莱雅、雅诗兰黛、玉兰油、资生堂等外资大牌的熟悉度、认同度高。因此,中国美妆市场成为国际化妆品集团的重要增长驱动。

欧莱雅、雅诗兰黛、资生堂、宝洁等美妆巨头均强调中国市场对集团业绩的贡献,例如2018年资生堂中国市场销售额同比增长突破30%,2019年仍然保持19%的二位数增长,同期日本、亚太和美洲市场同比增速分别为-0.6%、5.8%和-3.9%。

欧莱雅亚太区自去年一季度超越西欧成为集团第一大区域市场后,便一骑绝尘,2019年度以我国为代表的亚太区继续领涨,销售额为739亿元,同比增长25.5%,排除汇率等因素影响,同比增长30.4%,大幅领跑西欧、北美等业务板块(2019年东欧保持9%的增长速度,西欧恢复增长1.8%,而北美市场下滑2%)。

2020年一季度,雅诗兰黛集团亚太市场收入增长最快,同比大涨24%,几乎所有品牌在该市场均实现双位数的销售额增长,虽然集团在香港的销售额因部分门店被迫关店而受到了一定打击,跌幅达20%,但中国内地消费者对旗下品牌产品的需求仍然强劲。

此外,这些美妆巨头旗下奢侈及高端品牌在中国地区的业绩增长通常高于大众品牌。

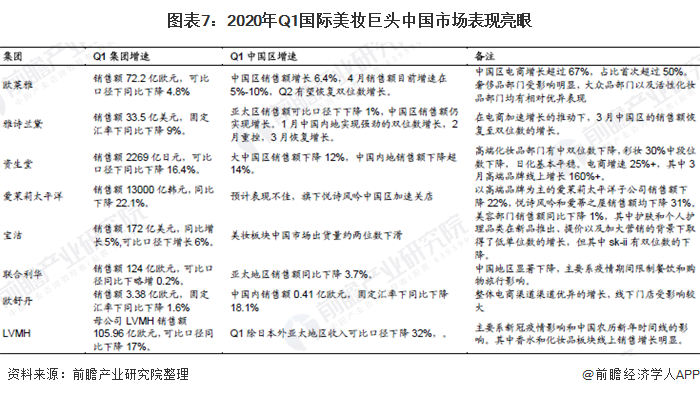

另外,受疫情影响,一季度全球化妆品市场总体下降近8%,国际化妆品集团业务不同程度受损下滑,部分品牌在欧美市场表现疲软,亚洲业务则相对稳定,尤其是中国市场在疫情期间表现亮眼。

更多数据请参考前瞻产业研究院《中国化妆品行业市场需求预测与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对化妆品行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来化妆品行业发展轨迹及实践经验,对化妆品行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。