2020年运动服饰行业市场发展前景分析 人均花费提升空间可期

新冠病毒疫情爆发期间各运动品牌为了降低受损程度,积极布局新零售、直播电商等新营销方式,疫情过后健康意识有望强化,电商直播业态将加快成熟,同时行业集中度不断提高,行业需求反弹可期。中长期来看,运动服饰行业获得政策支持发展逻辑不改,人均花费和渗透率有望持续提升,行业规模有望持续扩大,且距天花板尚远。

市场规模持续增长 集中度不断提高

国内运动服饰行业在2013年调整之后强劲反弹,在健康意识强化、全民健身潮流兴起、政策支持以及消费升级等多重利好因素下,运动服饰行业近年来增速亮眼,在整体服饰市场中的占比稳步提升。根据Euromonitor统计数据,2013-2019年,中国运动服装行业市场规模不断扩大。2019年中国运动服装市场规模达到1336亿元。疫情过后健康意识有望强化,行业需求或将引来反弹,运动服饰为服装市场优质投资赛道。

根据Euromonitor统计数据,2019年Nike/Adidas市占率延续提升趋势,分别达到22.9%/20.4%,Skechers提升至6.8%。国内品牌中,安踏加速抢占份额、进一步拉同Nike/Adidas距离,市占率为16.4%(安踏品牌/FILA市占率分别为11%/5.4%),李宁/特步企稳回升,2019年市占率为6.3%/4.9%。

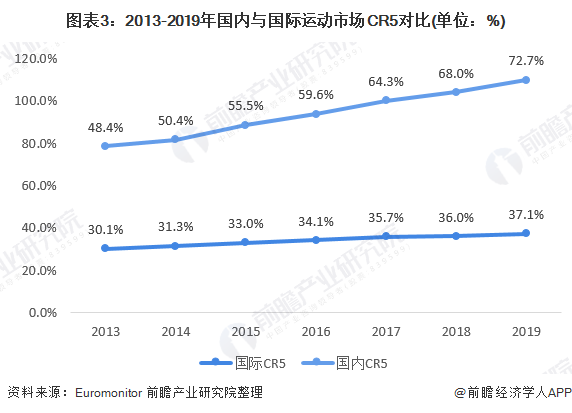

运动服饰行业因产品的功能属性和营销资源的稀缺属性使得行业壁垒较高,集中度持续提升。随着各品牌的竞争和行业洗牌,头部品牌不断加深壁垒,规模稳步扩大。目前,运动服饰行业上中下游均已形成优质龙头,国际龙头品牌与国内上下游龙头生产商和渠道商合作构筑壁垒,本土品牌以地缘优势和本土优势迅速壮大,规模效应凸显。行业壁垒多重且不断深化,利好龙头企业,产生大市值公司。2013年以来,国内运动服饰市场集中度提升明显,CR5提升24.3%至72.7%。对标国际市场,国内运动服饰行业集中度更高,且提升幅度更大。

人均花费提升空间仍然可期

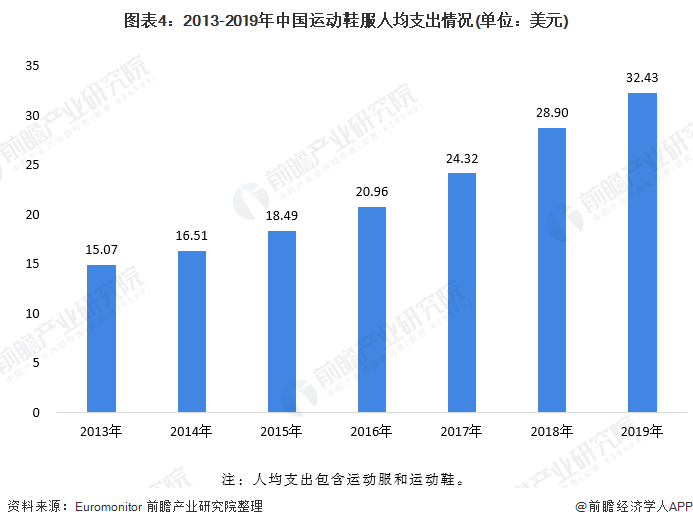

从消费的角度来看,根据Euromonitor统计数据,2013-2019年,中国运动鞋服人均花费呈波动上升的趋势,2019年中国人均运动服饰花费达到32.43美元,约为2007年人均花费的三倍多。

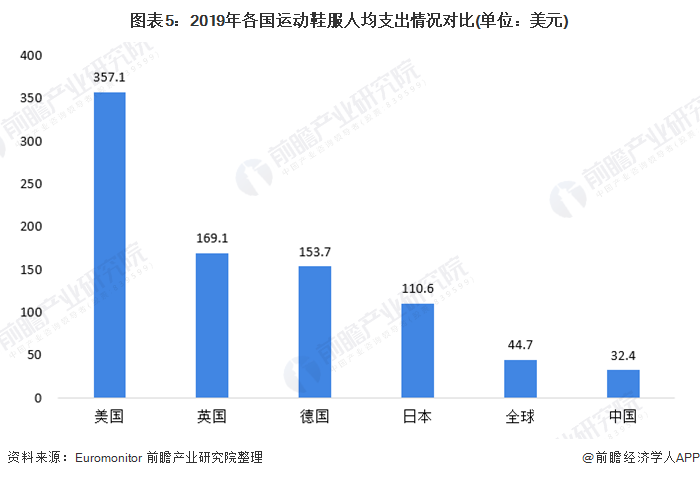

对标发达国家,中国运动服饰市场天花板尚远。但仍只为全球人均花费的2/3、日本的1/4、德国的1/5、英国的1/6、美国的1/12,未来增长空间巨大。

按照与全球平均水平的差距,人均年运动鞋服消费量距全球平均水平仍有12.3美元的差距,扩展到全国范围来看,中国运动鞋服市场仍有172.2亿美元的增长空间。

以上数据来源于前瞻产业研究院《中国体育用品行业发展前景与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对体育用品行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来体育用品行业发展轨迹及实践经验,对体育用品行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。