2020年中国燃气轮机行业市场规模及发展趋势分析 国产化正当时【组图】

燃气轮机(Gas Turbine)是以连续流动的气体为工质带动叶轮高速旋转,将燃料的能量转变为有用功的内燃式动力机械,是一种旋转叶轮式热力发动机。它的主要结构是由压气机(Compressor)、燃烧室(Combustor)和燃气透平(Turbine)组成的循环。

按照输出功率来划分,燃气轮机可分为微型、轻型和重型三类。其中微型和轻型燃气轮机可由航空发动机改制而成(又称为“航改燃”),功率通常在50MW以内,可用于工业发电、船舶动力、管道增压、坦克机车、分布式发电及热电联供等场景。重型燃气轮机功率在50MW以上,主要用作陆地上固定的发电机组,如城市电网。

国际巨头垄断市场

燃气轮机起源于上世纪30年代。1939年7月,世界上第一台工业燃气轮机(简单循环出力4MW)由Brown Boveri & Cie(BBC)公司设计研发制成,该公司于1891年在瑞士巴登成立,于1988年与ASEA AB合并成为ABB(ASEA Brown Boveri)公司;2000年,作为ABB发电业务的一部分出售给阿尔斯通。GE于2015年收购了阿尔斯通的电力和电网业务。

自世界上第一台工业燃气轮机被推出至今,燃气轮机行业经过半个多世纪的演进,企业不断兼并重组,GE、西门子、日本三菱各自具备完整的技术体系和产品系列,逐渐形成“三分天下”的局面。目前,全球燃气轮机市场主要被美国通用电气(GE)、德国西门子、日本三菱(MHPS)3家企业垄断,3家企业合计占据全球燃气轮机约90%的市场份额。尤其是美国GE公司,2019年上半年占据约50%的市场份额。

值得注意的是,尽管美国GE在过去几十年一直是燃气轮机制造领域的领导者,但MHPS的异军突起却严重冲击其市场地位。2020年一季度,日本三菱全球订单为2638兆瓦,同比增长19.7%,在全球的市场份额达到28.5%,按发电功率兆瓦计算,其市场份额排名第一。

中国市场发展潜力大

我国燃气轮机发展时间较早,可以追溯到建国时期。随着天然气的发展,我国燃气轮机市场不断成长。21世纪以来,我国加快天然气勘查开发,西气东输和液化天然气(LNG)进口等启动了燃气轮机国内市场需求。2019年,我国天然气发电量占据全国火力发电量的比重为3.17%。然而,与全球约24%的比重相比,仍有非常大的差距,未来发展潜力较大。

持续加大研发力度

然而,尽管我国现已具备轻型燃机(功率5万千瓦以下)自主化能力,但重燃(功率5万千瓦以上)仍基本依赖进口,技术基本被美国GE、日本三菱、德国西门子等国际厂家垄断,国内市场存在被“卡脖子”的风险。

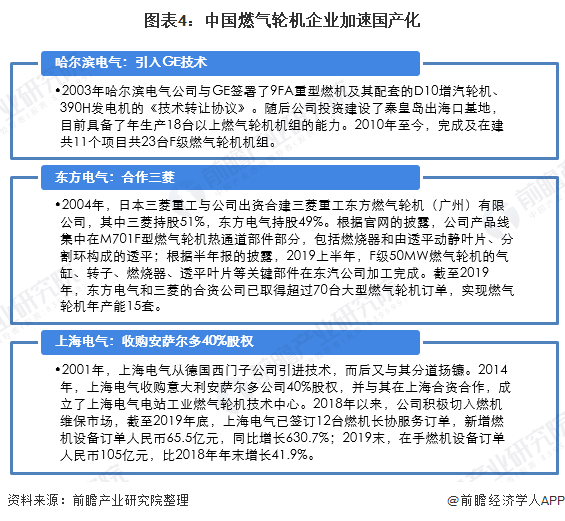

作为动力机械领域“皇冠上的明珠”,国家非常重视燃气轮机的国产化。2001年,国家发改委发布《燃气轮机产业发展和技术引进工作实施意见》,决定以市场换取技术的方式,引进、消化、吸收燃气轮机制造技术。在2001-2007年的6年间,中国以“打捆招标、市场换技术”的方式,引进了GE、三菱重工、西门子公司的F/E级重型燃气轮机50余套共2000万千瓦,由哈汽-GE、东汽-三菱重工、上汽-西门子、南汽-GE等4个联合体实行国产化制造。

目前,国内燃气轮机主机厂主要包括哈尔滨电气、东方电气、上海电气等,按照“先系统后本体,先静子后转子、先低温后高温”的原则安排国产化生产。

在制造环节上,国内厂商正在蓄力,目前F级燃机的制造技术国产化率有了很大提高,我国燃气轮机零部件国产化率可达到80%-90%。

政策加快推进创新发展

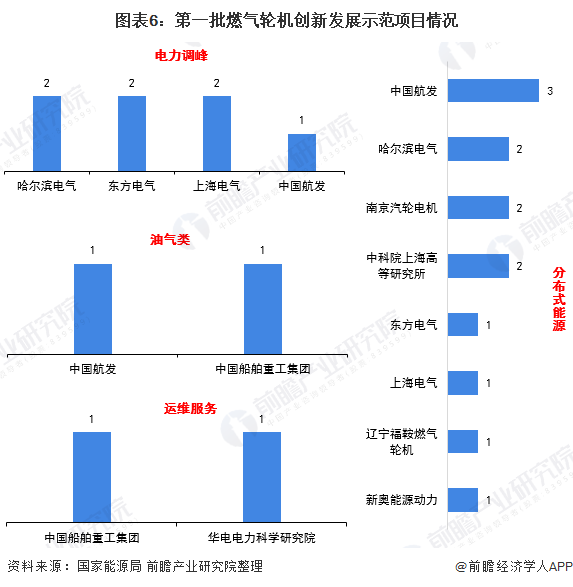

此外,为加快推进燃气轮机产业创新发展,国家发展改革委和国家能源局联合印发《依托能源工程推进燃气轮机创新发展的若干意见》,并组织了第一批燃气轮机创新发展示范项目,力争在2022年前完成技术装备攻关和项目建设,我国燃气轮机产业长期以来依赖进口的关键核心技术将逐步实现国产化。其中第一批共有24个项目,电力调峰、分布式能源、油气类、运维服务项目个数分别为7、13、2、2、24个。

但值得注意的是,尽管从数量上看我国燃气轮机零部件国产化率较高,但从价值上看,还不到70%。国内厂商还未掌握F级、E级燃气轮机热端部件制造与维修技术以及控制技术,均依赖进口。而在与外方合作过程中,外方通过合作协议的约定,限制了重型燃气轮机制造企业的技术改进和品牌创造。突破技术瓶颈是一场困难的持久战,燃气轮机自主化任重道远。

以上数据来源于前瞻产业研究院《中国燃气发电机组行业深度调研与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对燃气发电机组行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来燃气发电机组行业发展轨迹及实践经验,对燃气发电...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。