十张图带你看2020年中国风电行业企业竞争格局分析 金风科技VS上海电气

风电作为国家战略发展行业,近年来竞争如火如荼;而作为风电行业的佼佼者-金风科技和上海电气,更是你追我赶。本文将从发展现状、经济效益、销售结构和研发等角度进行对比。

金风科技和上海电气发展现状

从发展现状来看,金风科技的风电市场占有率已经连续9年排名第一,在全球则是可以排到前三。而上海电气是中国最大的海上风力整理制造商,其在全球也是众多制造商的佼佼者。从装机容量来看,金风科技在2019年新增装机容量达到8.01GW,而上海电气风电新增装机达到1.27GW。

在2019年,金风科技的营业收入有75.49%是来自于风机及零部件销售,其次是风电场开发,占比11.16%。

在2019年,上海电气的业务风味工业装备、能源装备和集成服务三大板块。其中,能源装备板块实现营业收入人民币459.44亿元,较上年增长12.06%,主要得益于风电业务增长较快,以及2019年度内将天沃科技纳入合并范围所致;2019年内能源装备板块毛利率为17.7%,比上年减少2.48个百分点,主要是燃煤发电设备市场竞争激烈,订单价格下降使得燃煤发电设备毛利率有所下降。

金风科技VS上海电气 经济效益

——上海电气作为多样性业务板块的制造商营业收入远超金风科技

从营业收入来看,2015-2020年上半年上海电气的营业收入远超过金风科技。在2019年,金风科技和上海电气都较于2018年有一个显著的提升;金风科技2019年实现营业收入382.45亿元,较于2018年的287.31亿元上升了33.11%,其中风力发电机组及零部件销售收入为人民币288.7亿元,同比上升29.81%;2019年实现对外销售机组容量8171.02MW,同比上升39.41%,其中2.5S机组销售容量明显增加,销售容量占比由2018年的12.71%增至28.80%。而对于上海电气来看,2019年实现营收1266.48亿元,相比于2018年的1011.58亿元,同比上升26.45%;在能源装备板块,其实现营业收入人民币459.44亿元,较上年增长12.06%,主要得益于风电业务增长较快,以及2019年度内将天沃科技纳入合并范围所致。结合2020年上半年的数据来看,由于新冠肺炎疫情的影响,金风科技和上海电气的营业收入或将呈现小幅度增长趋势。

——金风科技的净利润历年来远超上海电气 但2019年实现反超

从净利润来看,金风科技和上海电气的净利润都维持在20亿元以上,但金风科技前几年的表现更胜一筹。2015-2018年,金风科技的净利润都远远超过上海电气;直到2019年,上海电气以35.01亿元远超过金风科技的22.10亿元;系由于上海电气在2019年合并了天沃科技的财务数据和营业额的上升所致其净利润大幅度增加。而金风科技2019年的净利润仅为22.1亿元,同比下降了31.3%,系由于营业成本大幅度攀升所致。

——金风科技的毛利率略高于上海电气

从毛利率来看,2015-2020年上半年,金风科技和上海电气的宝利率都呈现波动趋势。2015-2017年,金风科技和上海电气的毛利率呈现逐年攀升趋势,在2017年达到峰值随之下跌至2019年的19%左右。单从企业角度来看,金风科技的毛利率一直超过上海电气;金风科技维持在20%-30%,而上海电气则是维持在17%-23%之间。在2020年上半年,金风科技继续呈现下跌趋势,而上海电气则是呈现了上升趋势。

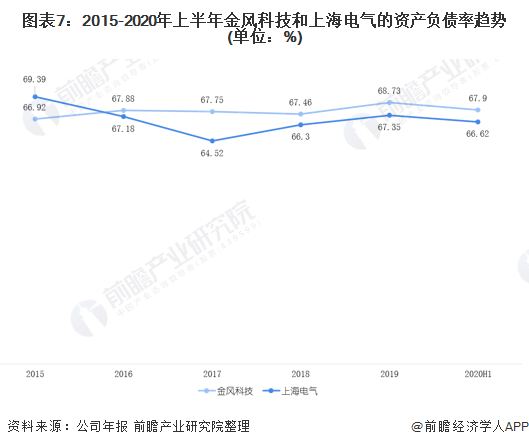

——金风科技和上海电力的资产结构都偏向债务融资

从资产负债率来看,2015-2020年上半年金风科技和上海电气都维持在65%-70%之间。整体来看,资产负债率些许偏高,债权人风险较高,应适当利用金融融资等方式调整资产结构。查看已获利息倍数数据,金风科技和上海电气均可以承担其利息支出。

金风科技和上海电气销售地区结构不相上下 但海外地区上海电气更胜一筹

从销售地区结构来看,金风科技和上海电气的销售布局都遍布全球。不仅仅在国内市场如火如荼,还是海外地区发光发热。在2019年,金风科技在海外市场,国际业务新增销售订单1.4GW,创历史新高;越南近海项目签订297MW订单,实现近海业务突破。加拿大、意大利、越南三个市场实现首单突破。在国际大客户拓展方面,加强并优化国际大客户的管理工作,继2018年进入EDFR、Engie、E.ON、EnelGreenPower、EDPR五家国际大客户的供应商名单后,2019年实现与Engie、Enel、E.ON在美国、智利和意大利市场的订单突破;其在国内市场销售占当年总销售额的比重达到91.02%,海外市场销售则达到8.98%。

对于上海电气而言,其在中国大陆实现1102.81亿元的营业的收入,占比总营业收入比重为86.49%;海外占比13.51%。相比较于2018年,海外营业收入上升了53.21%,是由于2019年海外工程项目实现收入有所增加所引起。

金风科技VS上海电气 研发支出上海电气更胜一筹

从研发支出来看,金风科技和上海电气都使用2%-4%的营业收入比投入研发。具体来看,金风科技在2019年投入研发金额为9.46亿元,占当年营业收入比重为2.47%;而徐工则是投入40.88亿元作为研发资金,占当年营业收入比重的3.23%。整体来看,2018-2020年上半年金风科技和上海电气的研发支出都呈现下跌趋势。

从研发现状来看,金风科技和上海电气都有自己的研发中心,并且完善了其产品多样化的特点。具体来看,金风科技联合7大研发中心加快了产品技术个并且推动了技术创新及数字化的转型;以GW3S为例子,其在柔性容量、机组智能化、发电量提升等方面都有了显著的改善从而导致在北美、南美、中东等国家实现了订单增长加快。而上海电气则是通过其风云智能能源系统已经接入了超过3千台风力发电机组,可以大大提升风电场的运维效率从而提升发电量。

更多数据请参考前瞻产业研究院《中国风电行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对风电行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来风电行业发展轨迹及实践经验,对风电行业未来的发展前景做...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。