2020年中国互联网电视行业广告市场现状与发展前景 OTT广告收入有望持续高速增长

OTT端广告投放流量:连年增长

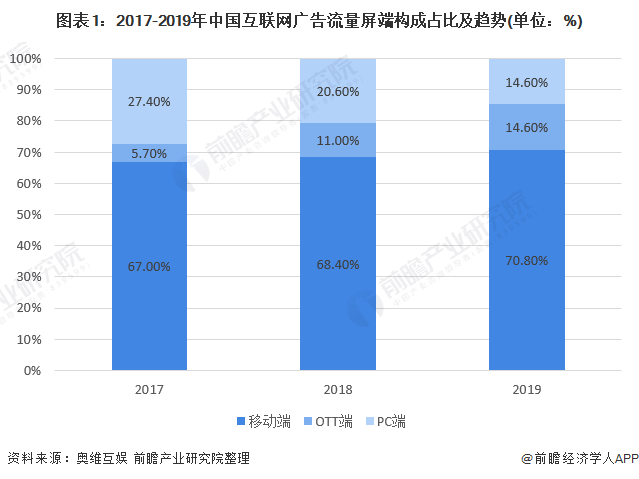

随着宏观经济增速放缓,企业营收增长的不确定性增加,品牌主对营销预算也更多的向带动转化的效果类广告迁移。2019年全年,广告投放流量同比下降10.6%,其中移动端流量出现小幅下滑、PC端流量下降加剧,而OTT端流量却逆势上扬。

在各屏端流量构成占比中,2019年移动端流量占比达70.8%,同比上升2.4个百分点,依旧是互联网广告的投放主场。相比PC端的逐年下降,表现更为亮眼的是OTT端流量的连年增长。2019Q3其流量反超PC端,全年流量份额与PC端持平,成功晋级为互联网广告的第二大入口,也进一步确立了OTT大屏在互联网广告市场中重要的营销地位。

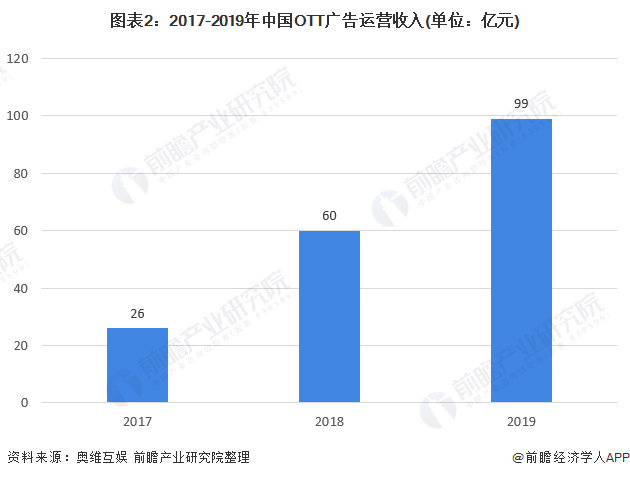

OTT广告的运营总收入:接近百亿规模

从2017年到2019年,OTT广告的运营总收入从26亿增长到近百亿,翻了近4倍,这也是OTT广告收入第一年接近百亿规模。

纵观2019年全年广告收入走势,下半年随着各大电商节以及传统节假日的临近,其收入贡献远高于上半年。加上OTT自身优质的视听感受、所处的家庭场景以及大屏数字化服务的发展与保障等等因素,使其广告收入远超市场预期。

OTT广告投放率:不断上升

随着OTT规模的不断增长,开机广告库存规模水涨船高,但由于开机广告受用户开机次数影响极大,库存上限可知。与2018年同期相比,2019年开机广告投放率受开机后资源售卖影响,出现略微下降,这也是近三年来开机广告投放量的第一次下降。

贴片广告库存更多取决于用户的收看行为,库存可谓无上限,这是与开机广告不同的一点。对比2018年,2019年贴片广告的投放率,达到34.8%,其中9成以上的库存来自头部优质内容贡献,腰部和长尾流量虽然充足,但投放量微乎其微,这也将成为贴片广告后期发展的价值与空间。

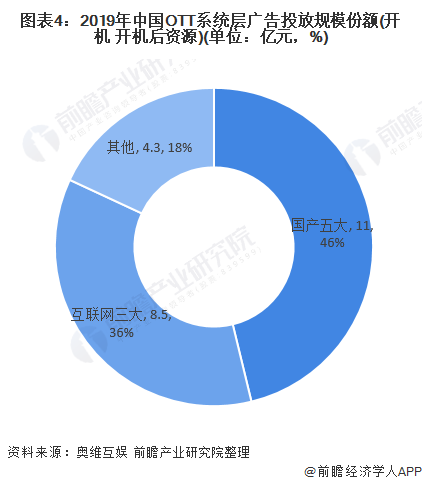

投放结构:内容层广告投放收入更集中

2019年全年,系统层广告投放收入达到23.7亿元,其中国产五大(创维,海信,长虹,康佳,TCL)的系统层广告投放收入为11亿,占据46%的份额;互联网三大(小米,乐视,风行)系统层广告投放收入为8.5亿,占据36%的份额。

2019年,内容层广告投放规模达73亿。相比系统层广告而言,内容层广告投放收入更集中,仅银河奇异果、CIBN酷喵影视、云视听极光三家内容层广告就占85%份额。

注:爱优腾依次代表银河奇异果、CIBN 酷喵影视、云视听极光。

投放种类:食品饮料类投放份额最大

OTT凭借丰富的广告形式和优质的投放效果,不断吸引各行业品牌主的关注,其Top10行业总流量份额达95%,份额高低位序也与2019年互联网广告流量行业份额一致。

食品饮料类投放份额最大,占29.5%;紧随其后的是交通工具类,占27.1%。与2018年相比,交通行业份额增加最多,达59.6%;其次是医疗保健,份额增长45.9%。在Top10行业中,除IT产品及金融理财类投放量同比缩减外,其他行业均加大了OTT端的投放力度。

开机广告库存:国产五大占比过半

2019年全年,OTT开机广告总库存为6425万CPM,相比2018年同期增长42.6%。其中智能电视开机广告中,国产五大(创维、海信、TCL、长虹、康佳)占据58%的份额;其次是互联网品牌(酷开、雷鸟、KKTV、乐视、小米、风行、微鲸、暴风),对比2018年同期开机广告库存增长7%;外资品牌(夏普、三星、LG、飞利浦、索尼、东芝)开机广告库存份额占比约为12%。

贴片广告库存:爱优腾三家占比高

与2018年同期相比,2019年OTT贴片总库存增长3.5亿CPM,达12.4亿CPM。其中各类内容的TOP30头部资源占比33%,库存约为4.1亿CPM。贴片广告集中度高,爱优腾三家贴片广告的份额占整体的75%。

2019年OTT贴片广告库存中,电视剧和少儿的贴片库存规模总量占比最高,达86%。与2018年同期相比,不同类型的贴片广告库存均有增长,电视剧贴片库存增长最为显著,增加2.2亿的库存规模。

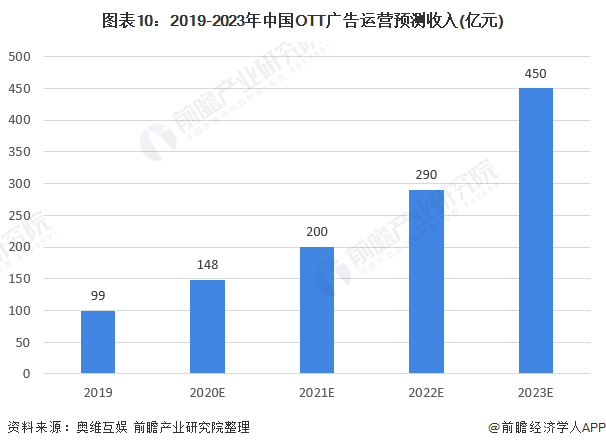

OTT广告投放前景:运营收入有望持续高速增长

纵观历年OTT大屏广告总收入呈直线上涨趋势,随着终端的逐步普及和用户的长期使用依赖,大屏广告运营收入有望持续高速增长。奥维互娱预测,2020年广告总收入将达148亿元,其中内容层广告仍占大比例,达109亿;系统层广告36亿,应用及其他广告收入3亿,到2023年OTT广告总收入可破450亿。

更多数据请参考前瞻产业研究院《中国互联网电视行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究院交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对互联网电视行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来互联网电视行业发展轨迹及实践经验,对互联网电视行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。