2020年中国港口物流行业市场现状及竞争格局分析 宁波舟山港稳坐第一【组图】

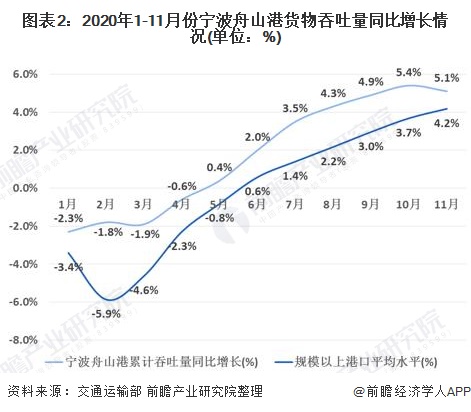

在国内市场持续回暖的推动下,2020年1-11月中国大陆港口共完成货物吞吐量132.48亿吨,同比增长4.2%。其中,宁波舟山港以10.84亿吨的吞吐量稳坐第一,同比增长5.1%,高于全国港口4.2%的平均水平,发展势头强劲。

宁波舟山港吞吐总量稳居第一

2020年受新冠疫情影响,海外市场持续受到疫情限制,而国内市场自第二季度开始,经济活动已逐渐恢复常态化运行,制造业需求平稳恢复,同时基础消费需求继续保持高水平,推动中国贸易活动呈现复苏态势。在市场持续回暖的推动下,2020年1-11月中国大陆港口共完成货物吞吐量132.48亿吨,同比增长4.2%。

其中,宁波舟山港以10.84亿吨的吞吐量稳坐第一,同比增长5.1%,高于全国港口4.2%的平均水平,发展势头强劲。河北唐山港、山东日照港和江苏镇江港的增速表现出色,吞吐规模大幅提升,而上海港是国内唯一的负增长港口,

从宁波舟山港在2020年全年的吞吐总量走势情况来看,1-4月份的累计吞吐量处于负增长状态,从5月份开始恢复至2019年同期水平以上,此后持续保持正增长状态,并且1-11月份整体累计增长水平高于行业平均水平,反映出宁波舟山港发展势头相对较好。

近几年,宁波舟山港继续开通海铁联运新线路,截至2020年11月底,宁波舟山港已拥有各类航线257条,创历史新高,全港海铁联运班列总数达17条,业务辐射15个省(区、市)56个地级市,并且增密已有班列开行频次,箱源腹地不断向海外和内陆地区延伸。不断完善的全球业务网络布局是宁波舟山港持续发展的基础保障。

宁波舟山港集装箱业务增长较快

宁波舟山港是全球重要的集装箱远洋干线港。公司现有北一集司、北二集司、北三集司、梅山公司、大榭招商、甬舟公司、乍浦公司、温州金洋、温州状元岙、太仓一期、太仓二期等专业化集装箱码头公司,以及镇司、北矿司、舟山综保等多用途码头。公司拥有一批大型深水专业的集装箱生产泊位,可全天候满足目前全球所有集装箱船舶作业要求。

2020年1-11月,全国港口累计完成集装箱吞吐量24140万TEU,同比上升0.8%。其中上海港和大连港集装箱业务发展受阻,呈现负增长,而宁波舟山港以2648万TEU的吞吐规模位居全国第二,3.5%的同比增长高出全国平均水平2.7个百分点。

宁波舟山港集装箱业务的发展得益于浙江海洋港口一体化发展推进,宁波舟山港持续内挖潜力、外拓市场,集装箱运输生产稳步提升。并在2020年12月21日首次突破2800万标准箱,再创新高。目前,全球仅有3个港口年集装箱吞吐量超2800万标准箱,分别是上海港、新加坡港和宁波舟山港。

从宁波舟山港在2020年全年的集装箱吞吐量走势来看,2月份的累计吞吐增长率下跌至10%以下,但在9月份恢复至2019年同期水平,此后持续保持正增长状态。

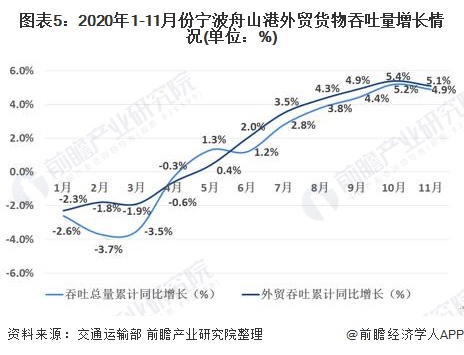

宁波舟山港外贸市场发展强劲

从宁波舟山港的外贸业务来看,2020年1-11月份,外贸累计吞吐规模变化相对稳定,并呈现稳步回升的态势,并且在6-11月份的累计增速高于货运总量的累计增速水平,说明宁波舟山港的外贸市场发展相对强劲,主要是由于宁波舟山港进一步加强了与船公司在航线布局、腹地拓展等方面的业务合作,使得其国际枢纽港的地位进一步稳固。另外,宁波舟山港集装箱吞吐量的快速增长也与浙江外贸经济的逆势增长密不可分,2020年1-11月份,浙江省进出口总值3.06万亿元,较2019年同期增长10.3%。

以上数据及分析来源参考前瞻产业研究院发布的《中国港口物流行业市场前瞻与投资战略规划分析报告》。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对港口物流行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来港口物流行业发展轨迹及实践经验,对港口物流行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。