预见2021:《2021年中国消费金融产业全景图谱》(市场规模、竞争格局、疫情影响等)

消费金融是指由金融机构向消费者提供包括消费贷款在内的金融产品和金融服务。根据美联储的年度消费金融报告(Annual Survey of Consumer Finances(SCF))的定义,狭义的消费信贷包括:汽车贷款、耐用品消费贷款、学生助学贷款、个人信贷额度、无抵押个人贷款、个人资金周转贷款以及房屋修缮贷款等,广义的消费信贷则将房地产抵押信贷纳入了范畴。

消费金融产业全景

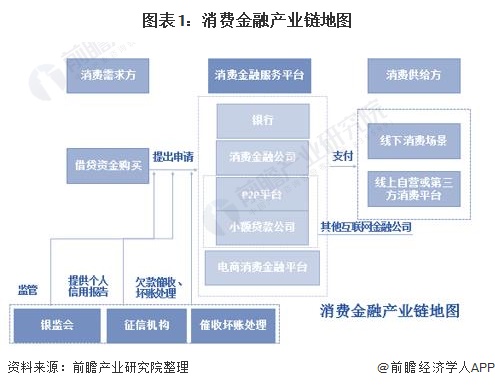

消费金融生态圈包括核心参与者和外围服务提供方,其中核心参与者包括消费品提供商、资金提供方和消费金融需求方,外围服务提供方包括征信服务提供方、支付支持方、大数据营销提供方等。

消费需求方有购买产品的需求,进而产生了资金借贷需求,随即他们向金融服务平台申请借款;消费金融服务平台则依据外围服务提供方,如征信机构所提供的信用报告以及消费者本身的贷款资质对贷款进行审批;在审批结束后,通过审批的消费者将获取的资金投入消费中,从而完成了消费金融产业的良性闭环。

另在消费金融产业中游,大量玩家的涌入也让消费金融产业枝繁叶茂。其中不乏商业银行的身影,如中国银行下设的中银消费金融、北京银行下设的北银消费金融;同时还有电商平台的加码——背靠淘宝商城的蚂蚁金服、背靠京东商城的京东白条等;

消费金融产业另一批精锐部队则是大型非金融企业,建立消费金融子公司的初衷则为促进本集团产业的销售,如苏宁消费金融公司、海尔消费金融公司等;最后,则是中小型玩家,市面上小额贷款公司、P2P贷款平台则均如此类。

消费金融领域不同的玩家,在产业内有不同玩法,本文会在竞争格局中详细介绍。

潜在发展规模分析

根据人民银行数据显示,截至2019年12月,我国金融机构个人消费贷款余额43.98万亿元,同比增长16.3%,至2020年上半年我国金融机构个人消费贷款余额为46.32万亿元,较上年同期有小幅增长。

住户个人消费贷款则代表着消费金融的潜在市场规模上限,个人消费贷款的快速增长,也昭示着消费金融增长的巨大潜力。

1、 实际市场规模分析

根据国家商务部发布的报告显示,2018年我国消费金融市场(不含房贷)规模为8.45万亿元,市场渗透率为22.36%,预计到2020年我国消费金融市场规模将达到12万亿元,届时渗透率将达25.05%。从渗透率判断,我国消费金融仍处于发展初期,仍有较大的增长空间。2019年我国消费金融行业表现为消费金融行业整体费用下降;消费金融公司融资渠道进一步多元化;依赖于线上的消费金融业务在增加;整体受行政处罚较少的行业发展特征。

3、政策导向分析

从经济角度看,2018年中美贸易战打响,在经济下行的压力下,投资、出口的经济催化剂实效大不如前,如今经济驱动转向消费驱动,2019年消费对经济增长贡献率为57.8%,2020年新冠肺炎爆发,并呈现全面爆发的局势,对外投资和出口局势不利。从经济发展角度看,消费对经济发展贡献力度有所上升,未来消费金融产业有坚实的发展基础。

从政策角度看,近年来,我国互联网金融行业经历了爆发式增长,但同时,行业也暴露出了诸多不合规经营问题。故从长期看,消费金融前景被看好,但短期内国家的政策导向是整顿洗牌。如2017年11月,发布“监管部门不得新批设网络小额贷款公司”、“对现金贷业务做全面规范”的政令。2020年国家进一步出台政策明确互联网消费金融的规范发展。

消费金融竞争格局分析

从竞争角度看,消费金融行业的众多玩家具有多个赛道。不同的赛道不同的主体所具有优势也各有不同。

1、 牌照赛道

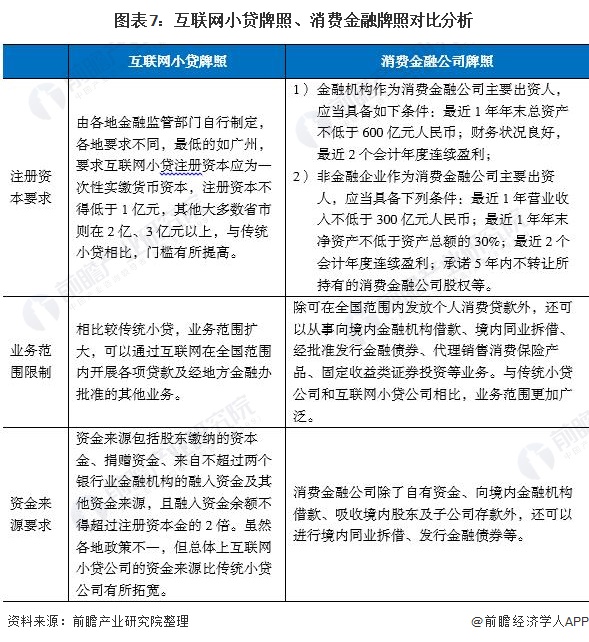

首先,牌照是消费金融所绕不开的议题。在消费金融市场上,共有互联网小贷牌照、消费金融公司牌照两套牌照体系;其中消费金融公司牌照门槛更高,对于金融机构而言,要求具备“最近1年年末总资产不低于600亿元人民币,并连续两年盈利”的条件;对于非金融机构而言,则要求具备“最近1年营业收入不低于300亿元人民币,最近1年年末净资产不低于资产总额的30%以及最近2个会计年度连续盈利”等条件。而互联网小贷牌照则没有上述要求。

目前我国共有27家持牌消费金融公司,其中今年以来已经陆续有平安消金、小米消金及阳光消金三家发起设立。截至2019年末,24家消费金融公司资产总额4988.1亿元,贷款余额4722.9亿元,同比分别增长28.7%和30.5%。

行业内各家公司规模差异较大,截至2019年末,捷信、招联、马上等消费金融公司资产规模超过500亿元。截至2020年6月末,消费金融公司已发展到26家,资产规模4861.5亿元,贷款余额4686.1亿元,服务客户数1.4亿人。

2020年8月17日光大银行旗下北京阳光消费金融股份有限公司正式挂牌开业,最新的已开业持牌消费金融公司增至27家,在此之后重庆蚂蚁消费金融获得筹建批复。

在牌照赛道上,金融机构玩家和大型非金融机构玩家具有较大优势,首先消费金融牌照属于稀缺资源,含金量非常高,不仅可直连央行的征信系统,获取征信数据,还可享受金融机构15%所得税的政策。同时,消费金融牌照持牌企业的经营杠杆相比其他无牌照消费金融公司更高,可以达到8-9倍。

其次是资金优势。互联网小贷牌照与消费金融牌照最大的区别在于资金来源,在互联网小贷牌照领域,要求公司的资金来源仅为资本金、捐赠资金,或融入资金;

但在消费金融公司牌照领域,除了上述资金来源,持有消费金融牌照的还可通过向境内同业拆借,发行金融债券等方式获取资金。这意味着在增资、扩大自身经营规模领域,消费金融持牌企业具有更多主动权。

2、 流量赛道和风险防控赛道

在金融行业,最核心的问题始终是流量和风控。首先在流量领域,传统小额贷款公司、P2P平台打法则为地扫模式、贷款广告宣传等,成本高但收效微小;而非金融机构平台和银行系玩家类似,靠着多年积累自带流量,且都在积极与消费场景连接,也都在利用大数据寻找或变现流量;

但细细观察,上述二者在流量领域仍具有一定壁垒;综合来看,电商平台系消费金融公司在流量场景上无人能敌,天然带有电商DNA或社交DNA,利用这电商场景或社交场景即可完成流量的惊人裂变。

从风控领域看,银行系玩家和电商平台系玩家各具优势,银行系玩家背靠央行征信系统,且具有成熟的风控体系;而电商平台系玩家则拥抱大数据,大数据则能帮助其更精准的描绘用户画像,进行风控建模。

综合来看,电商平台在流量及风控赛道上的优势更突出,银行系玩家、非金融机构玩家次之,而小额贷款公司、P2P平台在该领域并无优势。

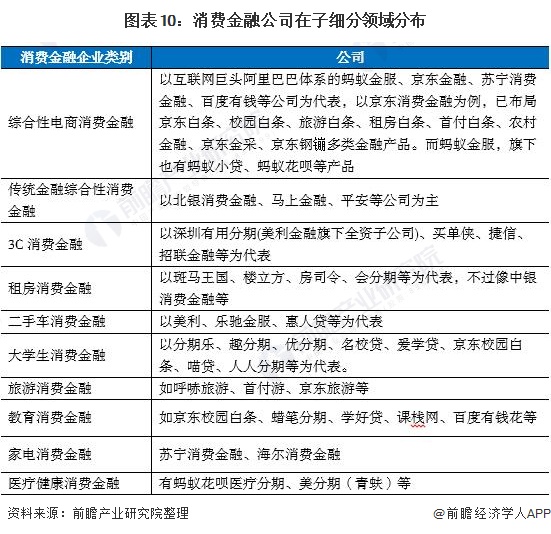

消费信贷用途从家电、家装延伸至教育培训、旅游等越来越多的非耐用品和服务性消费领域。同时,根据统计数据显示,在家电消费金融领域,苏宁消费金融、海尔消费金融已布局深远,建起了较大的资金、技术、产品壁垒,故可推断苏宁、海尔消费金融未来所获机会较大;

同时在教育领域,则是京东校园白条、百度有钱花、学好贷等领域在教育这一垂直领域具有较大优势;而在旅游消费金融领域,目前这一细分领域市场集中度较低,市场竞争格局尚未形成,未来企业在这一领域的厮杀也令人期待。

综合来看,未来,综合性电商消费金融以及在上述子细分领域耕耘已久,具有一定市场份额的企业,具有较大的发展优势。

疫情对消费金融的冲击

疫情对消费金融公司的冲击直接体现在规模、风险、利润三个方面。一是因客群消费意愿、消费能力遭受重创,客户短期消费需求下降,信贷规模必然受到影响。

二是客户收入来源下降,主动还款能力下降,将导致金融机构风险暴露增加,资产管控难度加大,资产质量进一步承压。三是金融机构为抵御坏账风险,主动增加拨备计提,则会影响利润增收。

从代表性消费金融企业2020年上半年的经营情况看,大多数企业受疫情的冲击较为严重,其中湖北、海、招联、北银、尚诚、锦程等消费金融企业上半年净利润均较2019年同期有明显下降,疫情下不良资产风险上升,导致企业净利润下滑。

为应对疫情对消费金融行业的影响,以中原消费公司为代表的企业切换至基于TCE平台打造的新核心系统,增加公司消费金融业务的风险把控能力,2020年下半年随着疫情的缓解、经济的恢复以及行业的转型,下半年消费金融公司的盈利水平有望回暖。

更多数据参考前瞻产业研究院发布的《中国消费金融行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告通过对大量一手市场调研数据的前瞻性分析,深入而客观地剖析中国当前消费金融行业的发展环境、行业现状和市场需求特征,行业细分领域发展潜力,行业典型企业经营模式...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。