预见2021:《2021年中国萤石产业全景图谱》(附发展现状、产量规模、发展趋势等)

我国萤石资源丰富 但平均品位较低

萤石又称氟石,化学成分为氟化钙(CaF2,含氟48.9%),因在紫外线或阴极射线照射下常发出蓝绿色荧光而得名,一般呈粒状或块状。萤石是化学氟元素的主要来源,工业上常用浓硫酸与酸级萤石精粉来提取氟元素。

其广泛应用于关乎国计民生的诸多重要行业,既有新能源、新材料等新兴行业,也有制冷、建材、冶炼、光学、陶瓷、玻璃等传统行业,同时还有国防、电子、军工等具有重大战略意义的领域。

因此,我国将萤石列为24种战略矿产资源之一,定位是“可用尽且不可再生的宝贵资源”,《中国氟化工行业十三五发展规划》认为,“氟化工的资源基础是萤石,与稀土类似的世界级稀缺资源”。

就应用而言,萤石可直接应用于光学工业、冶金工业、建材工业、陶瓷工业以及玻璃工业中。也可间接应用主要在新能源、新材料等新兴行业。

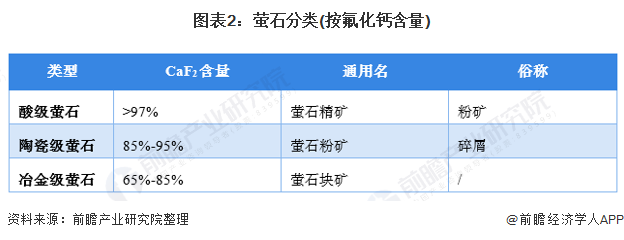

萤石属于非金属矿产,主要产品形式有酸级萤石、陶瓷级萤石、冶金级萤石精粉三类。其中,酸级萤石主要与硫酸反应生产氢氟酸,为氟化工下游产品的制造提供原料。

品位是指矿石(或选矿产品)中有用成分或有用矿物的含量,是矿石和选矿产品的主要质量指标,它直接影响选矿效率。大多数矿产以有用成分(元素或化合物)或有用矿物含量的质量百分比(%)表示。

我国萤石资源丰富,据USGS(美国地质勘探局)披露,到2019年,中国萤石储量达4200万吨,占全球萤石总储量的13.55%。但是我国萤石资源的平均品位较低,仅有34.7%,而品位大于65%的可以直接作为冶金级块矿的富矿仅有3000多万吨,仅占单一萤石矿床总储量的百分之二十几,占全国储量的8%,而在这类富矿中品位大于80%的可直接开采商品块矿仅有1000万吨左右,占总储量的不到10%。

政策调控资源配置 萤石产量保持稳定

由于萤石是化学元素氟的主要来源,由于氟原子独特的化学性质,其用途无法替代,应用领域涵盖冶金、化工、新材料、国防、光学等多个行业,对国家安全、国民经济和社会发展有重要影响,是宝贵的战略资源。我国拥有全球最丰富的萤石资源,并日益成为全球氟化工的重要生产国、消费国和出口国,由于萤石矿的不可再生性,国家出台了相关的政策严控萤石的生产和出口,同时保障萤石行业健康稳定发展。

2016年11月,由国土资源部会同国家发改委、工信部、财政部、环保部、商务部共同组织编制的《全国矿产资源规划(2016-2020年)》首次将萤石等24种矿产列入战略性矿产目录。

从此,作为矿产资源宏观调控和监督管理的重点对象之一,萤石在资源配置、财政投入、重大项目、矿业用地等方面将会被加强引导和差别化管理,以提高资源安全供应能力和开发利用水平。

在政策的调控下,我国萤石产量逐渐趋于稳定。根据USGS公布的数据,2019年预计全球萤石总产量为700万吨,中国产量高达400万吨,占全球产量的57.1%,是世界上萤石产量最大的两个国家之一。

2012年至今,全国萤石产量保持在400万吨左右,年增长率趋于零或为负。考虑准入标准将持续实施,只有趋严而无放松可能,因此可以预见,萤石产能受此限制仍会保持稀少,行业供给难以大幅扩张。

出口量持续波动 进口量稳步上升

出口方面,我国萤石出口量占世界出口贸易量的20%-30%,因而我国萤石出口状况对世界市场影响很大。据中国海关总署统计显示,2011年之前我国萤石出口增速较快;2011-2017年间,萤石出口数量从72万吨降至34万吨。2018年,受全球对萤石需求增加的影响,我国萤石出口量增加至40万吨。2019年,我国萤石出口量为37万吨。

进口方面,中国萤石的进口量整体呈现上升趋势。2018年,受国内萤石价格的大幅上涨,我国萤石的进口数量大幅增加至52万吨,增幅超过200%。2019年,中国萤石进口量增长至70万吨。

萤石消费量出现明显增长

虽然出口下降,但中国仍是全球萤石消费的主要地区,随着我国水泥玻璃工业、炼铝工业、炼钢工业以及氟化学工业的迅速发展,萤石需求量较往年有所增长。2010年之后,中国萤石表观消费量在400吨左右波动,2019年,在下游新材料新能源行业的拉动下,中国萤石表观消费量实现432万吨,增长明显。

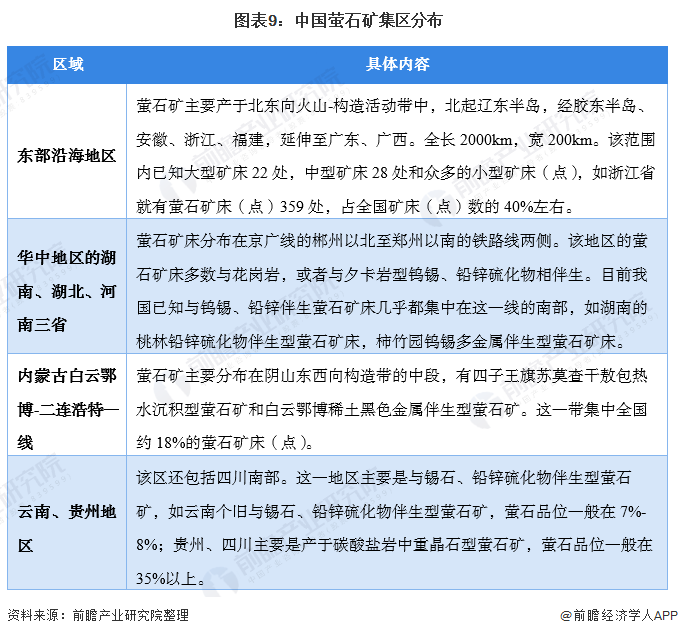

作为全球最大的萤石消费和生产国,中国具有天然的优势。在我国萤石矿中,萤石矿床分布广泛,主要分布于浙江、湖南、江西、福建、河南和内蒙古。大中型萤石矿床集中于东部沿海、华中和内蒙古中东部。

另外,中国萤石矿床划分为热液充填型、沉积改选型和伴生型三种类型。按矿床分布集中程度等因素,圈定出甘中、内蒙古四子王旗、承德-阜新、鲁东、豫南、赣北-皖南-浙西北、浙中、闽西北、湘东-赣南-粤东和滇东-黔西南共10个萤石矿集区。其中,浙中、赣北-皖南-浙西北两个矿集区成矿条件较好,找矿潜力较大。

综合来看,萤石矿分布总体上有以下几个地区:

民营企业较多 行业趋向规模化规范化经营

除区域格局外,我国萤石行业在企业竞争格局上也存在明显的特点。我国的萤石行业企业以民营企业为主,总体呈现企业规模普遍较小、经营管理较为粗放、行业集中度不高的特点。

规模较大且在行业内具有较大影响力的萤石采选企业仅几家,集中分布在浙江、江西、内蒙古、湖南等萤石资源大省,以金石资源集团股份有限公司、浙江武义神龙浮选有限公司、中化蓝天集团有限公司和内蒙古华生萤石矿业有限公司为代表,均为民营企业。

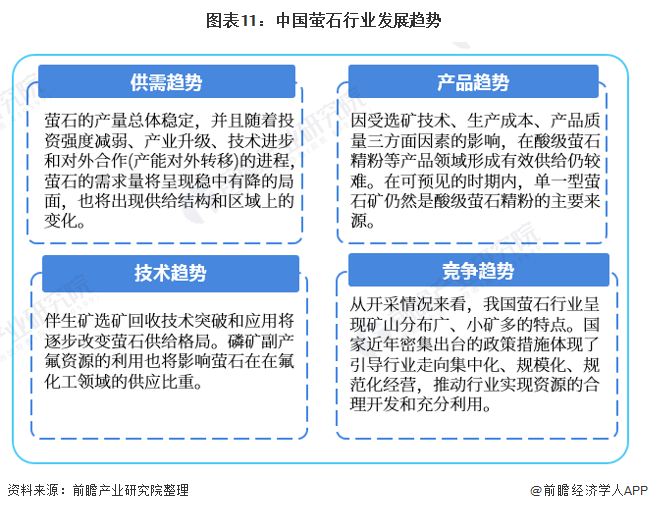

面对企业呈现规模普遍较小、行业集中度不高的竞争特点,国家近年密集出台的政策措施体现了引导行业走向集中化、规模化、规范化经营,推动行业内企业实现资源的合理开发和充分利用。

未来,中国萤石行业的供给趋势将呈现结构性改变,需求量稳中有降。产品趋势受选矿技术、生产成本、产品质量三方面因素的影响,单一型萤石矿仍然是酸级萤石精粉的主要来源。技术趋势在伴生矿选矿回收技术将会进一步突破,改变萤石供给格局。

综合来看,中国萤石行业整体发展前景较好。

更多本行业研究分析详见前瞻产业研究院《中国萤石行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对萤石行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来萤石行业发展轨迹及实践经验,对萤石行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。