十张图了解2021年中国染料中间体行业产业链现状 染料与染料中间体价格同步上涨

染料中间体是合成染料的重要原料,上游行业为石油化工,石化价格直接影响行业采购成本,近年来石油价格下降为染料中间体生产降低成本,但是受疫情以及环保等因素影响,供应较为紧张,部分染料中间体如分散染料中间体价格暴涨,下游行业中,受环保影响,染料供给收缩,染料价格上升,染料行业收入上升;印染行业中受成本上升影响,经营效益下降。

染料中间体泛指用于生产染料和有机颜料的各种芳烃衍生物,是合成染料的重要原料。以来自煤化工和石油化工的苯、甲苯、萘和蒽等芳烃为基本原料,通过一系列有机合成单元过程而制得。随着化学工业的发展,染料中间体的应用范围已扩展到制药工业、农药工业、火炸药工业、信息记录材料工业,以及助剂、表面活性剂、香料、塑料、合成纤维等生产部门。

染料中间体的品种很多,较重要的就有几百种,主要有苯系中间体、甲苯系中间体、萘系中间体和蒽醌系中间体四大类;另外,还有一些杂环中间体,生产中间体常用的反应过程主要有硝化、磺化、卤化、还原、胺化、水解、氧化、缩合等,合成一个结构较复杂的中间体,常要经过许多个单元过程,有时可采用不同的基本原料和不同的合成路线。

产业链:染料中间体位居染料行业中游

染料制造业的上游行业为石油化工、煤化工以及基础化工等行业,其中石油化工提供苯、芳烃衍生物等原料,煤化工提供了重要原料煤焦油,基础化工提供了纯碱、硝酸等无机原料。

石油化工、煤化工以及基础化工是国民经济重要的支柱产业和基础产业,在国民经济中占有十分重要的地位,目前我国已成为上述行业生产和消费大国。染料中间体作为半成品,位于产业链中上游位置,下游行业主要为染料行业,印染加工,服装行业等。

上游:石化价格直接影响行业采购成本

染料中间体行业的上游为石油化工行业,石化行业是国民经济中的基础性行业,在国民经济中占有举足轻重的地位。石化行业资源资金技术密集,产业关联度高,经济总量大,石化产品价格波动较大,直接影响本行业的采购成本。

而影响石化原料价格的波动的因素较为复杂,涉及政治、经济等因素,非企业所能控制,只有开发生产高附加值产品的企业才能相对抵消成本上涨的压力。

据国家统计局,石油和天然气开采业生产价格指数PPI自2017年持续下降,2020年仅为72.6,石油工业企业产品出厂价格持续下降,石油作为染料中间体生产者在生产中间体过程中所需采购的重要原料品,其物价的下降有利于降低染料中间体生产成本。

中游:染料中间体产量上升

我国染料中间体产量居世界首位。根据中国染料工业协会统计,2019年我国染颜料中间体的产量为46.3万吨,较2018年增长2.6万吨,增幅为5.95%。2015-2019年我国染颜料中间体产量从32万吨增长至46.3万吨,年复合增长率为7.03%;初步估计2020年为51万吨。

染料中间体市场趋于寡头定价行业,寡头不同程度采取一体化产业链布局,拥有的中间体和染料产能占比较大,定价话语权较大。浙江龙盛为全国染料中间体龙头企业,市占率约为35%以上,根据浙江龙盛中间体业务收入与市占率测算可知2019年全国染料中间体市场规模。2019年浙江龙盛中间体业务收入达45.81亿元,可初步估计全国染料中间体业务收入约为131亿元。

H酸,全称为1-氨基-8-萘酚-3,6-二磺酸,是重要的偶氮染料中间体;对位酯是活性染料的重要中间体,用于合成EF型、KN型、M/KM型、ME型等含乙烯砜基型活性染料。在染料制造中作用关键,主要用来生产酸性、活性染料,产品种类多样,被广泛应用于纺织印染领域。

中国是全球最大的H酸生产国,2015年以来,中国环保政策日益严厉,H酸作为污染严重行业,被环保部门密切关注,较多中小型企业环保要求不达标,陆续被淘汰出局,龙头企业也受到波及,开工率大幅下滑,行业洗牌加剧,落后产能逐步被淘汰,新工艺产线建设开始增多。

由于短期内产能变动较大,2018年,我国环保政策持续推进,H酸行业中的龙头企业全年平均开工率处于极低水平,国内H酸产量大幅下滑,市场供应紧张,产品价格开始不断上涨。

根据卓创资讯,H酸2021年1月均价为3.25万元/吨,环比上涨4.8%;对位酯的价格也大幅上涨,1月均价为2.01万元/吨,环比上涨8.64%。

下游:染料行业收入上升

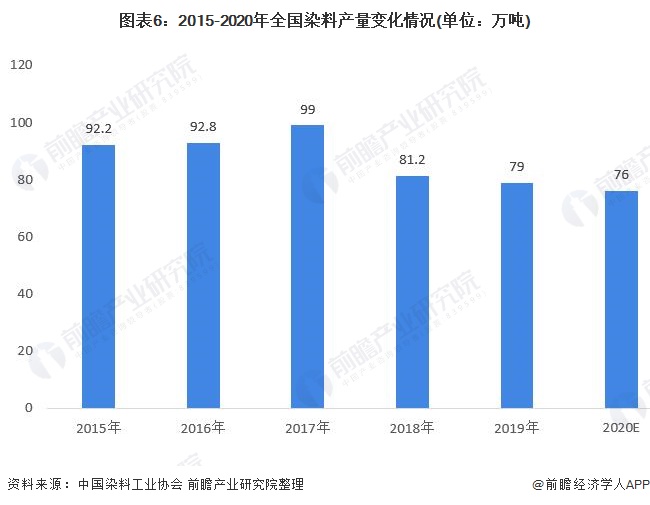

随着国内安全环保形势日趋严厉,染料行业面临上游原料供应的波动和染料生产装备升级、环保技改投入加大的压力,影响了部分企业的产能发挥,部分染料小产能也逐步退出市场,染料供给收缩。2019年染料产量仅79万吨,同比下滑2.83%,初步估计2020年为76万吨。

从染料行业的销售收入来看,染料产量产能减少导致染料价格上涨,染料销售收入总体呈上升趋势,由2011年的417.2亿元增长至2018年的681.5亿元,7年年均复合增长率达7.26%。据此,前瞻测算2019年,染料销售收入突破700亿元,达到731亿元左右。

注:协会暂未发布2019年销售收入情况,2019年数据为前瞻据行业发展形势测算所得,届时以协会公布为准。

印染行业效益下降

随着上游染料成本高企,环保、减排压力加剧,染料行业产量规模逐年下降,下游印染企业印染布产量下降。据中国印染行业协会数据,2020年规模以上印染企业印染布产量525亿米,同比下降3.71%。

2020年全国印染企业营业收入与净利润下降幅度较大,营业收入为2541亿元,利润总额为127亿元,分别同比下降10%和20%,下降幅度较大。

2016-2020年全国印染企业亏损户数及亏损面不断扩大,2020年亏损户数达到431家,较2019年增加122家,亏损面攀升至27.26%。印染行业经营效益下降的主要原因在于中间体、染料价格同步上涨,使得下游印染生产企业成本上升。

更多数据请参考前瞻产业研究院发布的《中国化工中间体行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对化工中间体行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来化工中间体行业发展轨迹及实践经验,对化工中间体行...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。