2021年全球制鞋行业市场现状、竞争格局与发展趋势分析 产业迁移路径明显

制鞋行业是典型的劳动密集型行业。从全球化的视野来看,这个行业的产能总是向着劳动力成本低廉的国家和地区迁移。从历史上看,世界制鞋业的重心从意大利、西班牙转移到日本、中国台湾、韩国,再转移到中国大陆。

目前,中国已经成为全球最大的制鞋重心,鞋产量占全球总产量的60%以上。但是随着中国经济的发展,劳动力成本的上升,制鞋业有向越南、印度、巴基斯坦等劳动力更低廉的国家转移的趋势。

全球鞋业产需波动上升,亚洲为主要产品市场

2011-2018年,全球鞋业产量与需求量均呈现出波动上升的趋势,2018年全球鞋业市场产量达到271.76亿双,需求量达265.18亿双。但2019年受市场环境影响,产量与需求量较上年有所下滑,分别为242.79亿双、221.55亿双。

从生产方面看,全球鞋类生产主要集中于亚洲,亚洲鞋类产量占全球鞋类总量的87.4%,其他大洲均没有超过5%,南美洲为4.7%、欧洲为3.2%,非洲为2.9%,北美洲为1.8%,澳洲则可忽略不计。

从消费方面看,亚洲消费了54%的鞋子,其次是欧洲和北美均是14.8%。从各洲消费市场消费情况可得出,各洲的鞋类消费占比与各洲人口在世界人口中占比有关。可以预料,这一趋势将在今后几年中延续,欧洲和北美的份额将输给其他大洲。

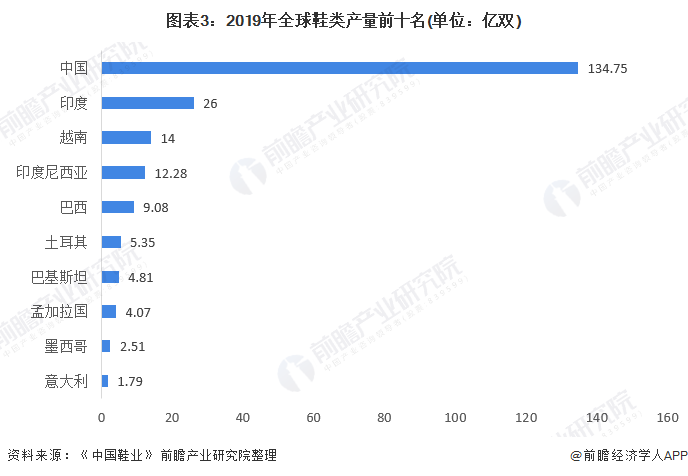

中国为重要生产国,鞋类出口比例超70%

尽管中国近年产量有所降低,仍是世界上最重要的鞋生产国,在2019年共生产134.75亿双,占全球总量的55.5%。2019年,印度生产了26亿双,占比达到了10.7%。越南与印度尼西亚产量相对接近,分别居于第三第四位。

巴西排名第五,是全球最大的非亚洲鞋类生产国,在2019年该国鞋产量为9.08亿双。墨西哥是另一个进入前十位非亚洲国家,生产2.51亿双,占全球总量的1%。意大利超越了泰国,再次夺回了前10大产鞋国的位置。

中国是世界上最大的鞋类出口国,2019年中国鞋类出口额450.49亿美元,占全球鞋类出口总额的30.9%。由于其庞大的人口基数,约70.8%的鞋类用于出口。

印度鞋类出口总额25.18亿美元,占全球鞋类出口总额的1.7%。印度鞋类产品主要用于内销,只有11%的鞋子用于出口。

越南和印度尼西亚鞋类产量占比较低,分别为5.8%和5.1%,但越南完全用于出口。印度尼西亚则和巴西则以内销为主。土耳其鞋类产量占比为出口和内销各占一半。

产业迁移路径明显,中低端鞋类竞争日趋激烈

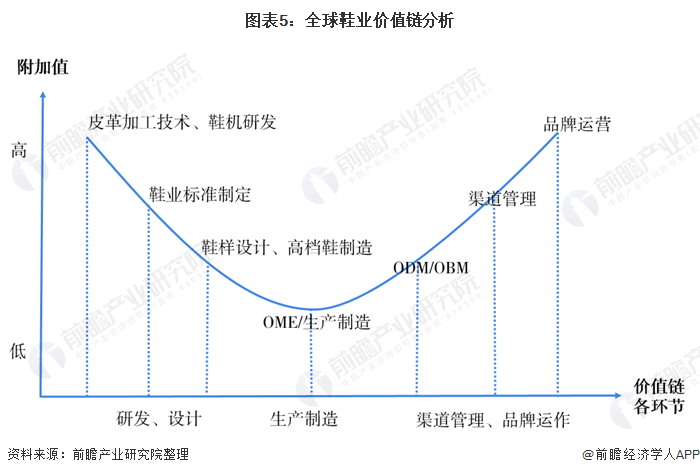

从价值链角度来讲,鞋业产业的高附加值主要集中在样式设计和市场开拓,品牌营销等环节,生产制造环节则处于价值链的低端。意大利、西班牙、美国等发达国家凭借现代化、个性化、柔性生产体系和强大的销售系统等优势牢牢占据这两大战略环节。

东南亚、印度以及国内温州市和东莞、晋江等我国沿海地区的鞋业产业主要以OEM形式的生产制造维护,凭借了廉价的劳动力、丰富的原辅材料占据市场。

然而随着我国沿海地区劳动力成本不断上涨,生产制造进一步向我国中西部地区转移、或向东南亚地区转移;印度、巴西、越南以及印度尼西亚等国家在中低端鞋类方面的竞争也更加激烈。

高科技产品将入主市场,鞋类消费市场分化明显

随着经济水平的变化、劳动力成本的上升以及大数据、物联网、传感技术等多项应用的发展,全球制鞋行业发展趋势逐渐明朗,未来,我国产业迁移路线将逐渐明显,高科技产品将入主鞋类市场,鞋类消费市场分化日趋明显。

更多本行业研究分析详见前瞻产业研究院《中国制鞋行业产销需求与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对制鞋行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来制鞋行业发展轨迹及实践经验,对制鞋行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。