从星巴克的成功之路出发 一文带你了解2021年中国餐饮行业市场现状及发展趋势

星巴克是餐饮行业的咖啡巨头。2019年,餐饮行业收入为4.7万亿,同比增长9.4%。受新冠肺炎疫情影响,2020全年,餐饮收入39527亿元,下降16.6%。尽管2020年,疫情之下多数餐企呈亏损之态,但其对头部餐企的影响正逐渐过去。

疫情一定程度上加速了餐企的供给侧改革,具备资金、品牌、人才、供应链的连锁餐企逆势扩张:海底捞/太二/呷哺呷哺/凑凑预计全年新开店500/100/90/40家。除此之外,近年来如喜茶、奈雪等新锐餐饮连锁亦逐步展露头角,受到消费者及资本的追捧。下面通过复盘星巴克的发展以挖掘优质餐企的品质,对中国餐饮行业的现状与发展予以分析和展望。

餐饮行业主要上市公司:海底捞(06862)、星巴克(SBUX)、呷哺呷哺(00520)

本文核心数据:星巴克门店数量、星巴克收入占比、星巴克净利润、星巴克营收

星巴克——全球最大的连锁咖啡饮品企业

星巴克成立于1971年的华盛顿州西雅图市。随着霍华德·舒尔兹于1987年收购该公司,星巴克便于十年间迅速成长为全球知名的连锁咖啡企业,除售卖精品现制咖啡外,亦通过店内及店外零售袋装咖啡豆、咖啡冷热饮料、糕点食品以及咖啡机、咖啡杯等。

星巴克于1992年6月在纳斯达克交易所上市,截至2020年12月,星巴克市值已超1200亿美元,成长800逾倍。截止至2020年第四财季末,星巴克全球公司运营的门店中约有98%已经恢复营业,其中美国区为97%,中国区为99%,日本区为99%,加拿大为97%。第四季度,星巴克新开了480家门店,在全球范围内已开设32660家门店,其中51%为自营,49%为官方授权。

中国地区方面,截至2020财年末,星巴克在中国开设了581家门店,其中2020财年第四季度开设了259家门店,目前在中国的店铺总数达到了4706家,成为除美国以外,星巴克重要的发展市场。

2012-2018星巴克美国地区直营店数量呈上升趋势,2019-2020年有所下降。据星巴克2020年年报,2020年美国地区直营店净增长数量137家,总数达到6387家。

星巴克历史发展阶段

从估值溢价到价值分红星巴克近50年的发展历史可分为四个阶段。初始:美人鱼的诞生,咖啡帝国的崛起(1971-1992年)。第一阶段:咖啡帝国版图的扩张(1992-2000年)。第二阶段:急速扩张,遭遇危机(2000-2008年)。第三阶段:咖啡帝国的再次辉煌(2008年至今);每个阶段各具特色,估值体系变动明显,对我国餐企现有及未来估值有参考意义。

1、初始阶段:美人鱼的诞生 咖啡帝国的崛起(1971-1992年)

随着消费能力、生活品质提升,速溶咖啡成长到咖啡文化婴儿潮一代消费刺激,咖啡文化得以培育。1771年12月,著名的波士顿倾茶事件意味着美国独立战争的开始,也标志着茶文化时代的结束。自此,美国正式开始了几百年的咖啡饮用历史。1930s年代,市场上首先出现了如麦斯威尔、福爵等速溶咖啡公司,速溶工业咖啡时代诞生。

20世纪60年代中期,随着美国二战后婴儿潮一代正值盛年,且伴随着沃尔玛等大型折扣超市的普及导致生活成本不断降低,美国人均可支配收入和购买力都有显著提升。受消费升级推动,消费者对咖啡口感要求与日俱增,由此进入精品咖啡时代。至此,能烘培优质咖啡豆、香气四溢的咖啡馆就此崛起,推动咖啡文化前进。

在这种情况下,星巴克于1971年成立,在西雅图派克市场成立了第一家店,开始经营咖啡豆业务。1982年,霍华德 舒尔茨先生加入星巴克,担任市场和零售营运总监。1987年,舒尔茨先生收购星巴克,并开出了第一家销售滴滤咖啡和浓缩咖啡饮料的门店。

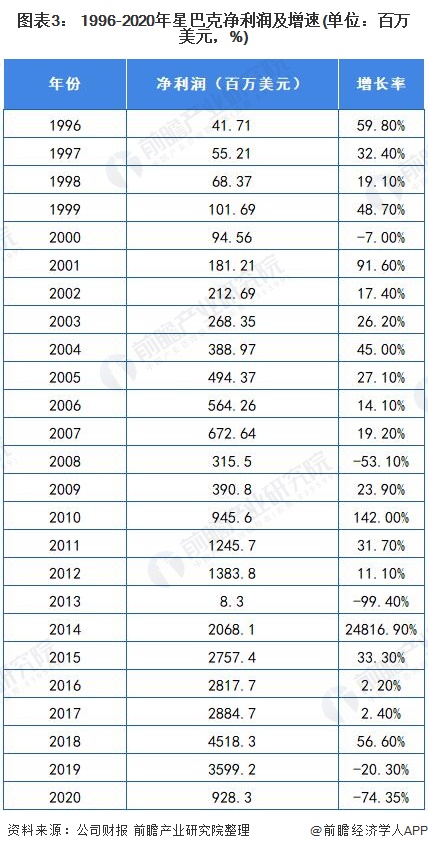

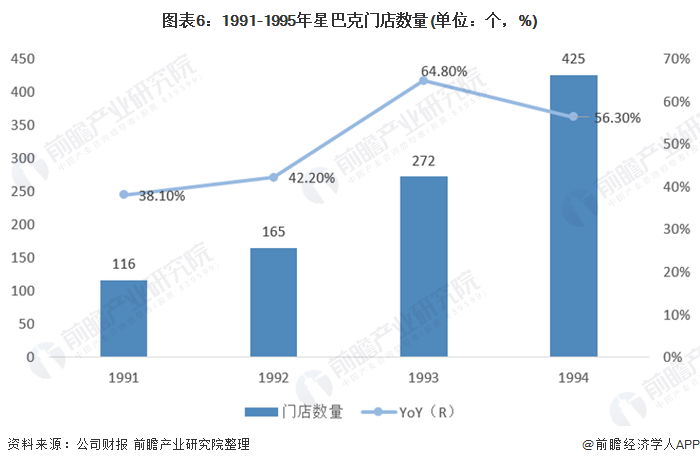

1992年星巴克在纳斯达克上市,成为首家上市的咖啡企业。此时公司门店规模已达165家,是1987年的近十倍,业绩表现亮眼。1992年公司营收达0.93亿,同比增长61.5%;净利润为0.04亿,同比增长70.4%。

上市一年便实现业绩翻倍,1993年公司营收达到1.77亿美元,同比增长89.7%;净利润达到0.08亿,同比增长101.8%。上市之初,公司的市值近0.14亿美元,仅半年,市值达到0.48亿美元;公司上市之初的PE估值便高达百倍,并于上市3年内维持了60倍以上的估值溢价。

2、发展初期:咖啡帝国版图扩张 持续享受估值溢价(1992-2000)

在经营表现上,从国内到全球,星巴克门店数/净利润CAGR均超46%。深耕国内,加密布局,从美国中西部扩张到东海岸。1992年后,星巴克大举挺进纽约、亚特兰大、拉斯维加斯、辛辛那提及费城等地。2000年底,星巴克已有近3500家门店。随着入驻城市数量的增加,品牌曝光度逐渐提升,星巴克的品牌力增强。由于星巴克的入驻往往可以带动周边社区经济繁荣产生“星巴克效应”。

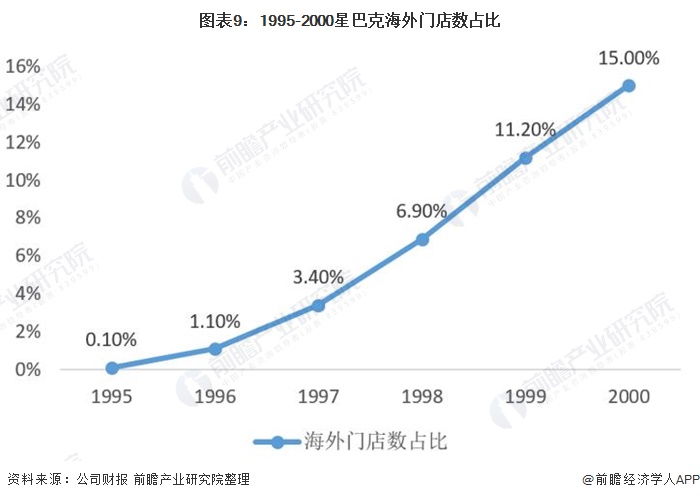

1995年实行国际化战略:走出北美,开往全世界。在国内加速开店的同时,1995年星巴克逐步全球化。由于进入海外市场往往会受到当地政策的制约和市场环境的影响,星巴克通常先采取合营的方式打入当地市场,以轻资产模式实现快速扩张。

星巴克1999年进入中国时,分别授权北京美大咖啡有限公司、台湾统一集团、香港美心公司在国内开特许经营店。这种方式能有效节约初期投资,规避陌生市场潜在风险。截至2000年,海外门店数达到525家,占比15%。其中海外特许经营门店数达352家,占海外门店总数的67%。

星巴克快速拓店+稳健单店的表现驱动营收和净利双增长。从1992年到2000年,公司门店数165迅速攀升至3501家门店,CAGR达到46.5%。尽管公司同店销售增长率从初期年的19%逐渐下滑,但仍维持中单位数增长,成熟单店表现稳健的背景下,规模的扩张推动星巴克营收从1992年的1.03亿美元,成长到2000年的21.69亿美元,八年时间翻了21倍,CAGR达46.36%。净利润从1992年的0.045亿美元,成长到2000年达到0.946亿美元,CAGR达46.33%。

3、调整阶段:急速扩张下同店转跌,估值及业绩双杀(2000-2008)

在调整阶段的经营表现上,全球扩张下公司经营不善,同店转跌2000-2004年期间轰炸式扩张,全球门店数量激增。2000-2004年期间,公司门店数从3500家增长至8569家,4年CAGR达25%,推动公司总营收从21.69亿美元到2004年的52.94亿美元,CAGR达25%。

其中,海外店面从2000年的525家增长至2008年的5,113家,CAGR为32.91%,其中特许经营店达61%,带动特许经营店收入占比从2000年的8.7%增长至11.3%。

2004-2008期间公司快速扩张下的管理不善,再加上行业的竞争使得危机凸显。麦当劳在2000年推出咖啡品牌一麦咖啡;唐恩都乐现磨咖啡在2007年当选“美国人最喜爱的咖啡品牌”。跨赛道抢占市场的竞争者规模优势不差于星巴克。截至2004年底,麦当劳全球门店数量达31154家,而星巴克只有8569家;

价格方面,麦咖啡均价在20元,星巴克均价大约30元;环境体验方面,虽然星巴克优雅简洁的木质装修优于快餐式麦当劳,但星巴克常年人满为患,顾客难以停留享受咖啡。

4、重启阶段:重塑星巴克体验 咖啡帝国的再次辉煌(2008至今)

2008年霍华德·舒尔兹重新接任星巴克CEO,便提出公司新愿景“To inspire and nurture the human spirit-one person,one cup and one neighborhood at a time”,宣告公司将专注于提升咖啡业务并重塑客户体验。

在经营表现上,霍华德选择关闭落后门店,重塑企业特色,稳定同店增长。忙于开店让公司无暇思考单店效率问题,霍华德回归后便大刀阔斧的“修剪枝丫”。2009年,全球门店总数为16635,是星巴克自成立以来首次出现下降。调整门店组合战略使美国地区关闭了474家表现不佳的直营店,员工总数同比下降19%至14.2万人。特许经营店的数量也增长缓慢,YoY从2008年的14.3%下降到2011年的0.3%。

同店销售回归正常水平,门店控制初见成效。2008年星巴克同店销售增长率跌至-3%,2009年甚至再跌一倍至-6%,而随着大量关闭落后门店,公司同店销售于2010年回归正常水平,并稳定在5%左右的增长率。

2008-2019年,星巴克业务高速增长。营收从2008年的103.83亿美元增至2019年的265.09亿美元,CAGR达8.89%;净利润从2008年3.16亿美元增至2019年35.99亿美元,CAGR高达24.75%。然而2020年,受疫情影响,星巴克全年营收为235.18亿美元,同比降低11.3%,全年净利润为9.23亿美元,同比降低74.2%。未来星巴克能否持续保持业务增长,还是未知数。但是总的来看,星巴克在过去十年内仍旧做出了十分亮眼的成绩。

从收入占比来看,星巴克北美收入占比保持在70%左右,近年来,国际市场(包括中国、日本、欧洲、中东、非洲等地区)份额有所提升。

星巴克的成功之道

1、独特的咖啡文化

不同于普通咖啡馆,星巴克毋庸置疑已经成为了咖啡文化的代言。霍华德舒尔茨曾表示,在星巴克创立前,美国居民鲜少知道意式咖啡为何物,公司不仅创造了近代美国咖啡业,更是创造了一种饮品体验,创造了原本不存在的语言,创造了新文化并提高了居民生活水平。

表面上星巴克的特别之处在于其文化的成功,即卖的不是咖啡,是新的体验、新的生活方式,文化成就了伟大的星巴克。但从底层深挖,公司无论在员工管理、激励政策还是选址装修、供应链布局等都为公司表象的文化提供了坚实的底层支撑。各方面的底层支撑塑造了强品牌,而品牌文化形成后则可进一步赋能底层发展:凭借品牌加强上下游议价、降本增效、提升溢价,形成了价值创造+收益获得协同发展的生态闭环。

2、“数据+智能化”的O2O运营模式

2018年8月,星巴克宣布与阿里巴巴全面合作,一个月后,星巴克便与饿了么一起推出了专星送;两个月后,与盒马推出了外送星厨。显然,星巴克的数字化创新并非只在咖啡外卖,而是打造了一整个“数据+智能化”的城堡。在这个城堡中,每一个星巴克的会员都有唯一专属的“通行证”,基于这张通行证,能享受星巴克在所有销售渠道的会员权益。同时,星巴克也在数据沉淀中,更了解每一位会员的消费行为——购买习惯、口味偏好、意见反馈。

3、中国市场本土化

为了压缩成本和进行本土化,星巴克开始了中国市场采购本土化,在中国门店提供牛奶的供货商已从雀巢换成了蒙牛,首次使用云南咖啡豆制作的综合咖啡,在此之前,北京航空食品有限公司成为北京星巴克三明治提供商,其他糕点供应商则为东莞黑玫瑰食品有限公司,就连最具星巴克特色的咖啡杯,也由美国进口改成中国制造。此次开始使用云南咖啡豆制作综合咖啡,也被视为是压缩成本的举措。

此外,在中国市场,星巴克曾与DMG公司合作推出中国第一部地铁剧《晴天日记》,受到了消费者的广泛欢迎;而今,星巴克正在强化活动营销和互动营销,并试图在户外和车载电视上投放广告宣传。这无疑打破了其过去不做广告的惯例。

中国是星巴克未来的重要市场,店面数量、规模可能都会超过美国市场,因此,在战略上,星巴克坚持以顾客的实际需求为出发点,尊重中国文化,星巴克不仅延续塑造产品本身在中国消费者心中的形象,而且强化本土化特征的塑造;在营销方式上,门店营销一直是星巴克独特的营销方式,是星巴克与顾客建立沟通和交流的最佳途径,优质的咖啡、真诚的服务,以及星巴克独有的店面环境,典型的个人化沟通是星巴克的特色;

在营销策略上和形象塑造上,星巴克注重与顾客的情感联系,提供的第三生活空间,伙伴们与顾客的深度互动在情感上紧密地联系在一起。同时注重“特殊时期”的营销,例如,星巴克每年在情人节的销售收入都是一年中最高的日子之一。

中国餐饮行业现状 底层构建逐步成熟

根据国家统计局数据显示,近年来,中国餐饮业市场规模持续壮大,2011年突破2万亿,2015年突破3万亿,2018年更是突破4万亿,达到4.27万亿,占国民经济产值的4.7%。2019年餐饮行业收入为4.7万亿,同比增长9.4%。尽管近年来增速有所下滑,2019年为9.4%,但仍远高于GDP增速。

受新冠肺炎疫情影响,2020全年,餐饮收入39527亿元,下降16.6%。

中餐由于其地域差异大、依赖大厨等存在难标准、难复制、难扩张的局面。这也就天然决定了在餐饮投资上一定要去追求广谱性及可复制性。从赛道看,海底捞/呷哺呷哺所处的火锅具备易标准、口味普适强的天然优势,而太二通过减少SKU、标准作业流程而降低了对大厨依赖。从开店空间看,海底捞于国内有2000-3000家开店空间,较现在仍有翻倍空间。而太二现有门店数仅200余家,基数仍低、增长空间仍大。

餐饮前端为服务业,后端实为制造业品类属性决定了开店空间的基因,而强供应链体系则为扩张的关键。如此前提到的,星巴克的扩张离不开其上游咖啡豆的布局,稳定的供应才能保障公司全球的运营。随着我国餐企初具规模,供应链的布局亦日益重要。餐饮连锁供应链是产业链中最难运营的体系,涉及到原材料采购、食品安全监控、物流配送等多方面细节,决定了餐企门店的运营效率及拓店速度,亦为餐企打造新品牌提供了基础。海底捞的成功不仅仅是前台的贴心服务,而是拥有了全方位后台供应链的支撑。

此外,“符号化”为品牌发展的灵魂,创造情感链接顾客之所以愿意为星巴克的溢价买单就在于其人文体验,生活方式的符号性象征:即“星巴克成功打造了专属文化:以咖啡为载体,将休闲、中产生活为内核的文化理念贯穿始终,成为了圈层用户的标签。”品牌文化在消费者中更易产生内容流量,使得品牌在拥有性格的同时亦更容易与消费者达成情感链接,让人们一想到“咖啡”便想到“星巴克”。

从我国餐企看,海底捞形成的“服务”概念已深入人心,颇具火锅代言词的趋势。如“星巴克不只卖的是咖啡,而是体验”,海底捞亦“不仅是火锅”。太二亦凭借“二”、“有趣”的定位打造了鲜明的品牌记忆度,但其现有门店仍较少,未形成海底捞似得全国知名度。相对来说,呷哺全国已拥有了千家门店,其在“符号”化发展方面还有进步空间。

星巴克于餐饮业的启示:品牌文化初见端倪 把握我国餐企崛起之时

星巴克的崛起、发展及重整历史颇具启示性。表面看,星巴克的独特在于其出品稳定、环境舒适、占据热门地段、拥有其独特的品牌文化。从内里看,公司品控稳定来自于供应链的把控及标准化的作业流程,优质的服务来自于有效的激励政策及人文关怀,优越的地理位置来自于专业的选址团队及系统等底层支持,而文化及品牌的建成又进一步保障了公司低于行业水平的租金成本。星巴克的成功之道不过是基于其强有力的细节把控、底层支撑所赢得的文化认同,在实现了价值创造的同时亦收取了收益。

我国餐饮业规模庞大而格局分散,后疫情时代居民对食品安全要求、品牌认知度及生活品质的提升,使得街边小店压力加大,有望加速出清,我国以海底捞为首的连锁餐企已初成规模,在门店扩张、供应链布局、品牌度方面已有先发优势,未来三年的高速发展确定性较强。

未来,我国餐饮业发展趋势如下:

更多行业资料敬请关注前瞻产业研究院发布的《中国餐饮行业发展前景与投资预测分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了国际餐饮行业发展现状;中国餐饮行业发展现状;中国正餐、快餐、火锅、休闲等细分餐饮市场发展状况;中国重点城市餐饮行业发展状况;国内外知名餐饮企业经...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。