预见2021:《2021年中国临空经济行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:南方航空(600029)、东方航空(600115)、海南航空(600221)等。

本文核心观点:临空经济发展历程、临空经济产业链、临空经济全景图谱等。

行业概况

1、临空经济定义

临空经济也称为“空港产业”、“临空产业”、“机场经济”、“空港经济”等,是一个依托航空枢纽要素,具有特定产业结构和空间形态,依靠机场的吸引力和辐射力,促使资本、劳动力、技术、知识、管理等生产要素向机场及其周边聚集,形成由航空运输业、航空运输服务业和具有航空指向性的产业组成的,具有巨大影响力的新型区域经济形态。

可以从临空经济的产业结构来理解临空经济行业:

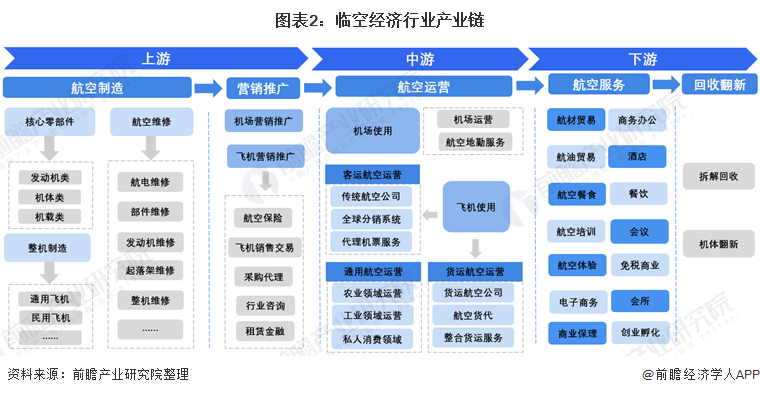

2、产业链剖析:产业链条范围广

临空经济是由于机场对周边地区产生的直接或间接的经济影响,出现资金、技术和劳动力的聚集,从而产生了集聚效应和扩散效应的新经济模式。临空经济包含航空经济全产业链。

从产业链条来看,上游主要包括航空制造及营销推广。其中,航空制造又包括核心零部件、整机制造及航空维修等;营销推广又分为机场营销推广与飞机营销推广。上游企业主要包括日发精机、中航工业等,企业数量较多且盈利能力较强。

中游主要包括航空运营部分,分为机场使用和飞机使用两大类。机场使用主要包括机场运营以及航空地勤服务;飞机使用中,根据应用领域的不同又分为客货运航空运营及通用航空运营。中游企业主要包括各大机场集团以及航空公司。

下游则主要是航空服务应用及航空器最终的回收翻新环节,下游企业数量及规模均相对较小。

行业发展历程:行业处在成长期阶段

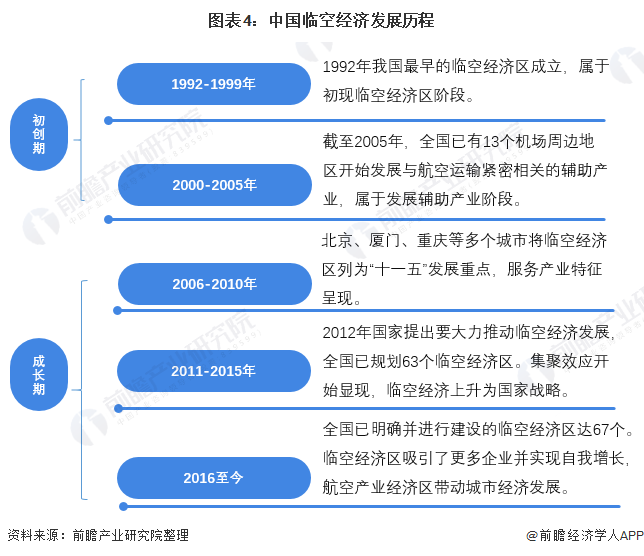

由于经济实力和技术水平的限制,我国临空经济建设相较于西方国家整体起步较晚。1992年我国最早的临空经济区成立,至今已有近三十年。在这三十年中,我国临空经济发展经历了初现临空经济区、发展辅助产业、出现示范临空经济区等阶段。

从1992年一直到2005年,均处于初创阶段。在临空经济区形成初期,机场的主要功能是小批量的客、货运输,机场邻近地区仅发展起了与航空运输紧密相关的辅助产业;自2006年至今,我国临空经济区从小规模的单一工业园、物流园区向共备科研、教育、旅游和商务、会展等多功能的复合功能区发展方向转化,并逐步进化成为具有自增强功能的地域经济综合体。

截至2021年7月,我国已明确并进行建设的临空经济区达67个,包括郑州、南京、北京等在内的17个国家级临空经济区,有望在2035年进入成熟期。

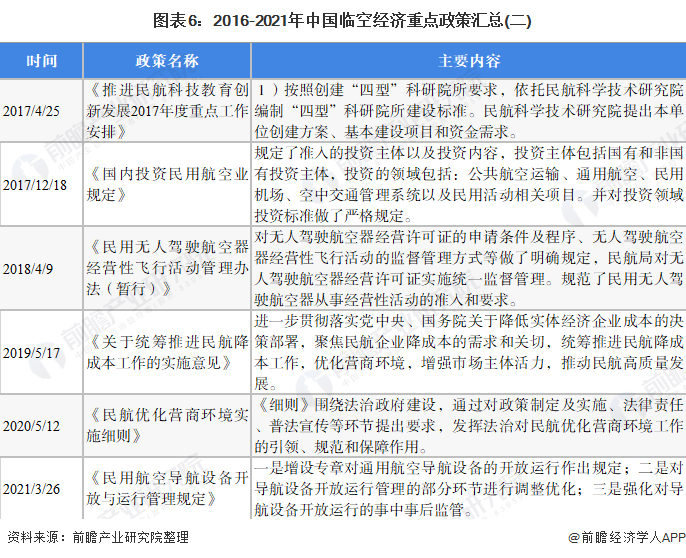

行业政策背景:临空经济直接相关政策少

目前,国务院及民用航空管理部门还没有出台针对临空经济发展方面的政策,只是在民用航空的发展规划、指导意见等方面做了相关的规定。全国部分地方政府出台了临空经济发展规划,如《广州空港经济区招商引资优惠政策试行办法》、《武汉临空经济区总体发展规划》、《青岛市临空经济区功能定位与产业发展规划》、《杭州临空经济示范区总体方案》等。

行业发展现状

1、中国临空经济区主要分布在华东地区

从全国临空经济区规划和建设数量来看,临空经济区规划建设总量不断增加。目前全国明确规划并进行建设的空港经济区有近70个,其中华东地区临空经济区布局量位居全国六大地区前位,占比达到29.89%,东北地区临空经济区数量最少,仅占6.9%。

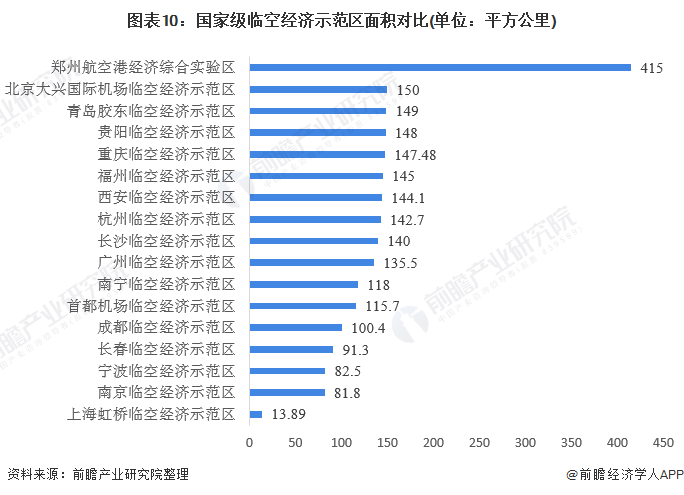

2、国家级临空经济示范区占地面积较小

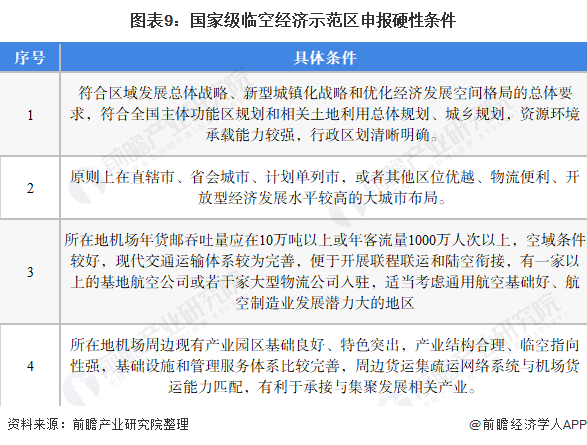

我国对于申报设立临空经济示范区包括航空港经济综合试验区、航空经济示范区有四点硬性条件:

截至2021年7月,我国满足以上四点硬性条件及申报成功的临空经济示范区共有17个。出于优化布局、集约节约、保护耕地等原则的考虑,除郑州外,我国临空经济示范区面积均在150平方公里以内。郑州临空经济示范区主要包括“一核领三区”的总体布局,以郑州新郑国际机场为核心,规划了北部城市综合服务区、东部临港型商展交易区、南部高端制造区,其面积分别达到54.08平方公里、98.5平方公里、92.8平方公里以及170.5平方公里。

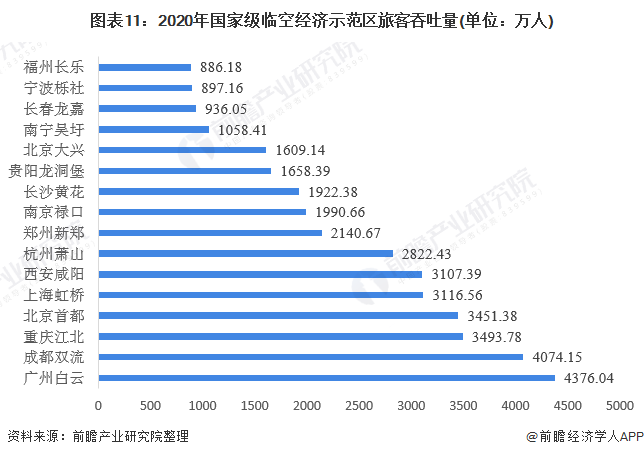

3、国家级临空经济示范区货邮吞吐量均处于国内领先地位

从我国临空经济示范区的旅客及货邮吞吐量数据来看,我国国家级临空经济示范区各项数据均处于国内领先地位。

行业竞争格局

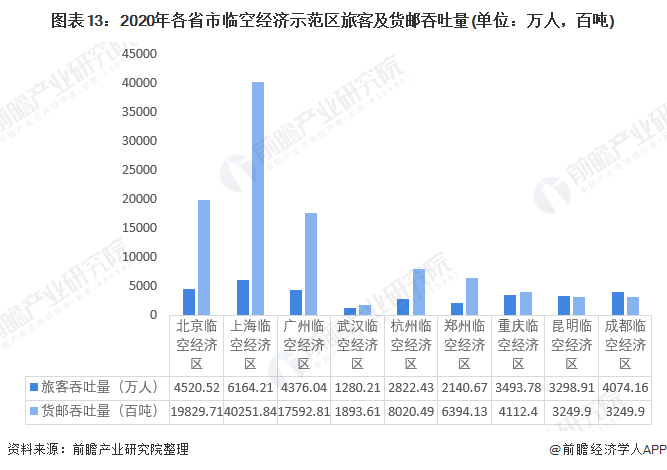

1、区域竞争:北京、上海临空经济建设处于全国领先地位

从全国临空经济区规划和建设现状来看,目前国内主要发展的临空经济区包括北京、上海、广州、武汉、杭州、郑州、重庆、昆明、成都等临空经济区。其中,从货邮吞吐量、旅客吞吐量等指标来看,北京、上海临空经济核心区处于领先地位:

注:表中北京临空经济区数据为北京大兴国际机场临空经济区和首都机场临空经济示范区数据之和。上海临空经济区数据为上海虹桥临空经济示范区和上海浦东国际机场数据之和。

——北京临空经济区情况及发展成效

北京现有北京大兴国际机场临空经济区和首都机场临空经济示范区两个临空经济区。其中,北京大兴国际机场临空经济区批复于2016年8月,面积达到150平方公里;首都机场临空经济示范区批复于2019年2月,面积为115.7平方公里。

从临空经济发展成效来看,临空经济作为北京顺义区的主导产业,贡献了北京顺义区85%的GDP;同时,作为北京六大高端产业功能区之一的北京临空经济区,也拉动了整个北京地区相关产业的升级。目前,该核心区企业总量达到1700家,其中世界500强企业45家,初步呈现出以航空业及相关企业总部为主体、现代制造业和高端服务业加速聚集的临空产业体系。

——上海临空经济情况及发展及成效

从临空经济发展成效来看,上海虹桥经济区已初步形成高端企业总部、信息服务业、现代物流业三大产业集聚,已有入驻企业逾2700家,其中跨国公司地区总部企业21家;上海浦东国际机场航空城已形成以中国商飞总部为核心的制造及研发基地并对祝桥镇发展规划做出了相应的调整,新的祝桥是多个功能的组合体,在新的镇域范围内,集中着空港和保税物流、民用航空以及与之相关的配套产业功能、城市服务功能。

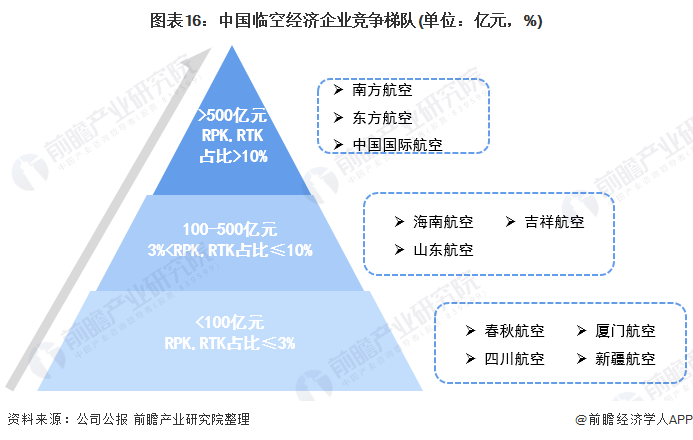

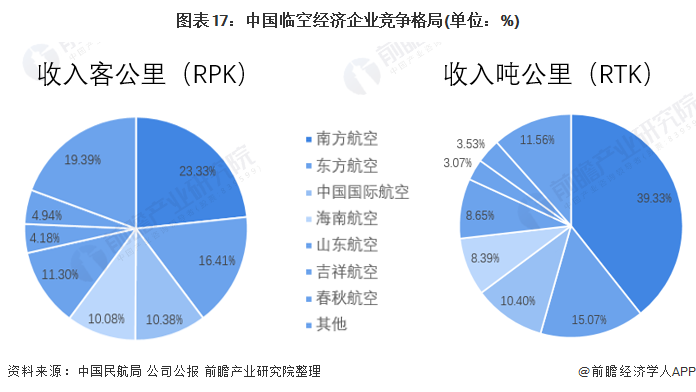

2、企业竞争:第一梯队企业占比超过一半

临空经济是一个庞大的工程,市场参与者众多,每个领域的优势竞争者各不相同。由于临空经济依托于各大机场的客货运规模。从营业收入及收入客公里、收入吨公里经营指标来看,第一梯队企业主要包括南方航空、东方航空及中国国际航空,2020年分别实现营业收入925.61亿元、586.39亿元及695.04亿元;第二梯队主要包括海南航空、吉祥航空及山东航空;最后一个梯队主要由廉价航空及区域性较强的航空公司组成,如春秋航空、厦门航空等。

从中国民航局公布的2021年4月营运数据及各大航空公司发布的主要运营数据可发现,第一梯队的企业从收入客公里和收入吨公里两个指标来计算占比,第一梯队航空公司占比超过一半。

行业发展前景及趋势预测

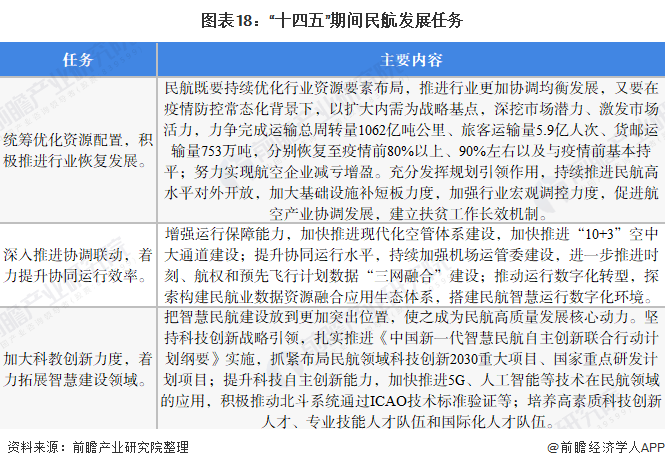

1、“十四五”建设继续推进,民航发展将推动临空经济发展

2021年全国民航工作会议、全国民航安全工作会议中提到要进行民航强国建设“转段进阶”,会议中对“十三五”时期民航工作进行了全面总结,对“十四五”时期民航发展形势和总体工作思路进行了系统研判和总体谋划,对2021年重点任务进行了统筹部署。其中提及各项运输指标的恢复、提升协同运行效率、拓展智慧建设领域等。随着民航行业的复苏,临空经济也将迎来进一步的发展。

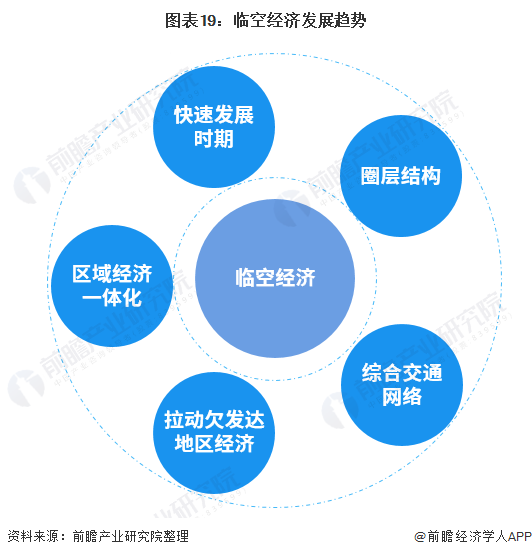

2、临空经济将伴随疫情影响减弱及民航发展引来新的发展

在中国民航局及相关机构对中国民航及临空经济发展关注逐渐加强,以及新冠疫情影响逐步减弱的背景下,预计我国临空经济将迎来快速发展时期。并在发展过程中逐步实现区域经济一体化,进一步拉动欠发达地区经济,从航空层面完善我国综合交通网络。

从临空经济布局方面来看,预计我国临空经济区将逐步形成圈层结构,主要包括空港运营区、紧邻空港区、空港相邻区和外围辐射区。

以上数据参考前瞻产业研究院《中国临空经济发展模式与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

报告主要分析了临空经济发展的国际经验及启示;中国临空经济发展基础行业分析;中国临空经济发展现状与趋势展望;中国临空经济发展模式与案例分析;中国重点临空经济区运...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。