干货!2021年中韩锂电池负极材料龙头企业对比:韩国浦项化学 V.S. 中国璞泰来,谁更胜一筹?

行业主要上市公司:璞泰来(603659)、杉杉股份(600884)、中科电气(300035)、翔丰华(300890)、国民技术(300077)、山河智能(002097)、百川股份(002455)

本文核心数据:浦项化学和璞泰来发展历程、产品布局、财务数据、锂电池负极材料市场竞争格局

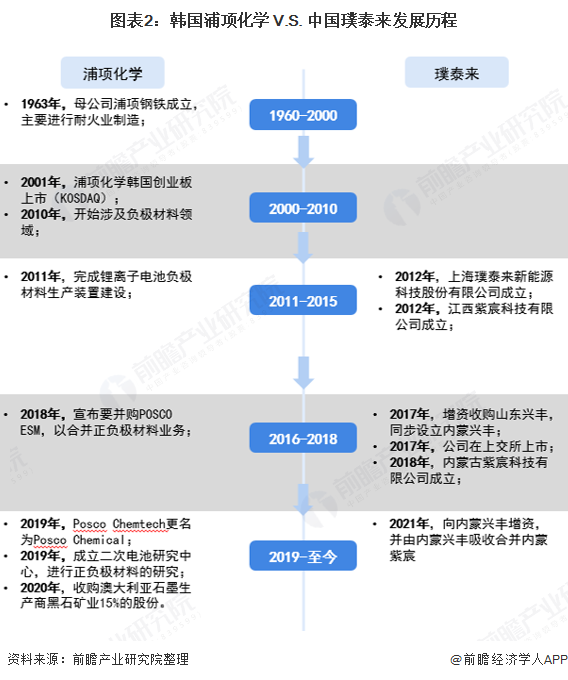

发展历程对比:浦项化学起步早

浦项化学是韩国锂电池负极材料龙头企业,而璞泰来是中国锂电池负极材料龙头企业。浦项化学成立于1963年,2005年进入中国市场,在中国江苏设立了钢铁子公司。通过前身耐火材料的制造业务,浦项化学切入正负极材料领域,于2010年开始涉及负极材料业务,在浦项化学的整个发展过程中,浦项化学进行了多次兼并收购,业务发展方向更加清晰。

相较于浦项化学,璞泰来起步较晚。璞泰来成立于2012年,同年,主营负极材料业务的江西紫宸科技有限公司成立,2017年璞泰来在上交所A股上市。

布局对比

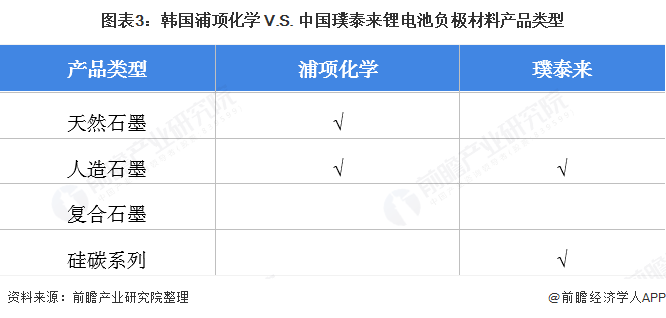

——锂电池负极材料产品布局:璞泰来产品更先进

在锂电池负极材料产品布局上,浦项化学的产品类型主要集中在目前使用较为广泛的天然石墨和人造石墨两个领域,产品研发处于较为初级的阶段。璞泰来的产品则为人造石墨和较有发展前景新型材料硅碳系列,研发进程较快。

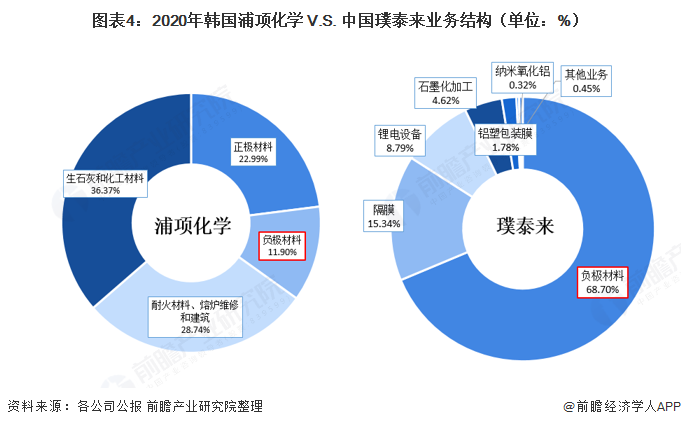

——锂电池负极材料产业链延伸:浦项化学业务具备协同优势

在产业链布局方面,浦项化学的主要业务是生石灰及化工材料板块、耐火材料板块,占比分别达到36.37%和28.74%,公司通过其生石灰与耐火材料业务中产生的产物焦炭等,布局锂电池负极材料的上游,形成了产业链的协同,2020年,负极材料的营收占比为11.9%。此外,浦项化学在锂电池产业链上游还布局了正极材料,占比为23%。

而璞泰来的业务更为集中,在锂电池负极材料产业链并未做向上或向下的延伸,2020年,负极材料的业务占比最大,达68.7%,但是,璞泰来在锂电池产业链横向发展了隔膜、纳米氧化铝及锂电设备业务,合计占比近三成。

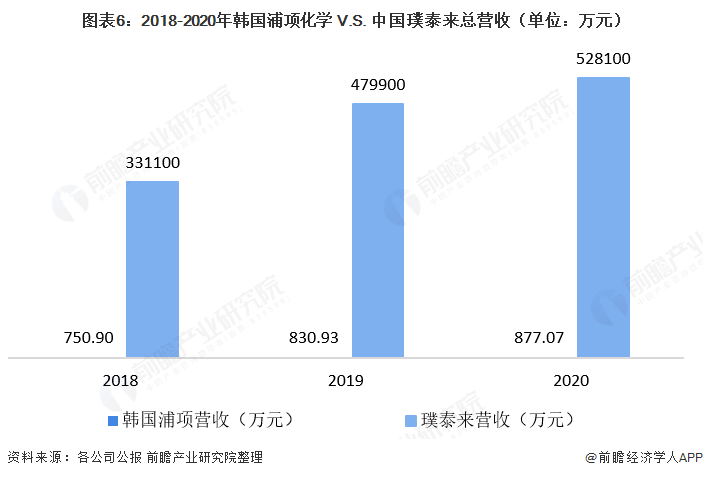

业绩对比:璞泰来是浦项化学的3000-4000倍

在营收方面,2020年,浦项化学的锂电池负极材料业务营收为1.82亿韩元,合计101.86万元,总营收为15.66亿韩元,合计877.07万元;璞泰来锂电池负极材料业务营收为36.28亿元,总营收为52.81亿元。

整体来看,无论是锂电池负极材料业务营收规模还是总营收规模,璞泰来均较大,并且璞泰来的负极材料业务营收是浦项化学的3000-4000倍。虽然,随着浦项化学业务的不断扩大,浦项化学的锂电池负极材料业务营收规模持续增长,其与璞泰来的差距仍然较大。

注:汇率按0.0059进行换算。

注:汇率按0.0059进行换算。

市占有率对比:璞泰来全球市占率第一,浦项化学第五

在市占率方面,按负极材料的出货量来看,2019-2020年,浦项化学和璞泰来的市占率排在全球前十,且两者的市占率排名均有上升,其中,璞泰来的市占率上升两个百分点,至2020年的14%,超越贝特瑞成为全球第一。浦项化学的市占率从2019年的5%上升至2020年的6%,从第六名爬升至第五名。

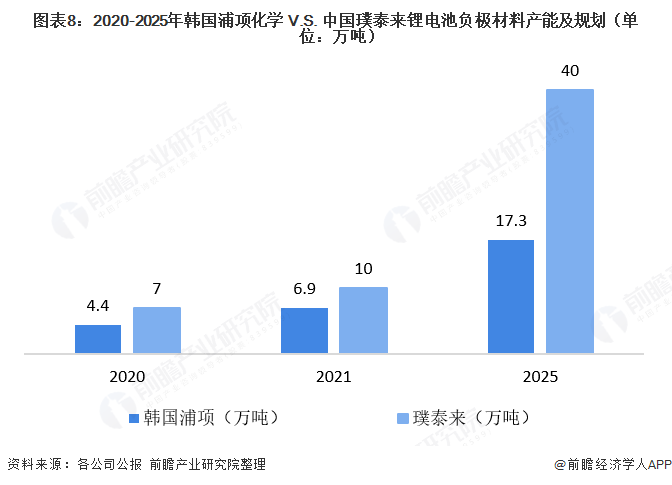

产能及规划对比:2025年璞泰来的产能将是浦项化学的2倍多

在产能方面,2020年,浦项化学的锂电池负极材料产能为4.4万吨,璞泰来锂电池负极材料产能为7万吨,根据公司的业务规划得出,到2025年,浦项化学的锂电池负极材料产能将达17.3万吨,璞泰来锂电池负极材料产能将达40万吨,届时璞泰来的产量将为浦项化学的2.3倍。

韩国浦项化学 V.S. 中国璞泰来对比总结

整体来看,璞泰来较浦项化学处于绝对领先地位,浦项化学在锂电池负极材料市场仍有待挖掘。

以上数据参考前瞻产业研究院《中国锂电池负极材料行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对锂电池负极材料行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来锂电池负极材料行业发展轨迹及实践经验,对锂电...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。