干货!2021年中国铝加工行业龙头企业对比:南山铝业PK云铝股份 谁是“行业之王”?

铝加工产品用途极其广泛,是最经济适用的材料之一。铝较其他金属具有优良的强度和塑性,铝产量自超过铜产量开始,一直居有色金属之首,目前铝产量及用量仅次于钢材,成为人类应用的第二大金属。“十四五”时期是推动高质量发展、创新发展的时期,也是推动国内铝应用由量到质的关键时期。

铝加工行业主要上市公司:目前,我国铝加工行业上市企业主要有南山铝业(600219)、云铝股份(000807)、常铝股份(002160)、宏创控股(002379)等。

本文核心数据:南山铝业与云铝股份产能数据,南山铝业与云铝股份产销数据等。

1、 南山铝业VS云铝股份:铝加工业务布局历程

汽车等铝加工制品高需求行业不断升级,产能不断攀升,铝加工制品的需求也随之提升。目前,中国铝加工行业的龙头企业分别是南山铝业(600219)、云铝股份(000807),两家企业发展历程如下:

2、 铝加工业务布局及运营现状

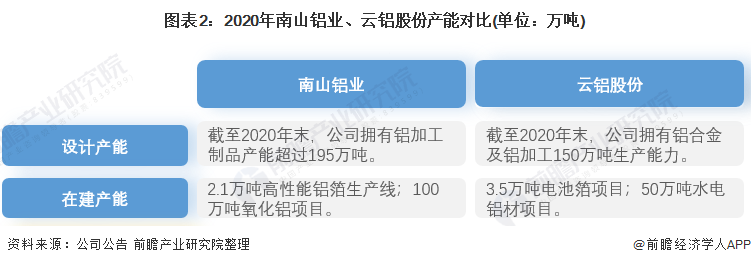

——铝加工制品产能对比:南山铝业铝加工制品产能高于云铝股份

南山铝业形成了从热电-氧化铝-电解铝-熔铸-铝加工制品的完整产业链生产线,主要产品包括上游产品电力、氧化铝、铝合金锭,下游产品铝板带箔、挤压型材、压延材、锻造件及大型机械深加工结构件。截至2020年末,公司拥有铝型材产能超过20万吨,热轧卷/板产能超过100万吨,冷轧卷/板产能约70万吨,铝箔产能超过5万吨,合计铝加工制品产能超过195万吨。

云铝股份主要业务为铝土矿开采、氧化铝生产、铝冶炼、铝加工及铝用炭素生产,主要产品有氧化铝、铝用炭素、重熔用铝锭、圆铝杆、铝合金、铝板带箔、铝焊材等。近年来,公司致力于扩大铝的应用和中高端产品升级,构建了集铝土矿-氧化铝-碳素制品-电解铝-铝加工为一体的完整产业链,拥有铝合金及铝加工150万吨年产能,铝加工总产能低于南山铝业。

——铝加工制品产量对比:云铝股份产量反超南山铝业(云铝股份产量数据采用铝产品产量)

两家公司都拥有较全的产业链生产线,从铝加工制品的产量来看,2017-2019年,南山铝业产量均高于云铝股份,但差距不大。2020年,云铝股份新增7075高强高韧变形铝合金、轨道交通用铝合金、高精“3N”铝锭等产品生产,云铝源鑫炭素二期工程项目、月云南涌顺铝业有限公司年产15万吨中高端铝合金新材料项目投产运行,铝加工制品产量反超南山铝业,达到242.39万吨。

(注:南山铝业铝加工制品产量采用铝型材、热轧卷/板、冷轧卷/板和铝箔产量加总,云铝股份产量采用铝行业产量,两者统计口径有所不同。)

——铝加工制品销量对比:云铝股份销量反超南山铝业(两者统计口径有所不同)

从两家企业销量情况来看,2017-2019年,南山铝业铝加工制品销量一直高于云铝企业,但两者差距不断缩小。2020年,云铝股份产能顺利爬坡,销量反超南山铝业,南山铝业铝型材、热轧卷/板、热轧卷/板和铝箔销量总和达到208.44万吨,云铝股份铝产品销量达到243.08万吨。

(注:南山铝业铝加工制品销量采用铝型材、热轧卷/板、冷轧卷/板和铝箔销量加总,云铝股份销量采用铝行业销量,两者统计口径有所不同。)

3、 铝加工业务业绩对比:南山铝业仍高于云铝股份

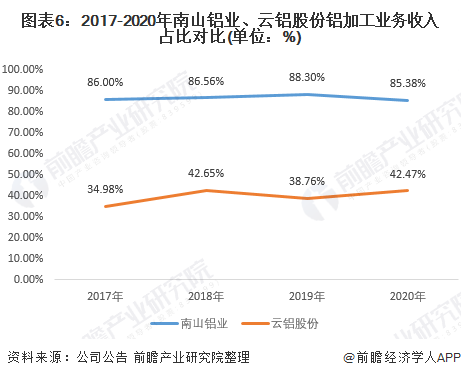

从两家企业铝加工业务的营业收入来看,2017-2020年,南山铝业该业务营收远超云铝股份。其中,2020年,南山铝业铝加工制品营收达190.39亿元;云铝股份铝加工业务营收达125.59亿元。虽然上文云铝股份铝加工产能反超南山铝业,但营收并未反超且有一定差距,主要原因为云铝股份产能数据基于公司铝行业产能,而南山铝业为铝加工制品产能,统计口径有所不同,因此营收数据未能超过,但两者营收差距有明显缩小。

从业务占比来看,南山铝业铝加工业务比重较为稳定,维持在85%-89%之间,云铝股份业务占比波动较大,主要是产能扩张引起的。

4、前瞻观点:南山铝业为中国“铝加工之王”

在铝加工行业中,铝加工制品的产能决定了企业的地位和定价权,而业绩能反应企业的经营概况。基于前文的分析结果,前瞻认为,南山铝业在铝加工制品的产能方面占有优势,同时,南山铝业铝加工制品的上游资源端更为突出,目前是我国铝加工企业中的“龙头”。

以上数据参考前瞻产业研究院《中国铝加工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对铝加工行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来铝加工行业发展轨迹及实践经验,对铝加工行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。