预见2021:《2021年中国电容器行业全景图谱》(附市场规模、细分市场发展现状、发展趋势等)

行业主要上市公司:目前国内电容器行业的上市公司主要有风华高科(000636)、火炬电子(603678)、法拉电子(600563)等。

本文核心数据:电容器行业产业链、电容器行业发展历程、电容器行业市场规模、细分市场规模、电容器行业竞争格局、电容器行业发展趋势等。

行业概况

1、定义:电容器行业覆盖范围广

电容器,是“装电的容器”,是一种容纳电荷的器件。电容器通常简称其为电容,用字母C表示。电容器是电子线路中必不可少的基础元件,与电阻、电感并称三大被动元件,具有“通交流、阻直流”的特性,广泛应用于各种高低频电路和电源电路中。

电容器一般按介质不同分为陶瓷电容、铝电解电容、钽电容和薄膜电容等四大类。

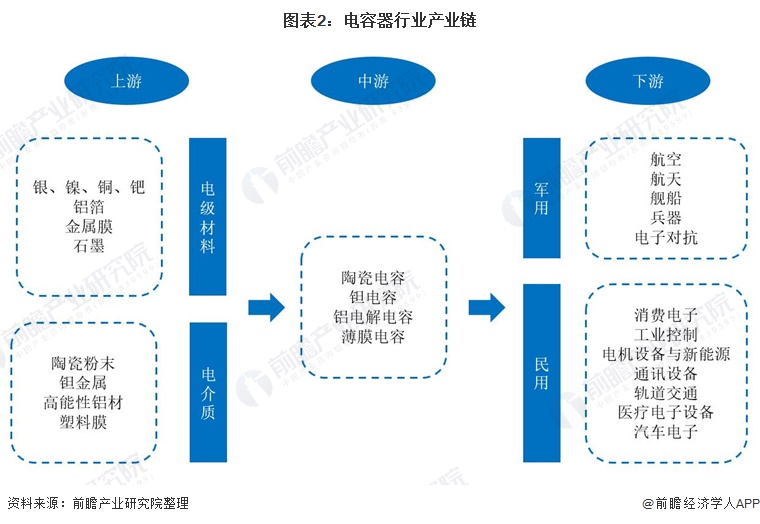

2、产业链剖析:行业应用范围广泛

电容器产业链上游为电极材料和电解质材料行业,下游行业主要应用于军用和民用领域,军用领域包括航空、航天、舰船、兵器、电子对抗等,民用领域包括消费电子、工业控制、电力设备及新能源、通讯设备、轨道交通、医疗电子设备及汽车电子等。

电容器产业链涉及多个行业和企业,上游主要原材料供应商有国瓷材料、三环集团、海外华晟、博迁新材等;中游电容器制造重点企业主要有火炬电子、风华高科、法拉电子、江海股份、艾华集团等。

行业发展历程:行业得到快速发展

我国电容器行业自从上世纪80年代发展以来,中国已经成为全球最大的电容器市场,占全球市场比重超过七成。中国电容器行业规模增速持续高于全球规模增速,中国市场的快速增长成为拉动全球电容器行业规模增长的主要动力。

行业发展现状

1、行业整体情况:政策利好行业发展

近年,我国出台的政策从加快行业自身的建设到推动下游市场的蓬勃房展等各方面推动我国电容器行业的发展。从下游发展来看,对于智能终端、5G、工业互联网、数据中心、光伏、新能源汽车等重点市场出台许多相关扶持政策,下游市场的发展也推动了对于电容器产能及技术提升的需求。2020年《基础电子元器件产业发展行动计划(2021-2023年)》推动基础电子元器件产业实现突破,并增强关键材料、设备仪器等供应链保障能力。

根据中国电子元件行业协会的数据,2019年中国电容器市场规模为1102亿元,约占全球市场的71%。2020年受5G通讯、大数据、物联网、汽车电子、新能源及新兴产业等下游市场的需求拉动,2020中国电容器市场仍较快发展,前瞻测算2020中国电容器市场规模约为1160亿元。

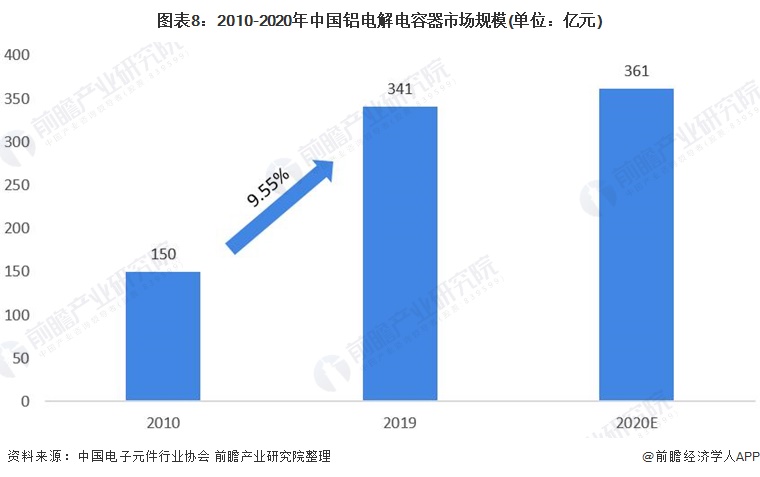

2、细分市场一:铝电解电容器

——铝电解电容器供给

全球铝电解电容器的主要生产地集中在日本、台湾地区、韩国和中国大陆。但近几年,全球铝电解电容器产业逐渐向中国转移,对我国的铝电解电容器产业发展起到了一定的推动作用。2010年以来,我国铝电解电容器的产量逐渐增大,呈现不断扩大的趋势。2019年我国铝电解电容器的产量约为1710亿只,同比增长6.4%。根据当前发展趋势,测算2020年我国铝电解电容器产量将达到1810亿只。

——铝电解电容器需求

根据中国电子元件行业协会,2010年我国铝电解电容器市场规模市场规模约为150亿元,到2019年铝电解电容器市场规模已经达到341亿元,较2018增长5.24%,前瞻估计2020年中国铝电解电容器市场规模约为361亿元。

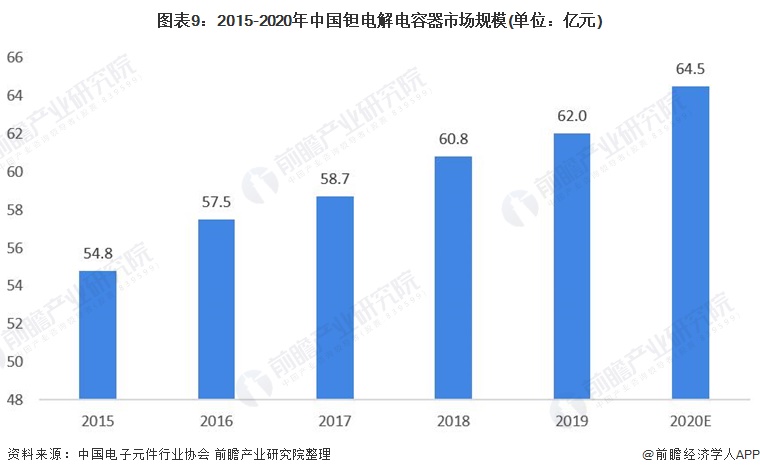

3、细分市场二:钽电解电容器

根据中国电子元件行业协会,2019年钽电解电容器市场规模为62亿元,较上年增长1.99%,前瞻估计2020年中国钽电解电容器市场规模约为64.5亿元。

4、细分市场三:陶瓷电容器

陶瓷电容器为电容器中使用最广、用量最大的类别,2019年中国陶瓷电容器市场规模为578亿元,较2018年增长6.2%,增速在四大品类中位居首位。前瞻测算,2020年陶瓷电容器的市场规模约为596亿元。

5、细分市场四:薄膜电容器

2019年我国薄膜电容器市场规模为90.40亿元,约占全球市场总产值的60%以上,位居全球第一。2010年至2019年,我国薄膜电容器行业市场规模年复合增长率为13%,远高于全球薄膜电容器市场8%的复合增长率。随着国内新能源汽车产业的应用发展,节能减排严要求的趋势,薄膜电容器产业经过几年的蓬勃发展趋于稳定,预计2020年国内薄膜电容器市场规模将达到100亿元左右。

行业竞争格局

1、 企业竞争:日系厂商占主导地位 国产进程加速

——整体:电容器行业竞争梯队

从电容器行业整体竞争情况来看,以日系厂商为代表的国际巨头占据电容器高端市场,国内厂商与国际巨头尚存在差距,整体水平较低。但在部分细分领域,国内少数厂商已经进入高端市场。未来随着国内厂商技术水平的不断进步,国内厂商有望完成从低端向高端的转变。

——细分:铝电解电容器企业排名

2020年中国电子元件百强企业中,4家铝电解电容器厂商入选,其中,湖南艾华集团股份有限公司排名最前(27名)。艾华集团是全球第四大铝电解电容器生产厂商,从早期生产引线式电子消费类铝电解电容器系列产品发展到以节能照明类为主,涵盖消费类、工业类等全系列铝电解电容器产品,拥有“腐蚀箔+化成箔+电解液+铝电解电容器”的完整产业链。

——细分:钽电解电容器企业排名

2020年中国电子元件百强企业中,2家钽电解电容器厂商入选,其中,株洲宏达电子股份有限公司排名最前(29名)。宏达电子产品涉及钽电容器、多层瓷介电容器、单层瓷介电容器、薄膜电容器、高分子片式铝电容器、超级电容器等。中国振华(集团)新云电子元器件有限责任公司为振华科技子公司,目前拥有全密封固体钽电容器、液体钽电容器、片式钽电容器、有引线模压固体但电容器、树脂包封固体但电容器、铝电容器六大类产品生产线、可生产钽、铝电容器科类达90多个系列品种、10000多个规格。

——细分:陶瓷电容器企业排名

2020年中国电子元件百强企业中,4家陶瓷电容器厂商入选,其中,广东风华高新科技股份有限公司排名最前(24名)。

——细分:薄膜电容器企业排名

2020年中国电子元件百强企业中,3家薄膜电容器厂商入选,其中,厦门法拉电子股份有限公司排名最前(28名)。

2、区域竞争:企业集中于广东省、江苏省、浙江省

电容器行业的行业集中度较高,主要以日系厂商为主导。从电容器企业的区域集中度来看,截至2021年8月3日,广东省、江苏省和浙江省的电容器企业数量合计占全国总数的半数左右,说明我国电容器企业的分布是较为集中的,行业发展较为密集。

行业发展前景及趋势

1、下游市场需求持续推动行业发展

随着下游5G通讯行业、新能源汽车行业、消费电子业的技术升级,电容器的应用领域将不断拓宽,需求量越来越大。因此,电容器具有广阔的发展空间。前瞻保守估计,2021-2026年电容器行业市场规模将以4.5%左右的增速增长,2021年电容器行业市场规模预测为1214亿元,2026年电容器行业市场规模预测为1513亿元。

2、产品小型化、超薄化、大容量化、固体化

未来随着我国消费电子、新能源、轨道交通等电容器下游应用行业的快速发展,电容器产品需求将进一步提升,产品应用范围也将不断扩大;同时,下游电子产品呈现小型化趋势,推动上游电容器也朝着小型化、超薄化、大容量化、固体化等方向发展;然而当前我国高端电容器及部分原材料仍需大量进口,国产化进程迫在眉睫,随着国内厂商生产技术不断发展,我国电容器国产替代进程将不断加快。

更多行业相关数据请参考前瞻产业研究院《中国电容器行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对电容器行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来电容器行业发展轨迹及实践经验,对电容器行业未来的发展...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。