干货!2021年中国NOR Flash行业企业对比:兆易创新VS普冉股份 谁为行业“龙头”?

NOR Flash行业主要上市公司:中芯国际(688981)、兆易创新(603986)、普冉股份(688766)、复旦微电(688385)、北京君正(300223)等

本文核心数据:兆易创新、普冉股份研发费用及占营收比重情况、兆易创新、普冉股份NOR Flash业务全球市场占有率、产品销量/出货量、相关业务收入、毛利率等

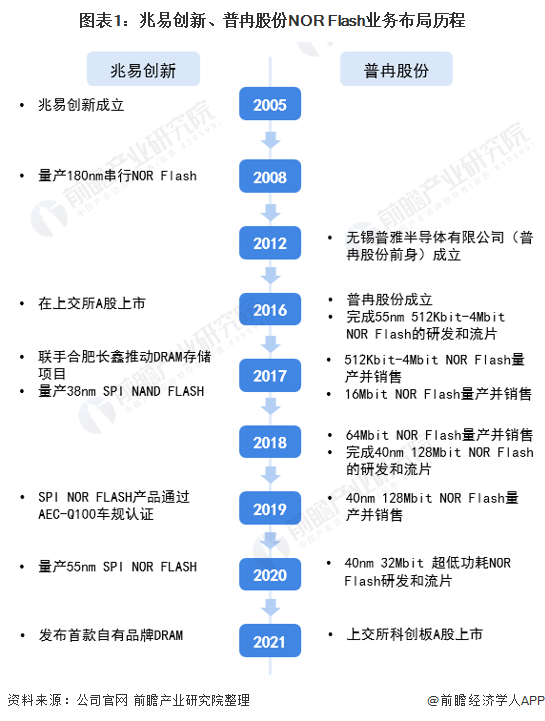

1、兆易创新VS普冉股份:NOR Flash业务布局历程

兆易创新成立于2005年,公司2008年成功量产180nm串行NOR,2013年成功量产65nm SPI NOR Flash,2019年SPI NOR FLASH产品通过AEC-Q100车规认证,2020年量产55nm SPI NOR FLASH。普冉股份成立于2016年,于2021年8月上市,公司采用SONOS工艺完成了512Kbit-128Mbit NOR Flash的产品布局,从工艺制程和容量维度持续实现技术迭代,以提升产品的性价比和竞争力。

2、NOR Flash布局及运营现状:兆易创新略胜一筹

——NOR Flash技术工艺:普冉股份工艺制程较小,兆易创新胜在大容量NOR Flash产品开发

工艺制程方面,兆易创新55nm工艺节点全系列产品均已量产,和65nm工艺节点一起成为公司的主要工艺节点。普冉股份自2016年成立以来,采用55nm的电荷俘获工艺进行NOR Flash存储器芯片的设计,公司目前正在积极推进40nm的NOR Flash产品研发,新一代NOR Flash产品具备更高的芯片集成度、更低的功耗水平。

产品容量方面,兆易创新继续保持技术和市场的领先,提供了从512Kb至2Gb的系列产品,涵盖了NOR Flash市场的全部容量范围,能够满足汽车电子、5G基站、物联网等领域的存储需求。普冉股份逐步实现了512Kbit至128MbitNOR Flash的全容量覆盖,主要应用于AMOLED、TDDI、TWS蓝牙耳机等消费电子领域,尚无法覆盖汽车及工业领域的下游客户。

——NOR Flash研发投入:兆易创新研发投入及占比高于普冉股份

2020年,兆易创新研发费用为49787.97万元,占营收比重为11.07%;普冉股份研发费用为4597.15万元,占营收比重为6.41%。综合来看,普冉股份在研发费用规模、研发投入占比均低于兆易创新,主要系普冉股份成立时间较晚,目前正处于扩充研发团队力量、业务规模扩张阶段,相较于传统的行业龙头企业,在营业收入、研发费用等关键业务指标上仍有一定差距。

注:由于公司未披露NOR Flash具体产品研发投入情况,且NOR Flash产品在兆易创新、普冉股份营收中占比均在70%左右,为公司主要研发方向之一,故此处以整体研发费用进行分析。

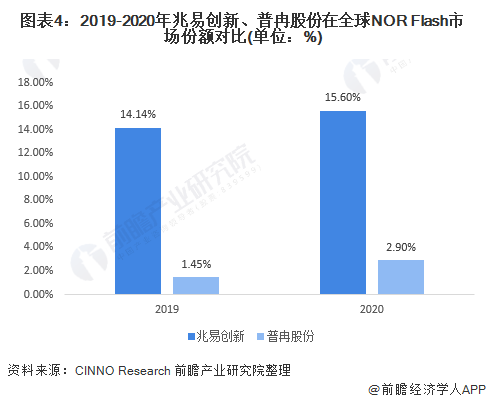

——NOR Flash市场份额:兆易创新进入全球前三

随着国际存储芯片巨头美光和赛普拉斯宣布在低端NOR产品的推出,兆易创新获得大量市场份额,并借机实现技术突破。根据CINNO Research数据,兆易创新2020年在全球NOR Flash市场中市占率达到15.6%,排名第三,仅次于华邦和旺宏。普冉股份在全球NOR市场份额从2019年的1.45%提升至2020年的2.9%,位居第六。

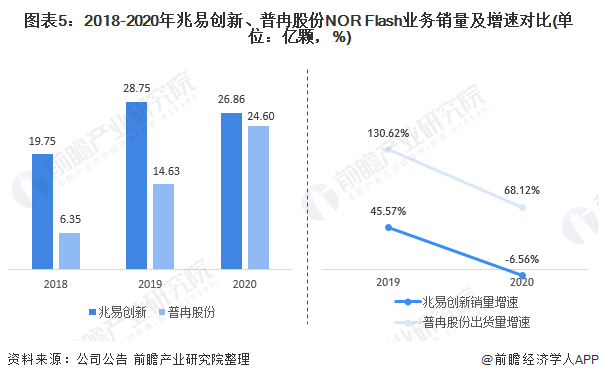

——NOR Flash市场销量:普冉股份增速较快

2020年,兆易创新存储芯片(主要为NOR Flash)市场销量为26.86亿颗,较2019年同期有所下降;2020年普冉股份NOR Flash产品出货量达到24.6亿颗,较2019年同期增长68.12%。整体来看,2020年兆易创新、普冉股份NOR Flash产品销量增速较2019年均有所下滑,但普冉股份NOR Flash业务体量仍然保持较快增速。

注:根据公司披露口径,兆易创新销量统计口径为存储芯片,主要为NOR Flash产品;普冉股份为NOR Flash产品出货量口径。

3、NOR Flash业务业绩对比:兆易创新产品营收和毛利率相对较高,普冉股份增长空间较大

2018-2020年,兆易创新存储芯片(主要为NOR Flash)收入逐年上升,2020年实现32.83亿元,毛利率达到35%,较2019年有所下降,主要是由于存储芯片产品结构变动所致。2018-2020年,普冉股份NOR Flash产品营收由1.35亿元增长至4.93亿元,CAGR达到91.1%,主要得益于公司小容量、低功耗产品的竞争优势带来市场份额提升,叠加下游消费电子、IoT需求快速增长,同时海外客户业务规模上升。2020年,普冉股份NOR Flash产品毛利率小幅下降,主要原因为NOR Flash的晶圆产能紧张提高了单位成本。

注:根据公司披露口径,兆易创新仅公布存储芯片经营情况,主要为NOR Flash产品;普冉股份口径为NOR Flash产品营收及毛利率。

4、前瞻观点:兆易创新为中国NOR Flash行业“龙头”

在NOR Flash行业中,技术升级是公司间竞争的主要策略,工艺制程技术水平决定了芯片的单位成本,而产品容量决定了NOR Flash芯片的应用范围;此外,NOR Flash芯片出货量和业绩能反应公司产品的市场销售状况。基于前文分析结果,前瞻认为,兆易创新因在产品容量、研发投入、市场份额、销量和业绩情况等方面占有优势,目前为我国NOR Flash“龙头”。

以上数据参考前瞻产业研究院《中国存储芯片行业市场需求与投资前景预测》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对存储芯片行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来存储芯片行业发展轨迹及实践经验,对存储芯片行业未来...

如在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。