预见2022:《2022年中国成品油行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中国石油(601857)、中国石化(600028)、恒力石化(600346)、上海石化(600688)、泰山石油(000554)、东华能源(002211)、华锦股份(000059)等

本文核心数据:产销量、进出口量、产能数据、管网项目数、企业份额、区域份额

行业概况

1、定义:我国能源结构的重要组成

按照《石油成品油流通行业管理工作指引》(商办消费函〔2020〕439号)定义,成品油是指汽油、煤油、柴油及其他符合国家产品质量标准、具有相同用途的乙醇汽油和生物柴油等替代燃料。按照广义定义,成品油是经过原油的生产加工而成,可分为石油燃料、石油溶剂与化工原料、润滑剂、石蜡、石油沥青、石油焦6类。(本文所述的成品油为狭义的成品油,主要为汽油、柴油和煤油。)

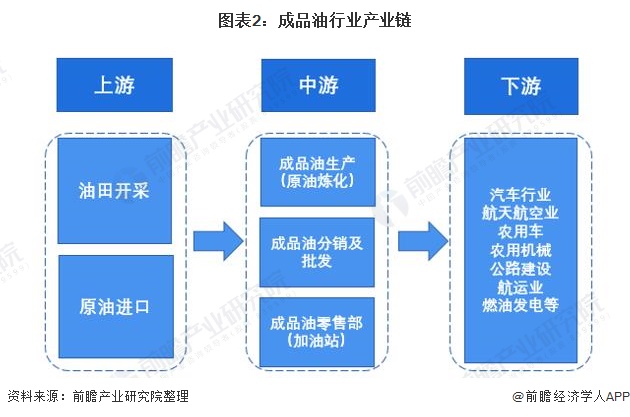

2、产业链剖析:上游全球协作分工 下游需求广阔

成品油行业产业链上游主要涉及油田的勘探与开采以及原油进口。由于我国可开采的原油资源达不到我国的消费需求,所以原油的进口也是上游产业链关键的一环。下游主要是成品油的直接消费群体,包括汽车行业、农用车及农用机械、航空航天、公路建设、航运业、燃油发电等。成品油行业主要包括成品油生产、批发以及零售等。

行业发展历程:国家发展的重要推力

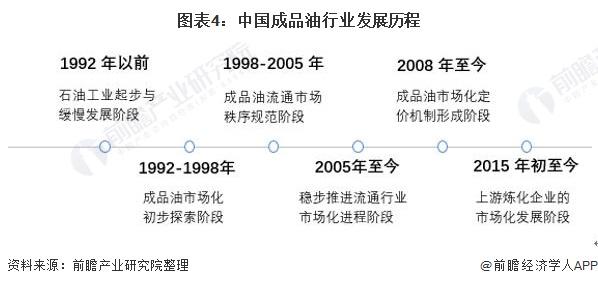

在上世纪90年代以前,我国的石油化工行业发展缓慢,产能与产量一直处于较低水平。而且由于石油行业涉及国家的能源安全问题,所以长久以来一直由国家统负责,缺乏市场活力。

1992年后,我国的经济实力开始快速增长,成品油行业也开始了市场化探索,国家逐步放开管制。随着国有油气企业改革,中国石油和中国石化成立,实行上中下游、产供销、内外贸一体化管理。

进入21世纪,为了应对成品油行业的无序竞争,国家陆续出台了一系列政策开规范行业发展。2005年后,面对我国快速发展所需的能源消耗需求,国家开始鼓励地方开办炼化厂、加油站,兴建中外合资公司等,同时国家对对成品油的定价机制开始了市场化探索,并逐步放开了对原油进口的管制。

行业政策背景:定价机制市场化改革

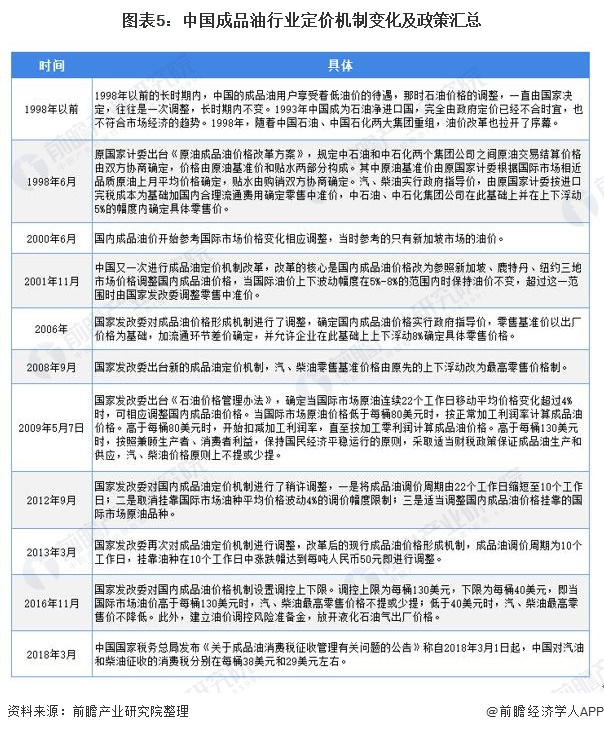

自从我国进入世界贸易组织并开始了成品油定价的市场化探索。经历了几轮政策的调整,逐步形成了今天的成品油定价机制。我国的成品油价格实行政府根据国际市场价格制定的宏观调控指导价,生产企业是执行这一价格,政府在调整成品油价格时考虑的因素很多,包括宏观经济、CPI等多方面的影响。国内汽、柴油出厂价格以国际市场原油价格为基础,加国内平均加工成本、税收和合理利润确定;最高零售价格以出厂价格为基础,并加入流通环节差价确定。

2016年底,国家发改委对成品油价格建立了准备金,为全面放开成品油价做准备。2018年,税务总局完成了对成品油消费税征收的调整。

行业发展现状

1、中国已探明石油储量全球比重较低

据英国石油公司(BP)统计数据显示,2015年以来,全球已探明原油储量以不同的速度逐年递增,但增速逐步下降。2015年,全球已探明原油储量为1.68万亿桶;到2018年,全球已探明原油储量为1.736万亿桶;但2017年以后,全球新增已探明原油储量逐渐减少。2019年全球已探明原油储量出现负增长,仅为1.733万亿桶,同比下降0.12%。2020年,由于疫情的影响,全球石油的勘探进度放缓。截止2020年年末,全球石油储量下降至1.732万亿桶。

从世界范围看,我国的石油储量处于第13位,整体排名较高,但是截止2020年末我国的石油储量仅占全球的1.5%,与我国石油消费比重严重不符。所以长久以来,我国大量进口原油来弥补能源缺口。这也造成了我国成品油行业受国际原油产量以及油价波动的影响较大。

2、中美炼化能力和成品油消费均领先全球

目前,我国与美国是全球最大的炼油国,且长期处于美国第一,我国第二的位置,远远超越全球其他国家。2020年,美国的原油炼化产能为1814万桶/天,我国的原油炼化产能为1669万桶/天;从原油加工量的角度看,美国的原油加工量为1421万桶/天,我国为1386万桶/天。但同时,美国与我国的产能利用不充分,长期处于产能过剩的地步。

从成品油的消费角度看,美国处于首位,占全球全年成品油消耗的19.9%。我国处于第二位,占全球成品油消耗的比重为15.7%。处于第三位的印度仅为5.2%,较美国与我国的差距较大。

3、成品油产销与需求结构受疫情影响严重

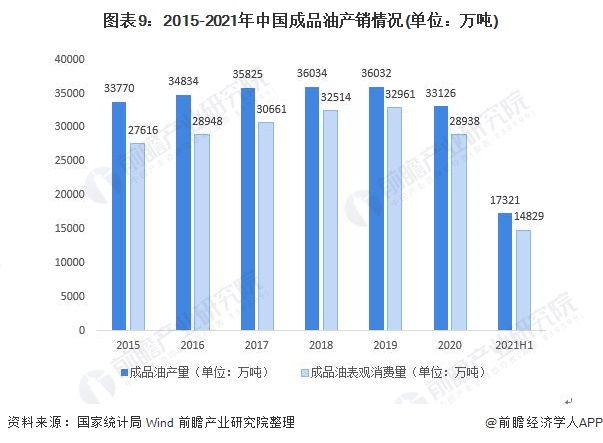

由于我国经济快速发展,带动了成品油的产销提升。2015-2018年中国成品油产量维持稳定上升趋势,2018年成品油产量36034万吨,同比增长0.6%;由于国内宏观经济增长放缓和下游行业不景气等因素,2019年中国成品油产量为36031.6万吨,同比下降0.01%。2020年全球疫情导致成品油需求下降,国内成品油产量也随之萎缩,仅为33126万吨,同比下降8.06%。

随着国内疫情好转,成品油的产量也开始回升,2021年上半年,中国成品油产量为17321万吨,较2020年同期增长10.4%。

2015-2019年,我国成品油表观消费量总体逐年上升,从2015年的27616万吨增长至2019年的32961万吨。2020年,由于疫情影响,国内成品油表观消费量为28937.84万吨,同比下降6.7%。

随着疫情逐渐得到控制,对于成品油的需求也开始恢复。2021年上半年,中国成品油表观消费量为14829万吨,同比增长11.8%。

注:上述产销量统计口径仅包含汽油、柴油和煤油。

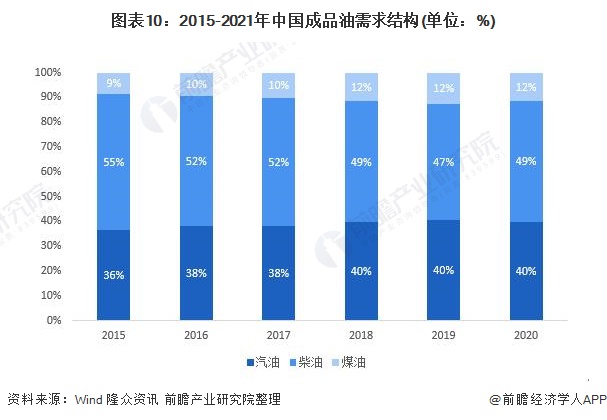

从成品油的需求结构可以看出,2015-2020年,我国柴油的消费需求呈现下降趋势,而汽油与煤油的比例升高。主要由于我国的汽车保有量逐年增加,加大了对于汽油的需求,同时民航运输业为航煤需求市场增长提供强支撑。

注:上述煤油需求统计包括照明煤油和航空煤油,但由于照明煤油需求较少,主要以航空煤油为主。

4、出口量增长解决产能过剩局面

由于我国石油炼化早期的无序竞争,地方上出现了大量产量落后的地炼企业,同时也造成了我国原油炼化产能长期过剩的局面。为了解决这部分过剩产能,国家出台了相应的政策来促进成品油的对外出口,其中包括了国家统筹安排成品油出口配额。

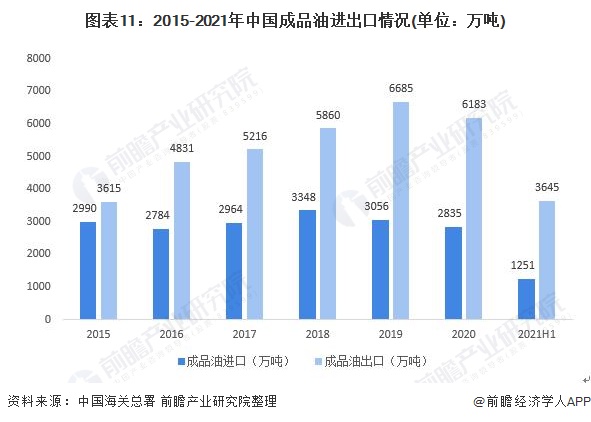

2015-2019年,中国成品油出口量整体呈波动上升趋势。2019年,全年成品油出口量达到了6685万吨,同比增长了14%。2020年,由于疫情在全球范围内爆发,国外成品油消费市场也受到了冲击,2020年中国全年出口成品油6183万吨,较2019年下降了7.5%。

进入2021年,全球大宗商品价格上涨,原油价格也随之冲上了高点。截止2021年6月,中国成品油累计出口达3645万吨。

同时由于我国的成品油消费需求差异,为了改善我国的成品油需求结构,我国每年也会进口部分成品油。2016年中国成品油进口量为2784万吨,同比下降6.9%。2017-2020年中国成品油进口量呈现出先上升后下降的趋势,分别为2964万吨、3348万吨、3056万吨和2835万吨。据海关总署的数据,2020年我国进口成品油进口量同比下降7.2%。

进入2021年,由于原油价格的上升,中国成品油进口数量也出现了下滑。截止2021年6月,我国成品油进口量为1251万吨。

5、全国输油管网铺设解决地区不均难题

长期以来,成品油的炼化能力主要集中在北部、东部等地区,其他地区相对较少,造成成品油供应的地区性不平衡。为了解决成品油的运输问题,我国大力修建成品油管道。截止2020年12月,我国共有成品油管道项目总数489条,其中包括省际干线19,省内管线总数470条。

注:上述统计方式均按照设计规模统计。

行业竞争格局

1、区域竞争:产能区域集中明显

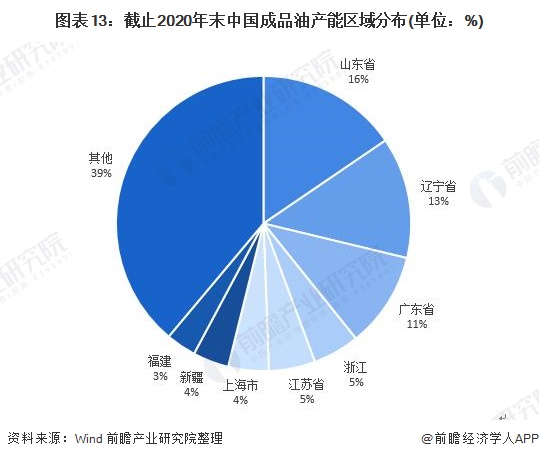

山东是国内炼油产能最大的省份。从成品油产量来看,山东占比高达15.48%;辽宁省、广东省、浙江省、江苏省分别以占比13.28%、10.47%、5.1%和5.09%,位居成品油生产能力前五位。排名前五位省份成品油生产能力已占中国成品油总生产能力的49.4%,前五位省市均分布于我国经济最发达东部及南部沿海一带。

2、企业竞争:国企垄断,民营发力

中国成品油市场近年来发展十分迅速,在成品油批发市场开放后,国内成品油市场正在改变原有中石油、中石化两大集团集中批发成品油的市场格局。随着中国加入WTO后关税减让、市场准入等扩大开放承诺的兑现,以美欧大石油石化公司为主的外资企业抢滩中国大陆市场,国内市场进一步具有国际化的特征,并且逐步形成以国有石油公司为主导,国外大石油公司和国内民营企业积极参与的多元化市场格局,市场竞争更趋激烈。

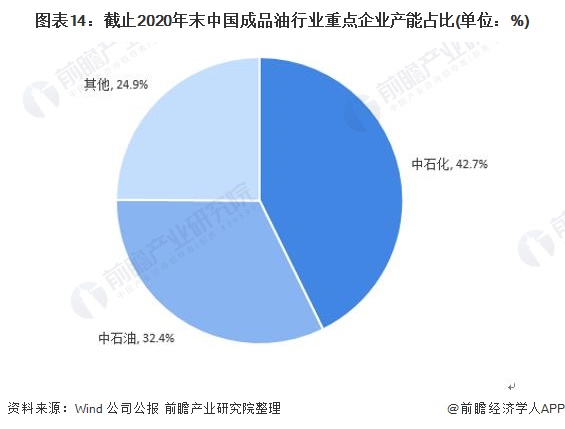

作为国内最大的两家成品油生产和销售企业,中国石化和中国石油在成品油的产量上占据绝对优势,2020年中国成品油产量为3.31亿吨,中国石化和中国石油分别占据了42.7%和32.4%的市场份额,两者加起来约为国内总产量的75%。

行业发展前景及趋势预测

1、预期“十四五”期间成品油需求到顶

出行意愿方面,在常态化疫情防控大背景下,对公共交通运输体系人员密集的担忧会使得有车一族增加私家车使用频率。而疫情的不确定性,对商务及旅游活动造成较大冲击,不利于此部分汽油刚性需求的恢复。综合来看,随着疫情防控不断取得积极进展,汽油消费将继续稳步回升。煤油消费的恢复很大程度上取决于海外疫情控制情况。从目前各大洲的疫情蔓延发展趋势看,煤油消费较难达到正常水平。

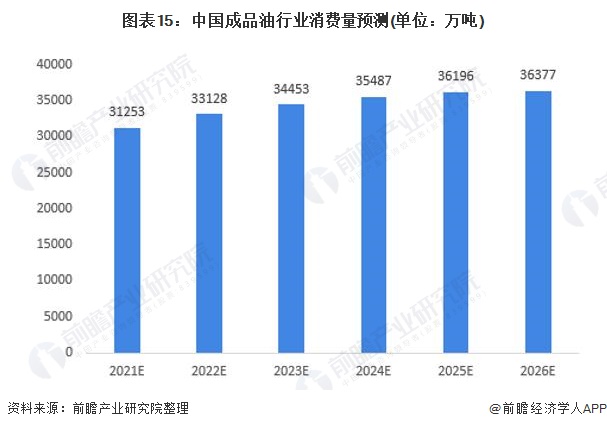

根据我国的“十四五”规划,将会减少对石化燃料的依赖,大力发展新能源。前瞻预计,2021年成品油行业因为国内需求回暖从而增长速度较快,随后2022-2026将在0.5%-3%区间的增速发展,预计2026中国成品油表观消费量将会达到峰值,为3.64亿吨。

2、低碳时刻来临,炼化转型迫在眉睫

短期来看,替代能源对成品油的影响虽然不是很大,但从长期发展角度看,未来汽车动力的大方向仍将朝着更清洁环保的新能源发展,届时我国炼厂的转型势在必行。随着市场环境的变化,中国炼油工业正在进入转型升级阶段。由于我国的能源战略已发生转移,石油炼化的重点将不再向石油燃料靠近。

未来,我国成品油炼化企业基地化、园区化、一体化趋势将更加明显,落后装置加快淘汰,产业集中度不断提升;炼厂生产工艺需要面对清洁化、低碳化的挑战,从而炼油企业将加快结构调整,提高竞争力。中国成品油产业将面临出口空间有限、需求结构变化、产品质量升级、环保压力加大等多重挑战,生产商不应该再一味追求扩大能力,加快成品油结构调整势在必行,贸易商也要根据全球贸易变化的新趋势,积极参与其中。

以上数据来源于前瞻产业研究院《中国成品油行业市场调研与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

随着成品油行业竞争的不断加剧,大型成品油企业间并购整合与资本运作日趋频繁,国内优秀的成品油企业愈来愈重视对行业市场的研究,特别是对企业发展环境和客户需求趋势变...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。