预见2022:《2022年中国商业遥感卫星行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:中国卫星(600118)、北斗星通(002151)、雷科防务(002413)、航天电子(600879)、北方导航(600435)、欧比特(300053)、航天宏图(688066)、超图软件(300036)、四维图新(002405)、中科星图(688568)、中科国信(430062)

本文核心数据:遥感卫星存量、商业遥感卫星存量、商业遥感卫星发射量、商业遥感卫星占比、遥感卫星市场规模

行业概况

1、定义

遥感卫星是一种利用卫星上所装载的遥感器对地球表面和低层大气进行光学或电子探测以获取有关信息的应用卫星。用卫星作为平台的遥感技术称为卫星遥感。通常,遥感卫星可在轨道上运行数年。卫星轨道可根据需要来确定。遥感卫星能在规定的时间内覆盖整个地球或指定的任何区域,当沿地球同步轨道运行时,它能连续地对地球表面某指定地域进行遥感。遥感卫星由卫星平台、遥感器、信息处理设备和信息传输设备组成。

目前,我国的非军用遥感卫星主要有民用和商用两类用途,其中民用遥感卫星主要指不以营利为目的,主要服务于国家政府部门、公众业务等的遥感卫星,以国家投资为主;商业遥感卫星主要指以营利为目的,广泛应用于商业市场的遥感卫星,以市场公司投资为主。

2、产业链剖析:产业链联系紧密

商业遥感卫星行业产业链主要分为上游商业遥感卫星制造、发射及地面设备制造商;中游为商业遥感卫星运营商,主要提供卫星遥感数据服务、相关技术服务以及开发出售基于卫星遥感数据的软件;下游为应用领域,主要应用于气象观测领域、国土测绘领域、海洋观测领域、灾害监测领域、环境监测领域等,应用范围较广。

中国商业遥感卫星产业集中度较高,尤其上游卫星制造及发射主要由中国航天、中国卫星等企业完成;商业遥感卫星地面设备制造商较多,代表企业有中国卫星、长光卫星、欧比特世纪空间、北斗星通等。中游商业遥感卫星运营商主要分为有自有卫星和没有自有卫星两类。有自有卫星的企业,其产业链覆盖上中游,代表企业有中国卫星、欧比特、世纪空间和长光卫星;另一类没有自有卫星,主要通过购买数据后处理再应用,开发出售相关软件,代表企业有航天宏图、中科星图等;下游为应用领域,诸如气象观测、海洋观测等。

行业发展历程:进入现代化发展阶段

中国遥感卫星发展历程按照政策推进情况可以分为萌芽阶段、快速发展阶段、规范化发展阶段和现代化发展阶段。

萌芽阶段以《国务院关于创新重点领域投融资机制鼓励社会投资的指导意见》为标志,明确提出完善民用遥感卫星数据政策,加强政府采购服务,鼓励民间资本研制、发射和运营商业遥感卫星,提供市场化、专业化服务。

快速发展阶段以《“十三五”国家战略性新兴产业发展规划》发布为标志,提出打造国产高分辨率商业遥感卫星运营服务平台。采用政府和社会资本合作(PPP)模式推进遥感卫星等建设,推进商业卫星发展和卫星商业化应用。

规范化发展阶段以《民用卫星遥感数据管理暂行办法》颁发为标志,这部法规在遥感卫星数据和航天行业管理领域具有里程碑意义,其实施将为国家卫星遥感数据的管理,推动数据共享、应用推广和相关文化产业提供有力的政策保障。

现代化发展阶段以《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标要》发布为标志,“十四五”规划中指出,围绕强化数字转型、智能升级、融合创新支撑,布局建设信息基础设施、融合基础设施、创新基础设施等新型基础设施。打造全球覆盖、高效运行的通信、导航、遥感空间基础设施体系,建设商业航天发射场。

行业政策背景:政策加持,商业遥感卫星行业稳步发展

随着遥感技术水平的不断提高,卫星的空间和时间分辨率、重访率及精度稳步提升,遥感卫星功能日趋强大。在满足原有遥感卫星应用需求的基础上,卫星遥感及空间信息服务能力的提升促使地理信息资源开发利用的社会认知度不断提高,社会需求更加旺盛。用户群体从以政府为主转向政府、企业和大众并重,规模不断扩大,为商业遥感卫星行业奠定了广阔的市场空间。近年来,为紧跟商业遥感卫星行业世界先进水平,拓宽市场化应用渠道,国家相继出台了一系列法律法规、规划纲要及产业鼓励政策,具体如下:

行业发展现状

1、中国遥感卫星数量世界第二

从各国(地区)拥有卫星数量角度来看,截止到2021年4月,美国拥有的遥感卫星存量排名第一,数量为442颗;其次为中国,遥感卫星存量215颗;第三为日本,数量为35颗;俄罗斯、印度、欧洲航空局遥感卫星存量在15颗以上。美国和中国遥感卫星存量相比其他国家处于绝对优势地位,但美国遥感卫星存量在中国的两倍以上,中美遥感卫星存量差距依旧明显。

从中国遥感卫星年发射情况来看,2009年我国遥感卫星发射数量仅为3颗,之后我国遥感卫星发射量呈现波动上升趋势。2018-2020年,我国遥感卫星发射量均保持在30颗以上,2020年我国遥感卫星发射数量为33颗,相比2009年增加了30颗,我国遥感卫星发射规模大幅提升,航空航天水平持续提高。

中国遥感卫星研发和制造能力近年来快速提升,卫星遥感及空间信息服务行业将步入快速发展期。2021年截至4月30日,中国发射遥感卫星数量为15颗,全年发射数量有望达到新高。

2016-2020年,中国遥感卫星市场规模整体呈现上升趋势。遥感卫星市场规模的快速增长得益于航空航天技术的进步和国家鼓励政策的推进。《“十三五”国家战略性新兴产业发展规划》中提出打造国产高分辨率商业遥感卫星运营服务平台,采用政府和社会资本合作(PPP)模式推进遥感卫星等建设,推进商业卫星发展和卫星商业化应用。遥感卫星的商业化运作推动了行业进和市场规模的增加。2020年据初步测算,中国遥感卫星市场规模达到了102亿元,相比2016年增长了61.90%。

注:统计范围为数据费用、加工服务和应用规模。

2、中国商业遥感卫星比重达到27.44%

全球遥感卫星数量快速增长,主要得益于越来越多商业巨头参与到卫星行业,而遥感卫星作为小卫星和微小卫星数量最多的种类,具有研发快、成本低的独到优势,因此更加受到商业资本的偏爱。近年来,我国商业遥感卫星规模不断提升,而在2013年之前,遥感卫星市场几乎完全被军方和政府需求牵引。

目前,众多的行业内及行业外企业纷纷提出建立各种类型的遥感卫星星座,商业用户逐步成为推动卫星制造发展的一支重要力量,截至2021年4月,商用遥感卫星数量达59颗,占27.44%;政府用途数量为84颗,占比39.07%;军事用途数量为70颗,占比32.56%。

从美国忧思科学家联盟(UCS)公布的数据来看,2015-2020年中国商业遥感卫星发射情况整体向好,2019年商业遥感卫星发射数量已达到21颗。2020年受疫情影响,中国商业遥感卫星发射数量下降至13颗,相比2019年减少了8颗。2021年1-4月,中国商业遥感卫星发射数量为2颗。随着疫情对于社会经济生活的影响逐渐退去,商业遥感卫星行业持续发展,遥感卫星星座化建设节奏加快,商业遥感卫星发射数量将恢复并超过峰值水平。

3、中国遥感卫星商业化运作模式

中国遥感卫星商业化运作模式主要分为自有卫星运营商和无自有卫星运营商两种。自有卫星运营商通过自主研制发射遥感卫星,并进行组网获得一手遥感数据,根据企业业务规划,可以直接出售遥感数据或者对遥感数据进行加工处理,提供更高利润的数据服务、技术服务和软件服务,代表企业有中国卫星、长光卫星、欧比特和世纪空间。无自有卫星运营商主要通过购买数据后的深度加工处理,形成特有产品出售,如航天宏图的PIE-Engine遥感云平台;中科星图的数字地球产品;四维图新的电子地图产品;超图软件的GIS软件等。

行业竞争格局

1、区域竞争

从我国商业遥感卫星产业企业区域分布情况来看,区域集中度极高,大部分企业集中在北京地区。其他企业分布较为分散,主要在广东、吉林、湖北、江苏等地区。

2、企业竞争

商业遥感卫星是我国航空航天体系的重要分支,也是空天信息网络的组成部分。商业遥感卫星行业依据企业产业链覆盖能力可以分为全产业链服务能力企业,覆盖商业遥感卫星产业链上游制造、地面设施制造和中游商业遥感卫星运营、卫星应用等业务,代表企业有中国卫星、欧比特、长光卫星和世纪空间;部分产业链服务能力企业主要从事商业遥感卫星中某一或几个产业链环节,上游代表企业主要为北斗星通、雷科防务、航天电子、北方导航等,中游代表企业主要有航天宏图、超图软件、四维图新、中科星图、中科国信等。

根据我国遥感卫星数据来看,截止2021年4月,中国人民解放军以发射71颗遥感卫星位列第一,占总发射数量的33.02%;长光卫星表现亮眼,作为我国第一家商业遥感卫星公司,以23颗遥感卫星位列第二,占总发射数量的10.70%;珠海欧比特作为首家登陆中国创业板的IC设计公司,发射遥感卫星数量8颗,占总发射量的3.72%;中国卫星控股母公司中国航天科技集团发射遥感卫星5颗,占总发射量的2.33%。

行业发展前景及趋势预测

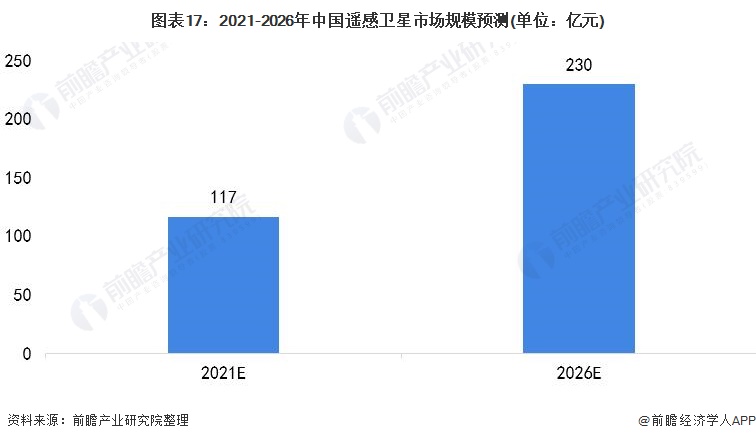

1、遥感卫星市场规模将达到230亿元

2020年我国遥感卫星市场初步测算值为102亿元,由于我国政府对遥感数据需求的提升,商业遥感卫星市场的发展与完善,“十四五”规划中对于商业遥感卫星行业的支持。预计2021-2026年我国遥感卫星市场将进入稳定成长期,行业保持15%左右的增速,2026市场规模达到约230亿元。

2、商业遥感卫星行业“四化”发展

我国商业遥感卫星行业起步较晚,发展还不够成熟。随着时代进步,科学技术水平、航空航天技术、市场经济发展程度的不断提高,未来我国商业遥感卫星行业发展将往“四化”方向努力,即星座化、高分化、市场化和数据共享化。

以上数据参考前瞻产业研究院《商业遥感卫星行业市场前瞻与投资前景分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对商业遥感卫星行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来商业遥感卫星行业发展轨迹及实践经验,对商业遥感...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。