2022年中国生物农药行业市场现状及发展前景分析 化肥农药零增长目标下市场潜力较大

生物农药行业主要上市公司:钱江生化(600796)、扬农化工(600486)、新安股份(600596)、苏利股份(603585)、海利尔(603639)、蓝丰生化(002513)等

本文核心数据:生物农药分类、结构占比、登记情况、农药利用率

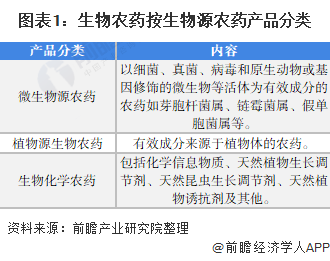

生物农药分为微生物源农药、植物源农药与生物化学农药

目前,生物农药按生物源的不同分为微生物源农药、植物源农药与生物化学农药。2020年3月19日,农村农业部制定《我国生物农药登记有效成分清单(2020版)》(征求意见稿),其中对于生物化学农药、微生物农药依然沿用老版《规定》,但对于转基因生物由于其可能存在的伦理以及生态风险,不再作为单独的一类生物农药,而是通过基因修饰的微生物类别管理。同理,由于农用抗生素可能导致环境微生物耐药性上升问题,也从新版的生物农药登记目录中暂时移除,以待更进一步的研究商榷。

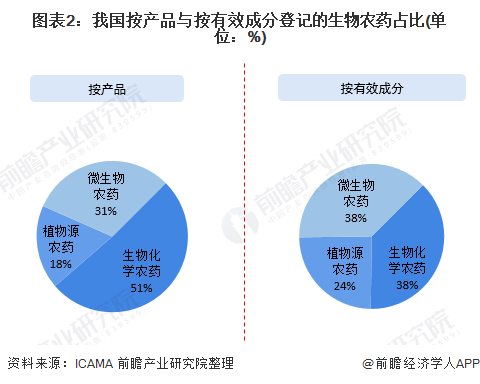

我国按产品与按有效成分登记产品占比略有不同

中国生物农药登记产品中,生物化学农药为按产品与按有效成分登记占比最大的产品品类。2020年,生物农药主要登记产品类型为生物化学农药,同时,植物源农药的有效成分较高。我国按产品登记的生物农药中,生物化学农药占51%;按有效成分登记的生物农药中,生物化学农药占38%。

生物农药细分品类主要登记类型各具特征

——微生物杀虫剂主要登记类型为细菌类杀虫剂

微生物农药可分为昆虫病原微生物及其制成的杀虫剂与以拮抗菌筛选为基础开发的微生物杀菌剂。

根据农药信息网登记数据,截至2021年9月30日,我国登记的昆虫病原微生物及其制成的杀虫剂产品中,登记量较多的产品为苏云金杆菌、球孢白僵菌、棉铃虫核型多角体病毒、金龟子绿僵菌等,分别达181个、25个、21个、13个,其中,苏云金杆菌为细菌类杀虫剂,球孢白僵菌、金龟子绿僵菌为真菌类杀虫剂。

——微生物杀菌剂主要登记产品对细菌性或真菌性病害具有较好防治效果

同期,我国登记的以拮抗菌筛选为基础开发的微生物杀菌剂产品中,登记量较多的产品为枯草芽孢杆菌、木霉菌、解淀粉芽孢杆菌等,分别达83个、17个、12个,其中,枯草芽孢杆菌主要作用为防治细菌性病害,木霉菌主要作用为防治真菌性病害。

——植物源生物农药主要登记类型为植物源杀虫剂或杀菌剂

我国登记的植物源生物农药产品中,植物源生物农药产品中,登记量较多的产品为苦参碱、印楝素、鱼藤酮、蛇床子素等,分别达115个、27个、23个与17个,主要登记类型为植物源杀虫剂或杀菌剂。

——生物化学农药主要登记类型为植物生长调节剂类产品

我国登记的生物化学农药产品中,登记量较多的产品为赤霉酸、氨基寡糖素、萘乙酸、香菇多糖等,分别达168个、66个、62个与42个,主要登记类型为植物生长调节剂类产品。

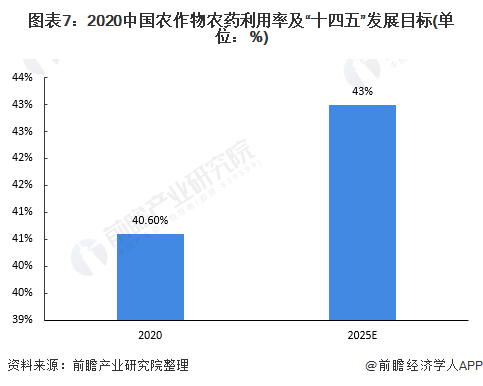

化肥农药零增长目标下生物农药市场潜力较大

2015年以来,农业农村部颁布开展化肥农药使用量零增长相关政策。农业农村部开展高效低风险农药替代化学农药行动,2020年,高效低风险农药占比超过90%。

根据“十四五”规划提出的农业绿色发展指标,水稻、小麦、玉米三大粮食作物农药利用率从2020年的40.6%,提高到2025年的43%。预计政策支持下,我国生物农药市场潜力较大。

以上数据参考前瞻产业研究院《中国生物农药行业供需状况与发展前景分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对生物农药行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来生物农药行业发展轨迹及实践经验,对生物农药行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。