2022年中药行业市场现状及区域格局分析 中成药盈利高于中药饮片【组图】

主要上市公司:白云山(600332)、云南白药(000538)、太极集团(600129)、葵花药业(002737)等

本文核心数据:中药制造行业生产成本构成、中药行业在业的企业按地区分布情况、医药行业细分行业毛利率对比

中药行业细分行业为中成药和中药饮片

中药是指在中医药理论指导下用以防治疾病的药物,其来源包括植物药、动物药和矿物药,其中植物药占绝大多数。除此之外,还有大量民间应用的草药。另外,广义上讲,还应包括具有传统应用历史的少数民族药。传统概念上,中药行业包括中药饮片和中成药,随着科学进步和对中药资源综合利用的深入开发,其用途和产品的形式在不断扩大。

从产业结构来看,行业产业链较明晰

中药行业是医药行业的重要组成部分,也是我国的战略性产业,关系着国民身体的健康以及中华民族的发展。中药行业产业链中,上游产业主要包括中药种植业以及为中药行业提供相关生产设备的行业等,例如中药材培育基地、中药材加工研发基地等。下游产业包括医药流通、居民健康和保险等行业,主要是中药消费市场,有医院、药店、部分超市和商店。它们共同组成中药行业产业链。

从成本分布来看,销售费用与中药原材料占比最高

从步长制药和华润三九的中药成本构成中,占据首位的是销售费用,其次为中药原材料,主要是指各种中药材。近年来中药材价格的普遍上涨,增加了中药制造行业的生产成本,从而增加了中药制造行业的运营压力,同时也压缩了中药制造行业的利润空间。

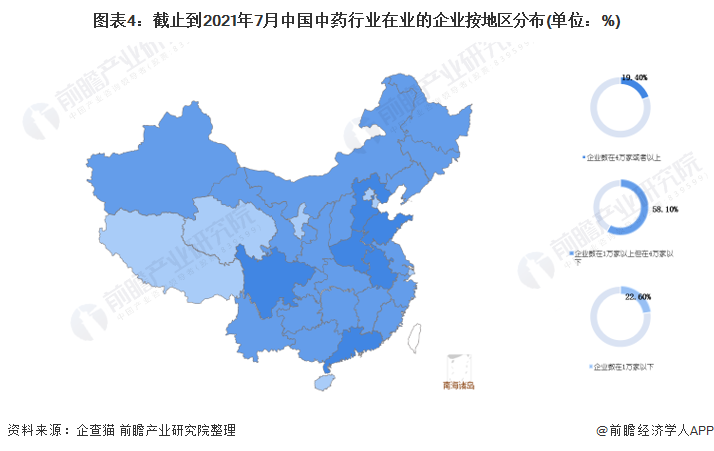

从区域发展来看,区域分布呈现“东多西少”

根据企查猫的的数据显示,截止到2021年7月15日,第一阶梯为四川、安徽、广东、河南、云南和甘肃6个省区市,四川省更是超过了9万家;而第二阶梯则是在业数在1万家到6万家之间的省份有湖南、河北、贵州等18个省市区;而第三阶梯则是在业数在1万家以下的省份有北京、海南、宁夏等7个省市区。

注:截止具体时间为2021年7月15日。

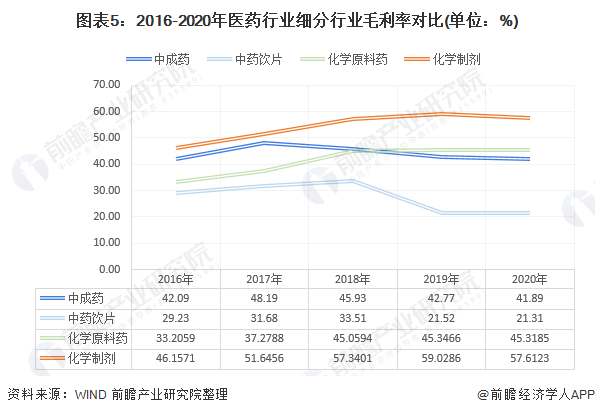

从细分行业来看,中成药盈利能力高于中药饮片

通过中药细分行业毛利率对比发现,2016-2020年中成药的毛利率普遍高于中药饮片,当时普遍低于化学制药,我国中成药企业由于产品创新程度不高、工艺水平较低,造成产品结构失衡,导致价格竞争成为排挤竞争对手的主要手段,而价格竞争的主要手段又是折扣与回扣。从理论上分析,价格竞争应体现在生产成本的严格控制上。虽具有丰富的中药原料资源,还有劳动力成本低的优势,但工作效率低下,在一定程度上抵消了劳动力的低成本优势。市场竞争行为的不规范,使我国中成药产品品牌大部分仅靠广告支持,产品生命周期过短,我国中成药知名品牌在国际上有影响力的较少。

综合来看,中药行业产业链较为明晰,销售费用和原材料成本占比较高,区域发展呈现东多西少的分布,细分领域中成药盈利能力高于中药饮片。

以上数据参考前瞻产业研究院《中国中药行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对中药行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来中药行业发展轨迹及实践经验,对中药行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。