【行业深度】洞察2022:中国办公椅行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

办公椅行业相关公司:永艺股份(603600)、恒林股份(603661)、博一家具、博泰家具、联友家具、西昊家具、精一家具等

本文核心数据:办公椅行业企业分布、办公椅行业企业竞争层次等

1、中国办公椅行业竞争梯队

我国座椅行业准入门槛较低,企业数量规模大,中小型企业多。目前我国办公椅行业上市公司仅有永艺股份(603600)和恒林股份(603661),其他非上市企业中具有一定竞争力的有博一家具、博泰家具、联友家具等。

在我国内部企业竞争层次方面,我国办公椅供应链类似于“世界工厂”中其他优势产业链,多年建立完善产业链,以成本及效率获得国际供应份额持续提升,并占据了生产主导地位,但大多企业仍处于OEM模式为主的中低价值量环节。从办公椅行业竞争层次来看,我国办公椅行业高端部分以国外办公椅龙头企业为主,代表企业有Steelcasr、HNI、Herman Miller等;其次是我国部分以外销为主的OEM/ODM企业,代表企业为上市公司永艺股份和恒林股份;其余的是中低端的区域型企业,我国的绝大部分企业处于这一层级。

2、中国办公椅行业市场份额

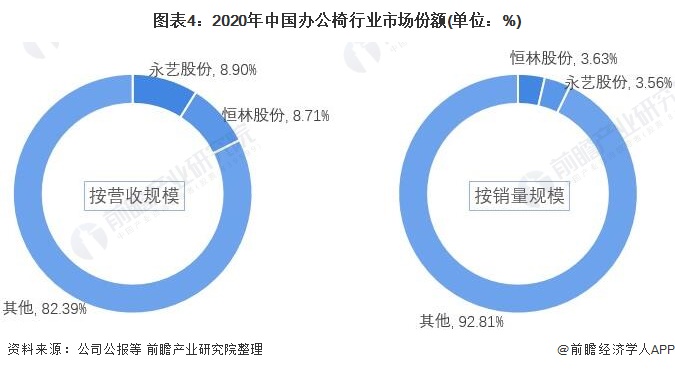

由于办公椅行业属于低门槛行业,因此我国办公椅行业具有明显的企业多实力杂的现象。目前行业的龙头企业为永艺股份和恒林股份,根据企业的披露信息和行业市场规模情况,测算得出在2020年,按营收规模看,永艺股份和恒林股份的市场份额分别为8.90%和8.71%;按销量规模看,永艺股份和恒林股份占比分别为3.56%和3.63%。两类市场份额存在差距的原因在于龙头企业的办公椅单价会更高。

3、中国办公椅行业市场集中度

中国办公椅份额占比最高的为永艺与恒林,2020年总销售额占比合计为17.61%,外销额占比合计13.85%。虽然相较2019年集中度有所上升,但对标美国办公家具市场还是较低,以Steelcase和HermanMiller为首的头部五大办公家具巨头市场占有率接近50%,其中Steelcase占据高达18.6%的市场份额。我国办公椅外销集中度较低的原因系对外出口产品面向欧美中低端市场,产品差异度低,企业品牌效应尚未形成。

4、中国办公椅行业企业布局及竞争力评价

从我国办公椅行业企业布局及竞争力评价情况来看,永艺股份和恒林股份在市场规模和办公椅生产规模方面均要明显领先。

5、中国办公椅行业竞争状态总结

中国办公椅行业企业数量众多。并且中小微企业数量众多,头部企业数量稀少,上市公司数量更为稀少,且行业产品同质化严重,行业内现有竞争者的竞争很激烈。办公椅上游为钢铁、有色金属、塑料、皮革、木材等常见原材料,行业对于上游的议价能力较弱。办公椅是企业政府等必需用品之一,对下游购买者议价能力适中。办公椅由于其行业特点和产品用途特性,潜在进入者威胁和替代品风险均较小。

以上数据参考前瞻产业研究院《中国办公椅行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对办公椅行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来办公椅行业发展轨迹及实践经验,对办公椅行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。