预见2022:《2021年中国二氧化硅产业全景图谱》(附市场供需、竞争格局、发展前景等)

二氧化硅产业主要上市公司:目前国内二氧化硅产业的上市公司主要有确成股份(605183),吉药控股(300108),黑猫炭黑(002068),龙星化工(002442),金能科技(603113),联科科技(001207)等。

本文核心数据:中国二氧化硅产量、中国二氧化硅产能、中国二氧化硅消费量、二氧化硅价格

产业概况

1、定义:不同应用领域产品差异大

二氧化硅是一种无机物,化学式为SO2,硅原子和氧原子长程有序排列形成晶态二氧化硅,短程有序或长程无序排列形成非晶态二氧化硅。二氧化硅晶体中,硅原子位于正四面体的中心,四个氧原子位于正四面体的四个顶角上,许多个这样的四面体又通过顶角的氧原子相连,每个氧原子为两个四面体共有,即每个氧原子与两个硅原子相结合。

二氧化硅按制造方法分类,可分为沉淀法二氧化硅、气相法二氧化硅。中国90%以上的二氧化硅产品是沉淀法二氧化硅;按用途分,可分为补强剂、填充剂;载体、填充剂;消光剂、增稠剂、抗沉降剂;填充剂;摩擦剂、增稠剂;按市场分,气相法二氧化硅、高分散沉淀法二氧化硅和普通沉淀法二氧化硅。

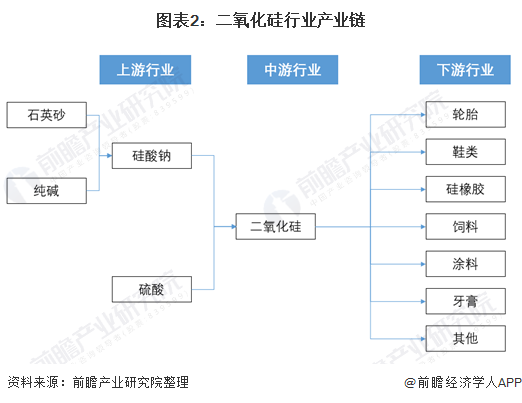

2、产业链剖析:下游应用场景多样

二氧化硅的研发、生产和销售处于产业链的中游,其上游原材料为硅酸钠和硫酸,硅酸钠的主要原材料包括纯碱、石英砂等,硫酸的主要原料为硫磺。

二氧化硅广泛应用于轮胎、鞋类、硅橡胶、饲料、涂料、牙膏等行业,其中,轮胎、鞋类、硅橡胶等橡胶工业领域是二氧化硅的主要消费市场。

二氧化硅上游原材料主要有硅酸钠和硫酸,厂家主要为化工及新材料厂商,硅酸钠厂家如海湾索尔雅、全伟新材料等硫酸企业有如裕纳化工、金蚂蚁等;产业链中游产品主要有气相法二氧化硅和沉淀法二氧化硅,代表性企业主要有赢创化工万克化学等,沉淀法二氧化硅厂家代表性的有确成股份。株洲兴隆。联科科技等。下游主要集中在轮胎、鞋材、硅橡胶、饲料等领域。

产业发展历程:绿色轮胎带动产业迅速发展

20世纪30年代,德国、美国等欧美发达国家开始研制二氧化硅产品,进入40年代,二氧化硅实现了工业化生产。70年代以来,随着西方国家对二氧化硅研究的不断深入,其生产和应用领域方面得到了很大发展,全球产能达到了较高水平。

20世纪90年代,米其林公司使用罗地亚公司(现已被索尔维收购)提供的高分散二氧化硅,推出了高性能的绿色轮胎后,绿色轮胎以其舒适安全、环保节能的特点被大众接受,这也使得全球每年对二氧化硅的需求不断增加。

进入21世纪之后,绿色轮胎的概念更加深入人心,在欧盟的推动下,多项关于绿色轮胎的法规和行业标准得以施行。2008年,欧盟实行了REACH法规;2009年,欧盟颁布EC661/2009《欧盟汽车一般安全的型式认证要求》和EC1222/2009《有关燃油效率及其他基本参数的轮胎标签》,对轮胎滚动阻力、湿路面抓着性及噪声性能提出了要求,并将轮胎的性能划分为7个等级,达不到最低限定等级的轮胎不得在欧盟内销售。在此背景下,各轮胎制造企业相继加大了绿色轮胎的研发和生产规模,绿色轮胎实现产业化发展,二氧化硅的用量迅速上升,对二氧化硅的全球需求构成了强劲支撑。

上游供给情况:

1、碳酸钠

我国纯碱工业经过几十年的发展,目前已跻身世界前列,2019年中国纯碱(碳酸钠)产量达2887.7万吨,较2018年增加了267.2万吨,同比增长10.2%,2020年较2019年有所下滑,2020年中国纯碱(碳酸钠)产量为2812.4万吨,较2019年减少了75.3万吨,同比减少2.6%。2021年1-10月中国纯碱(碳酸钠)累计产量为2424.74万吨,累计增长2.2%。

中国纯碱上市企业主要有远兴能源、*ST双环、山东海化、华昌化工、云图控股等。目前我国纯碱主要上市企业市场占有率较低,市场竞争较为激烈。

2、硫酸市场

随着电力、交通、通信、建筑、汽车、船舶等行业的快速发展,中国铜、铅、锌等金属需求将持续上升,作为冶炼过程中副产的硫也将持续上升并达到峰值。目前由于环保等问题,我国成为世界上极少数用硫铁矿制酸的国家。自2016年起中国硫酸(折100%)产量逐年下滑,2019年较2018年小幅增长,2020年又开始下滑,2020年中国硫酸(折100%)产量为8332万吨,较2019年减少了603.7万吨,同比减少6.76%。2021年1-10月中国硫酸(折100%)累计产量为7796.8万吨,累计增长6.3%。

随着硫酸生产产业的不断发展,硫磺制酸工艺在当前硫酸生产中占据越来越重要的地位,并且有着越来越广泛的应用。从2020年中国硫酸产能结构来看,硫黄制酸产能为5491万吨,占硫酸总产能的44.0%;冶炼烟气制酸产能为4512万吨,占硫酸总产能的36.1%;硫铁矿制酸产能为2221万吨,占硫酸总产能的17.8%。

从企业分布来看,截止2020年,新洋丰农业科技股份有限公司硫酸产能为280万吨,占全国总产能的2.24%;山东恒邦冶炼股份有限公司硫酸产能为130万吨,占全国总产能的1.04%;安徽省司尔特肥业股份有限公司硫酸产能为115万吨,占全国总产能的0.9%。

下游发展情况:沉淀法二氧化硅集中在日常消费类,气相法二氧化硅主要用于工业

1、沉淀二氧化硅:鞋类、轮胎市场消费年最高

沉淀法二氧化硅作为橡胶补强材料,主要用于鞋类、轮胎和其他橡胶制品。目前,我国沉淀法二氧化硅消费构成仍以价格和附加值相对较低的橡胶制品和兽药饲料为主。橡胶工业(包括鞋类、轮胎和其他橡胶制品)和兽药饲料的二氧化硅消费量占总量比例为86.4%,沉淀法二氧化硅主要产能亦集中于该应用领域范围内。涂料、牙膏等特种用途二氧化硅消费量占总量比例不足14%。

注:注:《中国橡胶工业年鉴2021》暂未发布,图表中数据为2019年数据,望客户知悉

2、气相二氧化硅:有机硅为最大消费市场

我国气相二氧化硅主要用途是作为有机硅弹性体补强剂,目前在橡胶领域的使用量占其总消费量的60%以上。另外,在其他有机硅产品如硅树脂中也有少量应用;涂料、油墨工业是国内气相二氧化硅的第二大消费领域,占总消费量的13.5%左右;在非硅黏合剂/密封胶、复合材料、化学机械抛光(CMP)行业,气相法二氧化硅应用也保持较快增长。此外,蓄电池、医药、橡胶工业、食品、农业、化妆品、日化、造纸、润滑油等领域对气相二氧化硅的需求也呈现增长态势。

注:注:《中国橡胶工业年鉴2021》暂未发布,图表中数据为2019年数据。

产业发展现状

1、供给: 90%以上的二氧化硅产品是沉淀法二氧化硅

根据《中国橡胶工业年鉴》数据显示,2014-2019年,我国二氧化硅产量从131.3万吨增长至185.4万吨。初步统计,2020年我国二氧化硅总产量为199.2万吨左右。二氧化硅按制造方法分类,可分为沉淀法二氧化硅、气相法二氧化硅,中国90%以上的二氧化硅产品是沉淀法二氧化硅。沉淀法二氧化硅方面,经过长期发展,我国沉淀法二氧化硅工艺技术已有了很大进展,目前行业产能和产量位居世界首位,但就其产品的质量而言,还有待于进一步提高。

2、需求:沉淀法二氧化硅消费量占比超过94%

根据《中国橡胶工业年鉴》数据显示,2014-2019年,我国二氧化硅需求量从102.16万吨增长至150.56万吨。初步统计,2020年我国二氧化硅总需求量为162.7万吨左右。其中,沉淀二氧化硅是我国二氧化硅市场的主要消费产品种类,消费量占据整个市场比重的94%以上。而气相二氧化硅在橡胶制品、电子电力和食品医药等领域有着广泛应用。

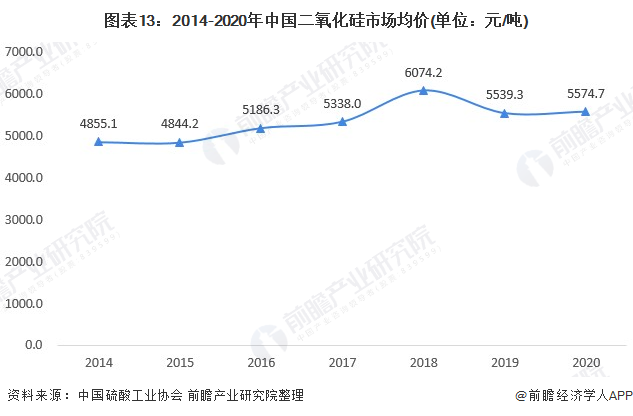

3、价格:市场均价温和上升

目前我国二氧化硅生产企业正处于转变发展方式、优化经济结构的攻关时期,随着供给侧结构性改革不断深化,行业产业结构不断完善,我国二氧化硅行业市场规模不断提升。根据二氧化硅的均价在2018年达到最高值后回落至2019年的5539.3元/吨,,2020年市场均价有所回升。

产业竞争格局

1、区域竞争:华东地区产能占比最高

——沉淀二氧化硅

由于纯碱、石英砂等沉淀二氧化硅原材料集中在华东地区,且该地区为轮胎、鞋业、硅橡胶企业的生产聚集地,故我国沉淀二氧化硅生产厂家主要分布在福建、山东、江苏等地区,产能占全国80%以上。我国沉淀二氧化硅企业地区分布及产能统计情况如下:

注:《中国橡胶工业年鉴2020》公布2019年数据,《中国橡胶工业年鉴2021》暂未发布,故暂无2020年数据。

——气相二氧化硅

目前,我国气相二氧化硅企业主要分布在华东、中南和华北地区。我国气相二氧化硅企业地区分布及产能统计情况如下:

注:《中国橡胶工业年鉴2020》公布2019年数据,《中国橡胶工业年鉴2021》暂未发布,故暂无2020年数据。

2、企业竞争:沉淀法产能超过30万吨,气相法产能1亿吨位于第一梯队

根据中国橡胶工业协会统计,截至2021年底,国内沉淀二氧化硅生产厂家中规模在30万吨以上的企业为确成股份,2021年产能达33万吨,位于行业第一梯队;二氧化硅产能在10-15万吨的企业有丰润化工、索尔维青岛、正元化工、赢创嘉联、联科科技等;双龙化工、黑猫炭黑等位列行业第三梯队,二氧化硅产能在10万吨以下。

气相二氧化硅方面,受益于多晶硅和有机硅行业产量持续增长,国内气相二氧化硅主要原料氯硅烷来源充足,企业装置开工率有较大增长。国内气相二氧化硅生产装置厂家超过25家,其中外资/合资企业5家(卡博特蓝星、德山化工、张家港瓦克化学、唐山奥瑟亚、赢创新安),上市企业6家(新安股份、东岳集团、宜昌南玻、江西黑猫、合盛硅业、新特能源)。其中蓝星化工、瓦克化学、德山化工和协鑫高科产能均在1亿吨以上,位于行业第一梯队,吉必盛、合盛硅业、卡博特恒业成和汇福纳米材料等产能均超过8000万吨,位列行业第二梯队,新安化工、盛森硅业等产能在8000万以下:

产业发展前景及趋势预测

1、行业发展进一步专业化、环保化、规模化

二氧化硅的生产需要经过沉淀、过滤、干燥等多道工序,通过硅酸钠和一种无机酸发生化学反应沉淀而成。生产过程中反应的控制有较高要求,原料的质量、各组分浓度、温度、反应时间、PH值、搅拌速度等多种因素都会影响生产二氧化硅的质量,此外由于下游的需求和环保政策的不断强化,下游对二氧化硅的专业化要求越来越高。另一方面,为了对上游原材料有更好的议价能力,行业也朝着规模化、全产业链化方向推进。

2、到2026年需求年将超过260万吨

随着我国宏观经济的持续发展、城市化进程的不断推进,我国已成为全球最大的日用化学品消费市场之一。目前,二氧化硅下游需求领域企业经营稳定,市场规模稳定增长,二氧化硅下游消费需求增长将是推动中国二氧化硅行业市场规模增长的主要动力。综合下游需求规模增速和二氧化硅近年来市场增长趋势判断,2021-2026年,我国二氧化硅的需求量将以11%的增速增长,预计到2026年会达到261万吨左右。

以上数据来源于前瞻产业研究院《中国二氧化硅行业市场前瞻与投资规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、招股说明书撰写等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对二氧化硅(SiO2)行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来二氧化硅(SiO2)行业发展轨迹及实践经验,对...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。