预见2022:《2022年中国水质监测行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市公司:聚光科技(300203.SZ)、先河环保(300137.SZ)、力合科技(300800.SZ)、雪迪龙(002658.SZ)、蓝盾光电(300862.SZ)、皖仪科技(688600.SH)、天瑞仪器(300165.SZ)、盈峰环境(000967.SZ)、理工环科(002322.SZ)、中环装备(300140.SZ)、海兰信(300065.SZ)、汉威科技(300007.SZ)、恒达股份(833091.NQ)、科瑞达(832189.NQ)、科特环保(830971.NQ)、天健创新(430641.NQ)、博克斯(873500.NQ)、安车检测(300572.SZ)、天鉴检测(870559.NQ)、谱尼测试(300887.SZ)、华测检测(300012.SZ)、国检集团(603060.SH)、广电计量(002967.SZ)

本文核心数据:水质监测行业产业链及全景图、水质监测行业发展历程、水质监测行业政策背景、国家环保支出、水质监测点位、水质监测市场空间、行业竞争状况、行业发展前景及趋势

行业概况

1、定义

水质监测是监视和测定水体中污染物的种类、各类污染物的浓度及变化趋势,评价水质状况的过程。监测范围十分广泛,包括未被污染和已受污染的天然水(江、河、湖、海和地下水)及各种各样的工业排水等。其细分领域包括水质监测仪器设备制造和水质监测服务。

水质监测的主要监测项目可分为两大类:一类是反映水质状况的综合指标,如温度、色度、浊度、pH值、电导率、悬浮物、溶解氧、化学需氧量和生物需氧量等;另一类是一些有毒物质,如酚、氰、砷、铅、铬、镉、汞和有机农药等。为客观的评价江河和海洋水质的状况,除上述监测项目外,有时需进行流速和流量的测定。

2、产业链剖析:水质监测设备制造为重要一环

目前我国水质监测行业主要分为上游零部件供应商,主要提供水质监测仪器仪表所需要的传感器及模组、电子器件及模块等产品。

产业链中游为水质监测设备制造及服务商,目前水质监测设备生产商占据了中游大部分市场。水质监测设备生产商依靠自身的设备优势、技术优势和市场优势,为客户提供仪器仪表和相关服务,服务主要包含第三方水质监测检测服务、水质监测运营服务和水质监测解决方案等。

产业链下游为水质监测设备使用者和服务群体,主要为国家各级环保部门、具有水质监测需求的企业和机构等。

水质监测产业上游零部件供应商代表企业有海康威视、四方光电、士兰微等;中游水质监测设备制造及服务商代表企业有聚光科技、艾默生、先河环保、岛津、力合科技、哈希、雪迪龙等;下游消费群体代表有以生态环境部、中国环境监测总站为代表的各级国家部门以及具有水质监测需求的企业和机构。

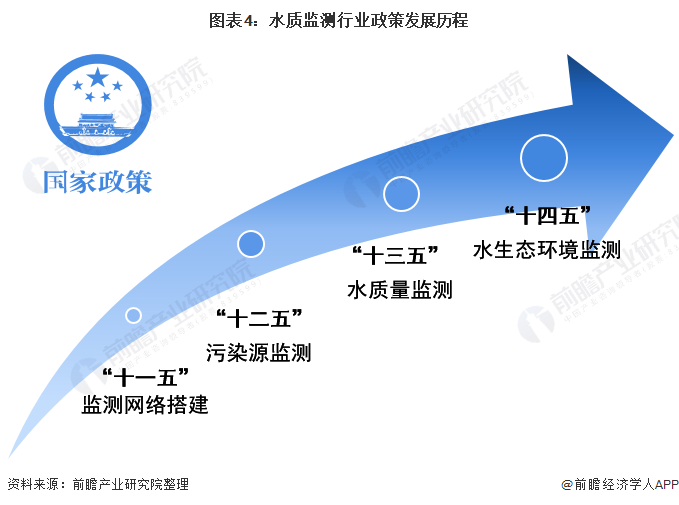

行业发展历程:行业进入高质量发展阶段

中国水质监测行业发展历程主要分为四个阶段。第一阶段为“十一五”期间,主要以监测网络的构建为主;第二阶段为“十二五期间”,监测的重点集中在污染源监测;第三阶段为“十三五”期间提出建立全国统一、全面覆盖的实时在线环境监测监控系统,水质监测的重点集中在质量监测;第四阶段为“十四五期间”,《生态环境监测规划纲要(2020-2035年)》中指出随着我国环境状况的改善,水质监测逐步向水生态监测转变。同时“十四五期间”将对水质监测网络做进一步优化,例如国控断面数量将从2050个整合增加至4000个左右。

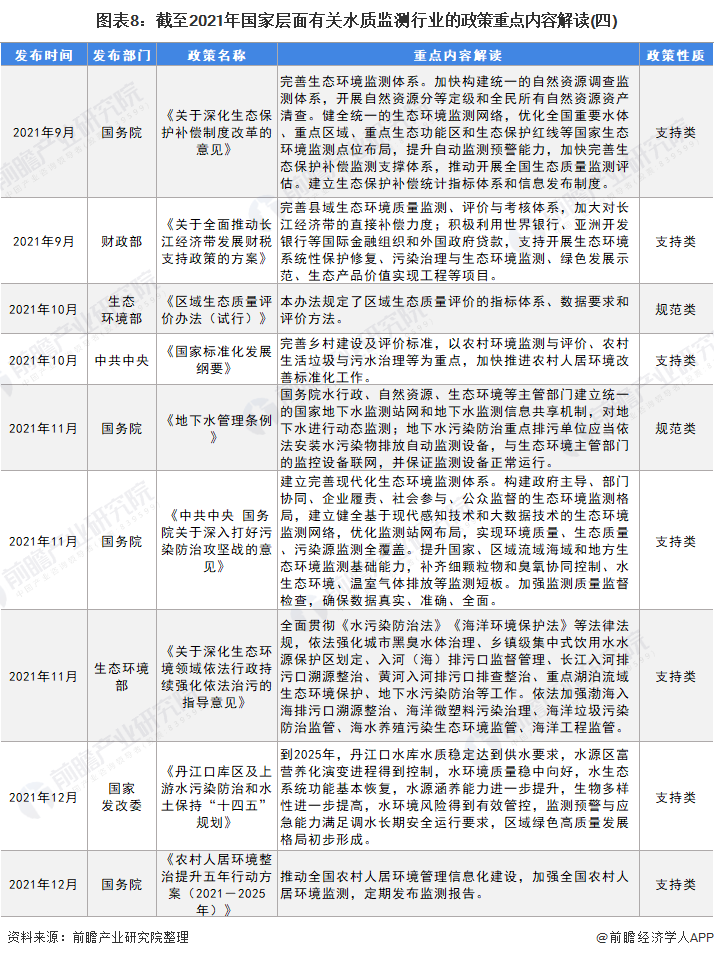

行业政策背景:规划清晰,助力行业发展

为了保证我国水质监测体系健康有序,国家层面发布了众多政策规划来规范和促进我国水质监测行业快速发展。在国家政策规划的引导扶持下,我国水质监测行业向阳而行。

行业发展现状:

1、环保支出:规模有所缩减

随着中国经济的持续快速发展,城市进程和工业化进程的不断增加,环境污染日益严重,国家对环保的重视程度也越来越高。近年来,由于国家加大了环保基础设施的建设投资,有力拉动了相关产业的市场需求,环保产业总体规模迅速扩大,产业领域不断拓展,产业结构逐步调整,产业水平明显提升。

在发展循环经济的要求下,从2006年开始,节能环保支出科目被正式纳入国家财政预算。根据财政部数据,2020年,受全球疫情影响,我国节能环保支出规模为6317亿元,同比下降14.10%。

2021年上半年,全球疫情较2020年有所好转,但社会整体经济依旧处于复苏阶段,我国节能环保支出规模为2432亿元,同比下降8.6%。

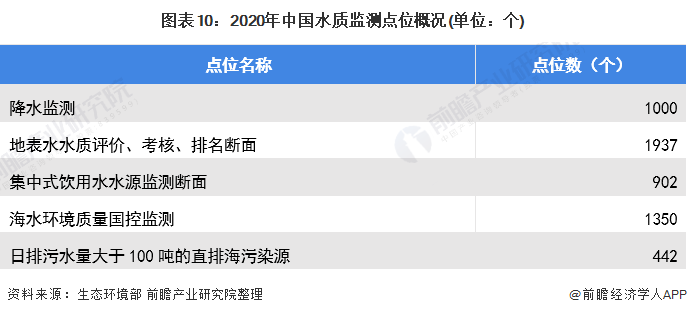

2、水质监测点位:覆盖面广

根据生态环境部于2021年5月24日公布的《2020中国生态环境公报》数据,截至2020年底,生态环境部监测网络实际监测465个市(区、县)(含337个地级及以上城市和部分县级城市)的约1000个降水监测点位,978条河流和112座湖泊(水库)的1937个地表水水质评价、考核、排名断面(点位),336个地级及以上城市的902个集中式生活饮用水水源监测断面(点位),1350个海水环境质量国控监测点位,442个日排污水量大于100吨的直排海污染源。

3、市场规模:超过300亿元

随着国家水环境保护和治理的步伐逐渐买进,水质监测的市场空间也逐渐扩大,根据对地表水监测需求、地下水监测需求以及污染源水质监测需求的测算,2020年,中国水质监测市场规模约为380亿元。

行业竞争格局:

1、区域竞争:东部地区竞争更加激烈

从我国水质监测产业链企业区域分布来看,主要集中在中国东部地区,西部地区数量较少,其中北京为代表的京津冀地区,以浙江为代表的长三角地区、以广东为代表的泛珠三角地区水质监测产业链企业较多。水质监测产业链企业区域分布状况与经济发展水平有着一定的相关性。

2、企业竞争:国外企业技术优势更大

中国水质监测仪器行业竞争派系主要分为国内本土企业和国外企业两大派系,国外水质监测企业技术水平、市场占有率、产品成熟度等方面具有一定优势,国内企业近年来发展迅速,但相比于国外同行企业依旧存在着一定差距。国外水质监测行业代表企业有艾默生、赛默飞、岛津、哈希等;国内水质监测行业代表有聚光科技、先河环保、力合科技、雪迪龙、理工环科、怡文环境等。

行业发展前景及趋势预测

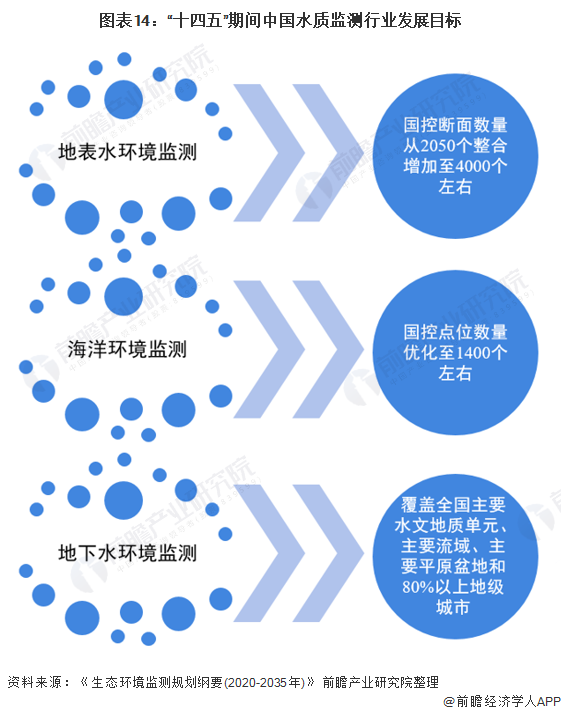

1、“十四五”期间地表水国控断面将达4000个左右

根据生态环境部发布的《生态环境监测规划纲要(2020-2035年)》,2020-2035年,生态环境监测将在全面深化环境质量和污染源监测的基础上,逐步向生态状况监测和环境风险预警拓展,构建生态环境状况综合评估体系。

在地表水环境监测方面,根据水污染治理、水生态修复、水资源保护“三水共治”需求,统筹流域与区域、水域与陆域、生物与生境,逐步实现水质监测向水生态监测转变。“十四五”期间,国控断面数量从2050个整合增加至4000个左右。

在海洋环境监测方面,以改善海洋生态环境质量、保障海洋生态安全为核心,构建覆盖近岸、近海、极地和大洋的海洋生态环境监测体系。“十四五”期间,国控点位数量优化至1400个左右。

在地下水环境监测方面,按照统一规划、分级分类的思路,构建重点区域质量监管和“双源”(地下水型饮用水水源地和重点地下水污染源)监控相结合的全国地下水环境监测体系。形成多层次地下水环境质量监测网络,覆盖全国主要水文地质单元、主要流域、主要平原盆地和80%以上地级城市,逐步掌握全国地下水水质总体状况和变化趋势。

2、水质监测向水生态监测转变

根据生态环境部发布的《生态环境监测规划纲要(2020-2035年)》,2020-2035年,生态环境监测将在全面深化环境质量和污染源监测的基础上,逐步向生态状况监测和环境风险预警拓展,构建生态环境状况综合评估体系。统筹流域与区域、水域与陆域、生物与生态,逐步实现水质监测向水生态监测转变。

以上数据参考前瞻产业研究院《中国水质监测行业发展前景与投资机会分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对水质监测行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来水质监测行业发展轨迹及实践经验,对水质监测行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。