2022年中国美妆新零售行业市场现状及竞争格局分析 疫情催化新业态向快向好发展【组图】

行业主要企业:上海家化(600315)、拉芳家化(603630)、珀莱雅(603605)、 青岛金王(002094)、国药现代(600420)、朗姿股份(002612)、青松股份(300132)、名臣健康(002919)

本文核心数据:中国美妆新零售行业盈利水平、中国美妆电商渗透率

美妆新零售中游以电商与集合店为主

就产业链而言,美妆新零售行业的上游行业主要是生产商、供应商以及品牌商,品牌商又分国内品牌和国外品牌;中游行业主要是各种形式的美妆电商行业和美妆集合店行业,下游行业主要是消费者;交付软件以及物流商贯穿整条产业链。

美妆电商渗透率接近30%

美妆因其具有较高的品牌溢价、电商渗透率处在快速提升阶段,成为新零售模式下代运营的核心品类,美妆行业的快速增长带动美妆代运营需求持续提升。根据公开资料数据,我国电商渠道渗透率也稳步从2016年的14%增长至2020年的27.2%。

美妆新零售盈利水平普遍较高

从美妆行业的细分赛道来看,2020年,我国美妆新零售行业的盈利水平较高,均集中在60%-70%之间,其中,功效型护肤产品的毛利最大,毛利率达到了70%,处于行业较高水平。

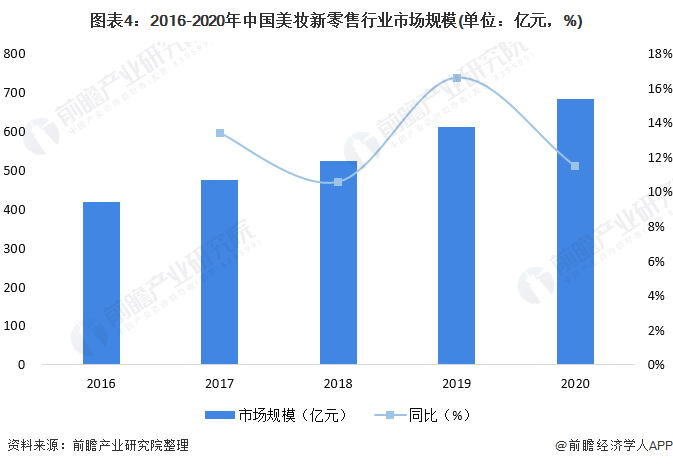

2020年市场规模接近700亿元

2016-2020年,中国美妆新零售行业稳步发展,市场规模持续扩大,且增长率稳定在10%-20%之间,2020年,中国美妆新零售行业市场规模达到了682.4亿元,同比上升11.5%。

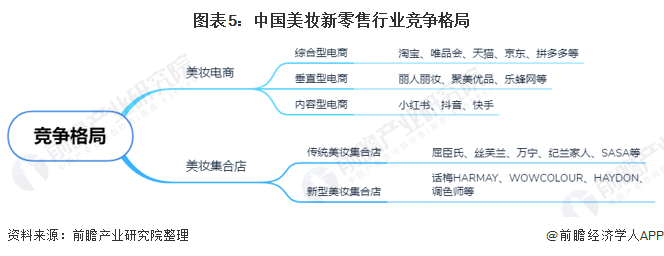

不同业态下竞争激烈

中国美妆新零售行业分为美妆电商和美妆集合店,美妆电商大体可分为综合电商平台、垂直电商平台和内容电商平台三大种。综合电商平台也是较为传统的电商平台,具有拥有流量、资金和资源等众多优势,因此在业态布局上更加丰富,综合性电商主要玩家有淘宝、唯品会等;新型电商平台又分为垂直性电商平台和内容性电商平台。垂直性电商平台一般为初创公司,和美妆品牌直接签约和自己的品牌产品,大多数同时拥有APP和小程序,但是缺乏流量带动运营,垂直性电商的主要玩家有丽人丽妆、集美优品等;内容性电商线上流量充足但是供应链方面上游产品缺乏,下游物流不成熟,内容性电商主要为小红书、抖音等。

美妆集合店的可以分为传统和新型美妆集合店,传统集合店主要以屈臣氏、丝芙兰为代表,新型美妆集合店以话梅HARMAY、WOWCOLOUR等为代表。

整体来说,新零售作为在传统美妆行业中出现的全新经营业态,目前在受众消费者中的接受与认可程度越来越高,加之2020年疫情的催化,为美妆新零售行业的发展提供了良好的土壤。

以上数据参考前瞻产业研究院《中国美妆新零售行业市场前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对美妆新零售行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来美妆新零售行业发展轨迹及实践经验,对美妆新零售行...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。