预见2022:《2022年中国磷化工产业全景图谱》(附市场供需情况、竞争格局、发展趋势等)

磷化工行业主要上市公司:目前国内磷化工行业的上市公司主要有兴发集团(600141.SH)、川发龙蟒(002312.SZ)、川恒股份(002895.SZ)、川金诺(300505.SZ)、ST澄星(600078.SH)、云天化(600096.SH)、六国化工(600470.SH)、云图控股(002539.SZ)、司尔特(002538.SZ)、湖北宜化(000422.SZ)、安纳达(002136.SZ)、辉隆股份(002556.SZ)等。

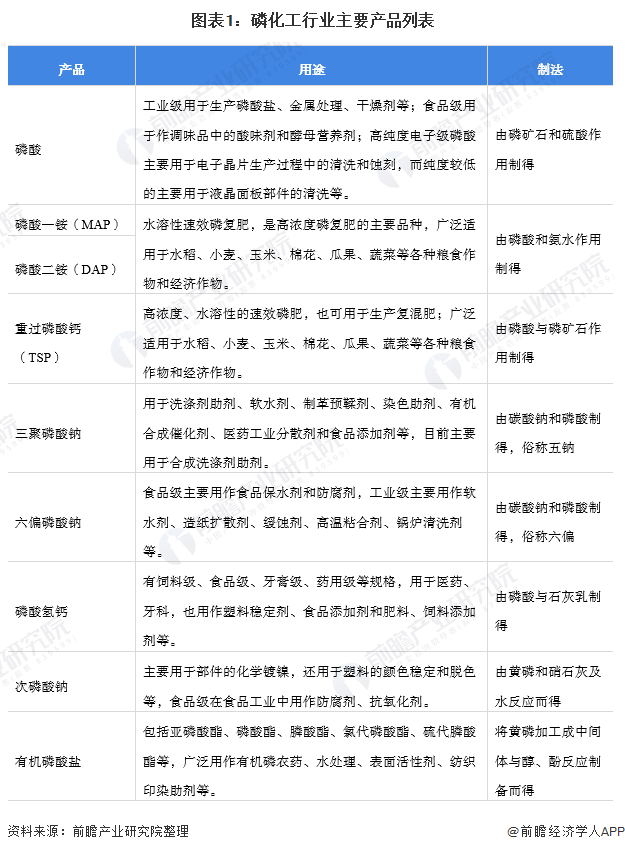

本文核心数据:磷化工行业主要产品列表、磷化工产业链、中国磷化工产业发展历程

产业概况

1、定义:磷是一种重要的战略资源

磷是一种重要的、难以再生的非金属矿资源,也是生命物质的重要组成部分,在人体的能量代谢调节过程中发挥重要作用。以磷资源为原料可以生产众多的磷化工产品。

磷化工行业是指以磷矿石为原料,通过化学方法将矿石中的磷元素加工成为产品的化工子行业,其基础原料主要是磷矿石和硫磺。磷化工产品主要分为两大类:一类是应用于农业中,如以磷酸一铵、磷酸二铵及磷酸氢钙为代表的磷肥或含磷农药,如草甘膦等;另一类则是广泛用于工业、食品、医药领域的磷酸及磷酸盐,包括三聚磷酸钠、六偏磷酸钠等。

2、产业链剖析

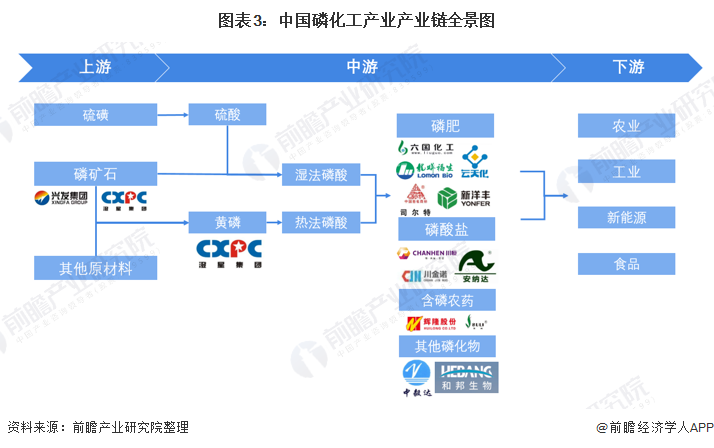

从产业链来看,磷化工的上游是磷矿石。按工艺的不同,磷矿石可以直接制成磷酸,接着加工成各种磷化工产品;也可以先制得黄磷,再制成磷酸;黄磷同时还可制备三氯化磷,后者是生产草甘膦等农药的重要原料。磷肥行业的中游是湿法磷酸,再进一步生产出磷肥,下游为农业生产。而磷酸盐行业的中游是生成热法黄磷,通过加工再生成磷酸盐。磷酸盐应用于下游的工业洗涤剂、金属表面处理、工业水处理、建筑工业、医药、塑料增塑剂等领域。

目前,我国磷化工行业参与者众多,且参与企业涉及领域呈现综合化的发展趋势,大部分磷化工企业均涉及磷化工上中下游多个业务及细分产品。

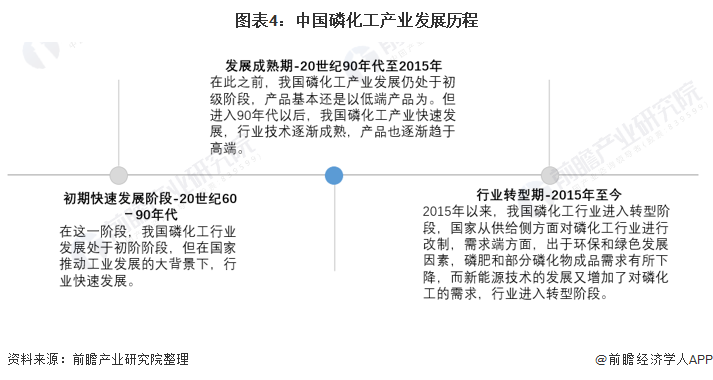

产业发展历程:行业处在转型期

我国磷化工行业发展大致经历了三个阶段,从最早期20世纪90年代之前,磷化工产品主要依赖海外进口,但国家积极发展工业的大背景下,行业得到快速发展;20世纪90年代至2015年,行业进入发展成熟期,在这一阶段,最为明显的就是我国磷化工产业技术已经成熟,我国磷化工产品在全球市场份额也不断提升,全球市场地位逐渐巩固,我国成为全球磷化工产品产销大国。再看今日,我国磷化工行业发展进入瓶颈转型期,在环保政策和市场需求变化的双重驱动下,行业发展将朝向绿色化发展,产品发展方向也将向更符合市场需求的新能源领域所转变。

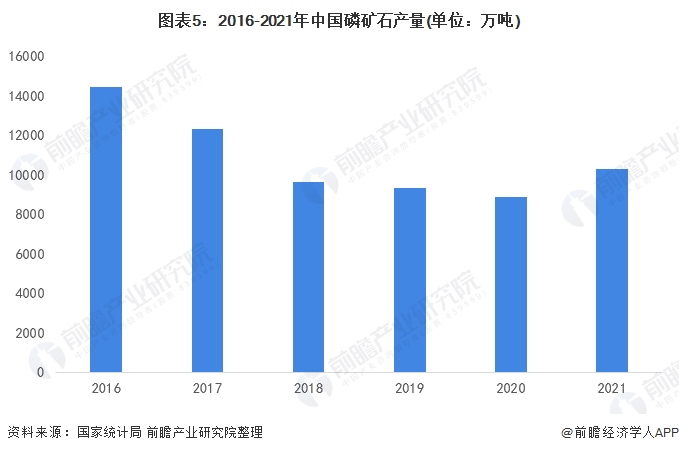

上游供给情况:近年来磷矿石产量波动下降

磷化工的上游核心零原材料就是磷矿石,然而近几年国家愈发意识到磷矿石的战略资源地位的重要性,从供给端就减少了磷矿石的产量,我国磷矿石产量因此呈现波动下降的趋势,根据国家统计局数据显示,2020年我国磷矿石产量为8893.3万吨,较2019年进一步减少近500万吨。2021年磷矿石产量有所回暖,但也仅为10289.9万吨。

下游发展情况:化肥是行业主要下游消费需求领域

下游磷产品精细化的要求不同,使用的磷酸纯度也不同,农肥产业链中,要求的磷纯度要求较低,直接使用湿法磷酸即可制取普通肥料,比如磷酸一铵、磷酸二铵、钙镁磷肥、过磷酸钙等,用于工业生产磷酸盐、杂质要求高的水溶肥等新型肥料制备、以及食品级磷酸盐制备时,需要用到纯度更高的黄磷路线热法磷酸或者湿法净化磷酸。目前我国磷化工下游主要应用于磷化肥,消费占比超70%。

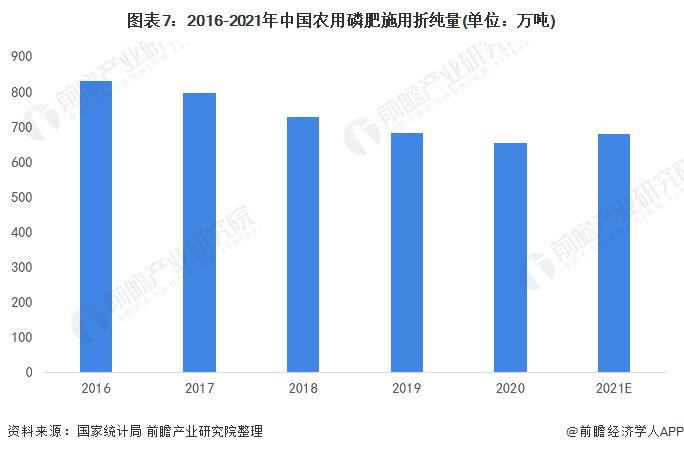

具体从我国磷肥使用量来看,根据国家统计局数据显示,2016年以来,我国农用磷肥施用折纯量呈下降趋势,2020年受疫情影响,全国农用磷肥施用折纯量进一步下降为653.9万吨,同比下降4.06%。前瞻预计2021年有所回暖,全年农用磷肥施用折纯量会出现小幅回暖约680万吨。

产业发展现状

1、供给:磷化工主要产品产量有所减少

我国是世界最大的磷化工产品生产国。2021年,我国磷化工行业主要产品产量:磷酸一铵1252.58万吨,磷酸二铵1354.363万吨,黄磷77.75万吨,草甘膦预计约60万吨,磷肥(折五氧化二磷100%)预计约1200万吨。除草甘膦以外,其余磷化工主要产成品均较2016年有所减少。

注:草甘膦和磷肥2021年数据为预测值

2、需求:磷化工主要产品消费量均有所下降

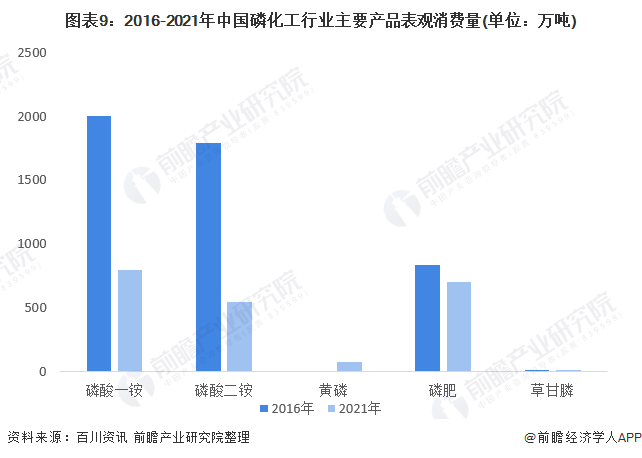

从消费需求端来看,我国也是世界最大的磷化工产品消费国。2021年,我国磷化工行业主要产品消费量:磷酸一铵793.52万吨,磷酸二铵545.2万吨,黄磷预计约75万吨,草甘膦预计约6万吨,磷肥(折五氧化二磷100%)预计约700万吨。传统磷化工主要产成品消费量均较2016年有所减少。

注:黄磷、草甘膦和磷肥2021数据为预测值,2016年暂无黄磷消费数据

产业竞争格局

1、企业竞争:我国企业仍处于第二梯队

从行业内企业竞争格局分析来看,根据不同磷化物成品领域,各有着不同的知名品牌。

目前,布局了磷化工相关业务的上市企业中,兴发集团在磷矿石产量遥遥领先于其它企业。磷化工产业产业链上的其它代表性企业产量/销量情况如下:

注:统计的企业为公布相关产能/产量数据的上市企业,未公布具体产能/产量数据的上市企业未纳入统计中。

2、细分产品(黄磷)竞争格局分析: 主要集中在云贵川地区

黄磷是一种白色至黄色略脆的蜡状固体,是磷元素的单质,磷化工重要的中间产品,黄磷最大的下游应用为生产热法磷酸,其次为草甘膦,其他下游应用有三氯化磷、五氧化二磷等。根据数据显示,2020年我国黄磷生产前6大企业分别为湖北兴发、弥勒磷电、宣威磷电、云南江磷、雷波凯瑞和四川川投。

我国是黄磷生产大国,黄磷产量占全球的80%左右。从省份分布来看,我国黄磷产能主要分布在西南地区,云贵川地区是我国黄磷主要生产区,产量合计占比超90%。

3、细分产品(磷肥)竞争格局分析: 磷酸一铵和磷酸二铵两者化肥占比近85%

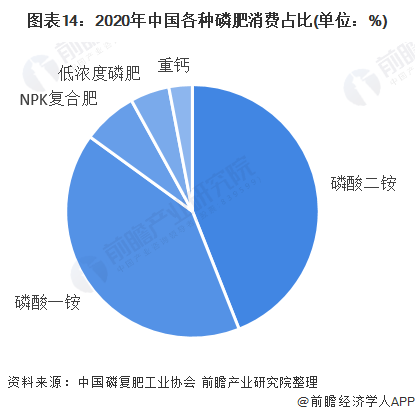

磷肥方面,中国磷肥产能面临严重过剩的情况,因此近年来在国家供给侧改革、环保要求持续加码以及下游需求波动影响的作用下,近两年我国磷肥产能持续下降,根据中国磷复肥工业协会数据显示,2020年中国磷肥产能为2170万吨,较2019年的2240万吨减少了70万吨。从消费品类来看我国磷肥消费品类主要为磷酸一铵和磷酸二铵,两者合计市场占比达85%以上,是现阶段最主流的磷肥产品。其次则为NPK复合肥、低浓度磷肥和重钙等。

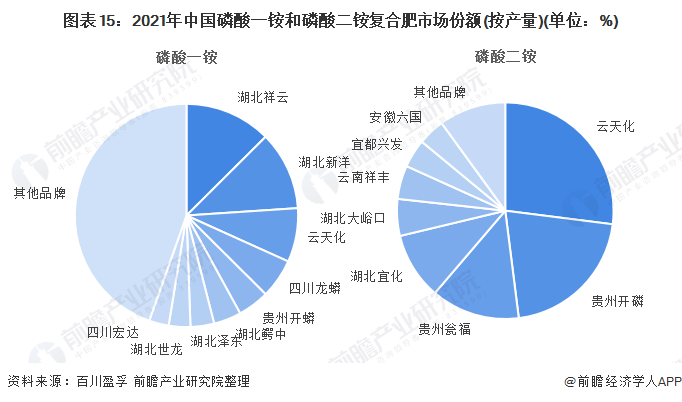

具体看磷酸一铵和磷酸二铵两种磷肥市场格局,我国磷酸一铵市场相对较为分散,竞争更为激烈。磷酸二铵厂商市场集中度也更高。

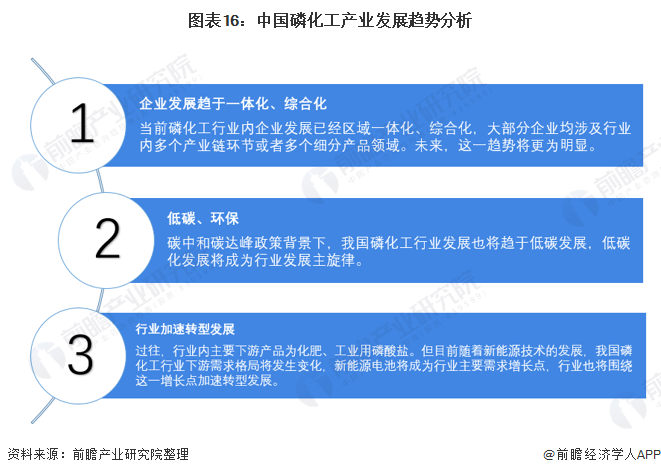

产业发展前景及趋势预测:产业将加速转型

随着我国磷化工行业结构调整的深入,磷化工代步市场进入瓶颈期,多元化和个性化将成为我国磷化工行业发展趋势,我国磷化工品牌发展也将顺应时代潮流向高端化发展。另外,由于近年来政策的持续加码,以及新能源技术的不断发展,电动磷化工行业有望迎来快速发展机遇;最后随着互联网技术的发展,我国磷化工行业发展将进一步加深与互联网行业的融合。

以上数据来源于前瞻产业研究院《中国磷化工行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对磷化工产业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来磷化工产业发展轨迹及实践经验,对磷化工产业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。