预见2022:《2022年中国运动鞋行业全景图谱》(附市场规模、竞争格局和发展趋势等)

行业主要上市公司:安踏(02020.HK)、李宁(02331.HK)、滔搏国际(06110.HK);

本文核心数据:中国运动鞋销量、中国运动鞋出口规模、中国运动鞋线上销售规模;

行业概况

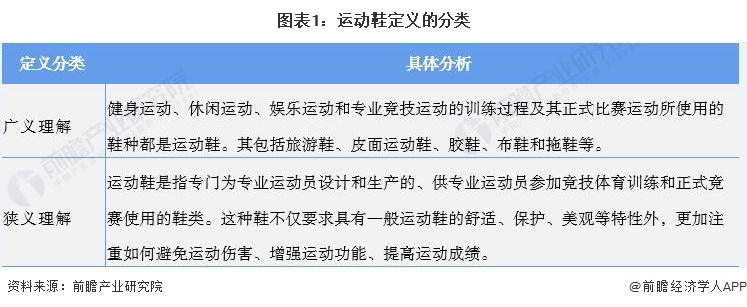

1、定义

运动鞋,是指健身或竞技体育时所穿的鞋。它能满足人们运动各种需求,保证人脚能够在运动中发挥其基本功能。运动又分为竞技体育运动和健身体育运动以及休闲运动、娱乐运动等。无论是哪一种运动都需要脚上穿上具有保护作用、提高运动效果的鞋。

2、运动鞋分类

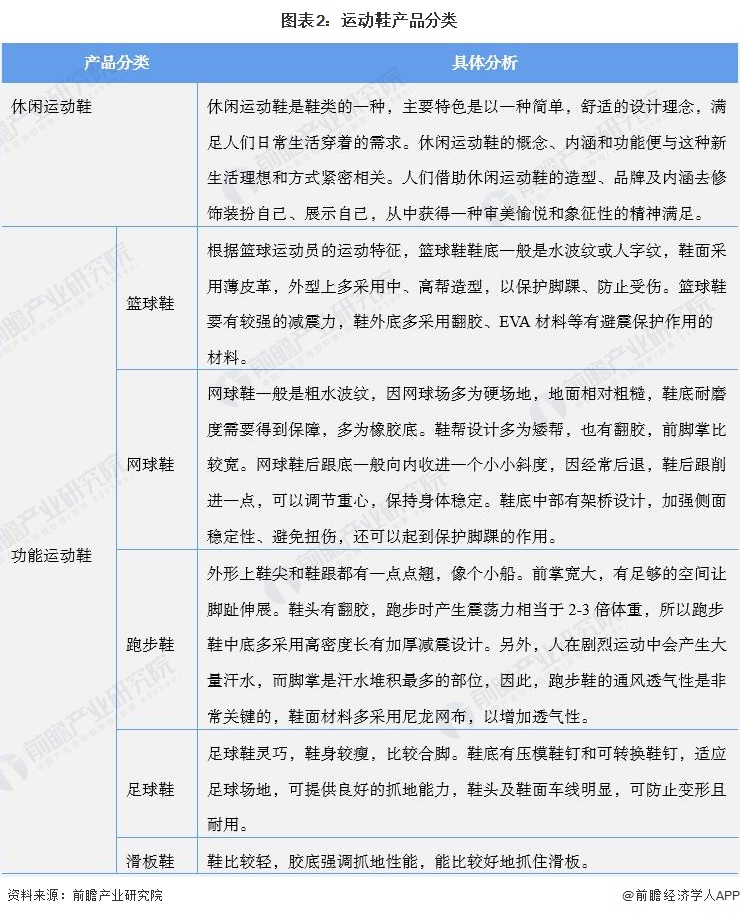

运动鞋产品主要可以分为休闲运动鞋和功能运动鞋两大类,其中功能运动鞋又可以分为篮球鞋、网球鞋、跑步鞋、足球鞋、滑板鞋等。

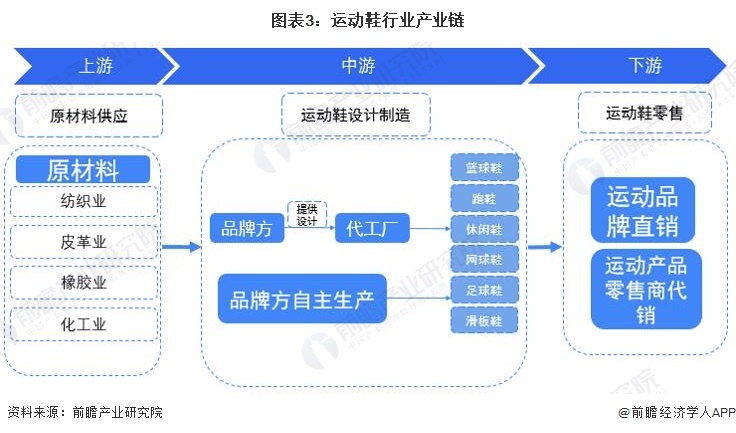

3、产业链剖析:上游包括四大产业,中下游为生产和销售

运动鞋上游原材料领域主要包括纺织、皮革、橡胶和化工四大行业;中游为生产环节,可以分为代工厂生产和品牌商自主生产两种;下游主要是销售环节,可以分为运动品牌直销和运动产品零售商分销。

行业发展历程:行业处在稳步增长阶段

目前,中国运动鞋行业市场规模较大,发展较为稳定,但是过去由于经济实力和技术水平的限制,我国运动鞋行业相较于西方国家整体起步较晚。回顾运动鞋服行业发展历史,可分为三阶段。

第一个阶段是1990-2010年,中国运动行业经历了品牌从无到有、快速开店扩张的20年蓝海发展期,具备典型的增量市场特征,企业运营的着力点在于打造品牌、扩张发展。根据Euromonitor,2007-2010年中国运动行业分别增长24%、25%、5%、14%,到2010年行业规模达到1580亿元。

第二个阶段是行业调整阶段(2011-2013年),奥运会前后全民体育消费热情高涨,但同时也带来过度扩张,导致库存积压,2012-2013年运动鞋服零售额增速回落至-7%/-6%。行业进入去库存阶段,以安踏体育为代表的国内品牌商为提升渠道管控力,以终端需求为出发点开始渠道变革,从批发模式向零售模式转型。

第三个阶段是改革重塑阶段,从2014年开始,行业逐渐走出库存周期,伴随龙头企业进行积极的内部改革调整,行业进入稳步增长阶段。

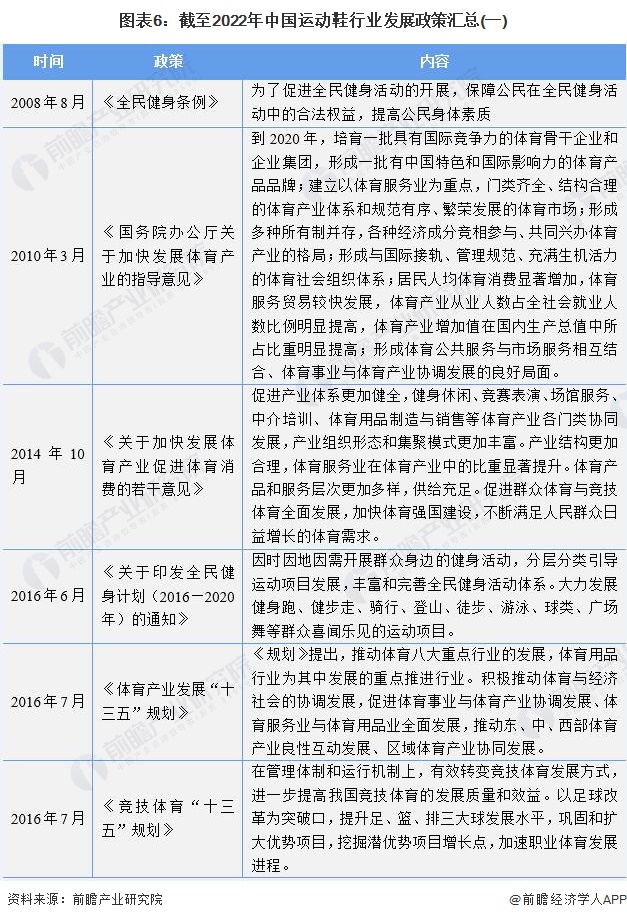

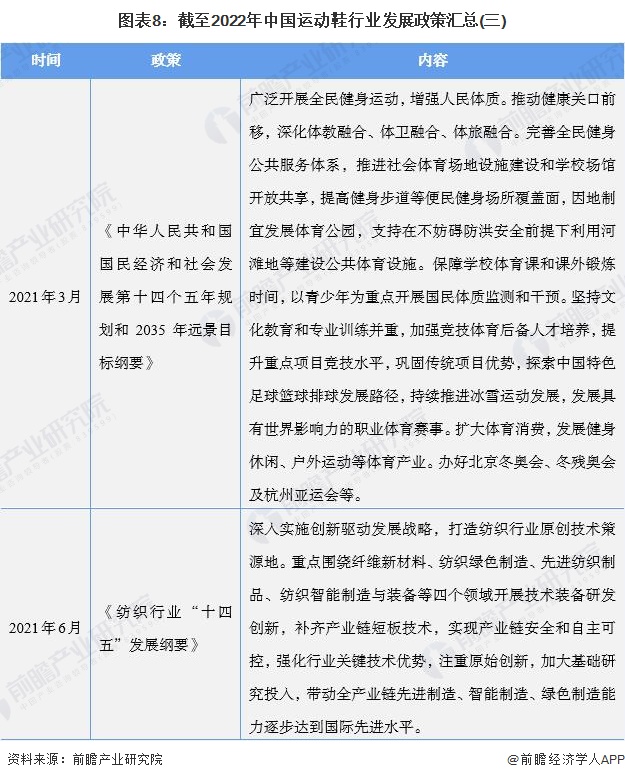

行业政策背景:政策加持,运动鞋行业向高质量发展迈进

据不完全统计,2008年至今中国共推出运动鞋行业相关国家级政策14条,内容包括促进全民健身、发展体育产业、发展山地运动、冰雪运动等。随着中国体育产业的不断发展和人民身体素质的不断提升,中国体育行业的政策导向已经开始由重视数量向重视质量转变,多维度、高质量的绿色发展模式成为十四五期间体育产业发展的目标。

行业发展现状

1、运动鞋销量连年上涨,均价持续上升

2014-2019年,中国运动鞋销量持续高速增长,增速一直保持在10%以上,其中2015和2016年增速超过了20%。2019年中国运动鞋销量达到了324.49百万双,较2018年增加了13.97%。2020年第一季度受新冠疫情影响,商场停业、居民出行受限,运动鞋销量大幅下滑,但在中国政府的有利管控下,居民生产生活迅速恢复正常,最终运动鞋销量仍然实现了1.84%的增长,达到了330.47百万双。

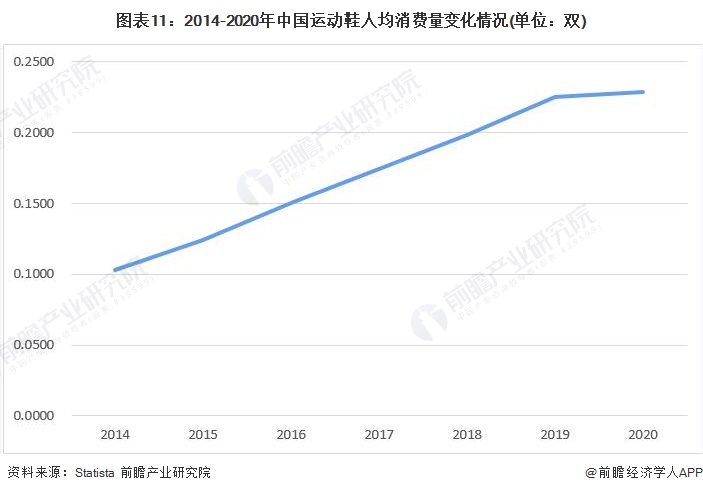

2014-2020年中国人均运动鞋消费量持续上涨,从2014年的0.1029双上升到2020年的0.2252双,年均复合增长率达到了16.96%,2020年受新冠疫情影响,中国人均运动鞋消费量小幅上升至0.2284双,高于全球人均运动鞋消费量。

售价方面,受益于居民收入和消费水平提高、消费升级等因素,运动鞋产品的平均售价持续增长。

2013年,中国运动鞋平均售价为421.63元人民币,到了2020年已经上升到533.17元人民币,净增111.54元,年均复合增长率约3.41%。

2、受疫情和产业转移影响,出口规模呈下滑趋势

近年来,中国人口红利逐渐消失,企业用工成本增加;运动鞋生产企业作为劳动密集型企业,开始向东南亚等地区转移;另外,受2020年新冠疫情影响,企业停工停产,海外市场需求量下滑;各项因素叠加在一起,导致中国运动鞋行业出口规模出现了下滑趋势,2021年,中国出口运动鞋10063万双,总金额为102.3亿元。

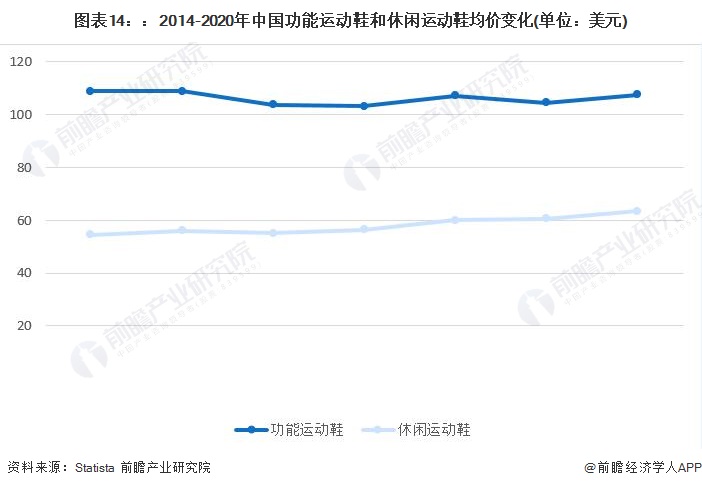

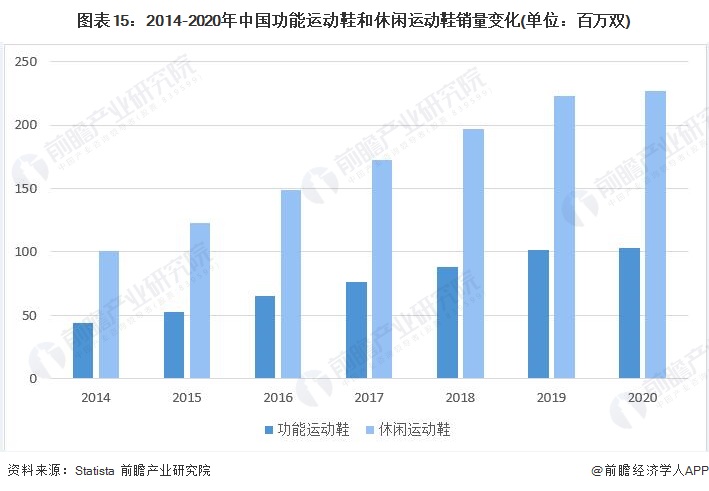

3、休闲运动鞋舒适美观,更受消费者欢迎

与为特定运动项目设计的功能运动鞋相比,休闲运动鞋更加舒适,适用场景更广且价格相对较低,因此更受消费者喜爱。2020年,中国休闲运动鞋均价为63.47美元,比功能运动鞋均价低约40美元,销量达到了2.27亿双,而功能运动鞋销量为1.03亿双。

4、线上销售占比远超全球平均水平

2017-2020年,中国运动鞋线上销售规模变动不大,其中2019年小幅下降至705亿元,2020年受新冠疫情影响,线上销售渠道销售额上升到786.5亿元。

从占比来看,2020年中国功能运动鞋线上销售占比已经过半,达到了54%,而休闲运动鞋线上渠道销售占比为43.6%。不管是功能运动鞋还是休闲运动鞋,中国运动鞋行业的线上销售占比都远大于全球范围内29.3%的均值。

行业竞争格局

1、区域竞争:广东福建企业数量最多,福建竞争优势最为明显

中国运动鞋的地区发展不平衡现象非常明显,华东地区不管是在企业数量、资产总额还是销售收入和利润方面均占了一半以上的比例。其中福建省的运动鞋行业在全国具有明显的优势。

从2021年中国运动鞋区域分布热力图来看,我国运动鞋生产企业主要分布在东部沿海省份,其中最集中的是福建省和广东省,江苏、浙江、山东、河北等省也有分布,中西部省份企业数量较少。

注:上述统计数据截至2022年2月。

在全球运动鞋市场份额排名前十的品牌中,有五个国内品牌,其中四个品牌来自福建省晋江市,分别为安踏、特步、361度和乔丹。2020年,晋江市制鞋业产值达到1448.30亿元,同比增长3.3%,占全市总工业产值的24.52%。

2、企业竞争:耐克阿迪安踏三足鼎立,市场集中度较高

近年来随着国内消费升级,消费者品牌意识越来越强,对运动鞋的功能性要求越来越高,更倾向于选择知名品牌,因此头部运动鞋企业一旦形成竞争优势很难被颠覆,致使行业集中度较高。

2016-2020年,中国运动鞋服市场上保持领先地位的是耐克和阿迪达斯两家外企,紧随其后的是安踏、李宁和特步三家本土企业。2020年,这五家企业的市占率之和为69.8%。

行业发展前景及趋势预测

1、国产品牌竞争力持续上升

2021年上半年,包括阿迪达斯、耐克在内的多个西方品牌以新疆存在强迫劳动为由抵制新疆棉花,他们打着维护人权的旗帜,破坏中国企业和劳动者的发展空间;声称遵循国际市场准则,实则吃中国的饭、砸中国的锅,当面一套背后一套,毫无企业社会责任。

受新疆棉花事件的影响,中国消费者开始了一场支持国货的运动;2021年上半年安踏、李宁等国产运动鞋服龙头企业营收均实现了大幅度增长,其中安踏体育营收增幅达到了55.51%。

除了消费者的支持之外,国产品牌自身的不断努力也是促进其竞争力提升的关键因素。目前国产品牌越来越重视科技研发,安踏、李宁等龙头企业不断地将新材料、新工艺引进运动鞋制造中;越来越多的生物力学实验室或研究所等高科技研发部门在各地成立,为国产品牌产品的科技升级打下了良好的基础。

2、冬奥会激发国民运动热情,刺激新的行业增长点,带动行业稳步发展

2016-2020年,我国运动鞋行业持续快速发展,行业呈现出高景气度状态,市场规模年均复合增长率达到18.06%。然而我国人均体育消费支出仍远低于美国,美国人均体育支出是我国的近4倍,英、法、日等国家的人均支出也均高于我国,说明我国运动鞋行业支出仍有提升空间,行业发展远未达到天花板。

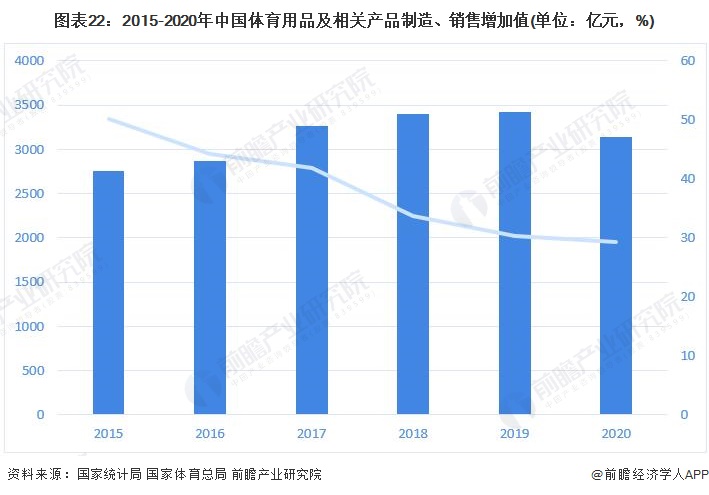

长期来看,国际奥运赛事有望对行业形成持续催化。据国家体育总局统计,2008年体育用品、服装、鞋帽制造及销售增加值1230亿元,2006-2008年CAGR为25.5%。同时,北京奥运会后粗放式扩张带来的渠道库存积压,也使行业进入整合消化期,2015-2018年中国体育用品及相关产品制造、销售增加值CAGR为9.65%,远远低于2006-2008年体育用品、服装、鞋帽制造及销售增加值的CAGR。而当下,行业格局稳定,刚刚过去的2022年北京-张家口冬奥会,有望对行业形成持续催化。

注:国家体育总局在2006年开始统计体育产业总产出及增加值,但2006年至今统计对象口径多次变化,2009年至今不再单独统计中国体育用品、服装鞋帽制造及销售的增加值,自2015年开始一并列入中国体育用品及相关产品制造、销售增加值。

此外,在政策的导向下,我国居民健身意识逐渐觉醒,各类健身运动项目纷纷崛起,为运动鞋服产业带去消费需求。例如马拉松运动的兴起,为我国跑步鞋市场带来了广阔前景;而冰雪产业的发展,也促进了滑雪鞋服的消费增长。

因此,综上所述,我国运动鞋行业具备较好的长期发展前景,在政策、关联产业和市场消费等因素的共同作用下,行业将持续增长。

以上数据来源于前瞻产业研究院《中国运动鞋行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对运动鞋行业的发展背景、产销情况、市场规模、竞争格局等行业现状进行分析,并结合多年来运动鞋行业发展轨迹及实践经验,对运动鞋行业未来的发展...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。