预见2022:《2022年中国印染行业全景图谱》(附市场规模、竞争格局和发展前景等)

行业主要上市企业:华纺股份(600448.SH)、鲁泰A(000726.SZ)、航民股份(600987.SH)、凤竹纺织(600493.SH)、富春染织(605189.SH)、迎丰股份(605055.SH)、华孚时尚(002042.SZ)、三房巷(600370.SH)、宏达高科(002144.SZ)、际华集团(601718.SH)、新澳股份(603889.SH)、红豆股份(600400.SH)、嘉欣丝绸(002404.SZ)、联发股份(002394.SZ)等

本文核心数据:定义、产业链、发展历程、政策背景、产品产量、市场规模、盈利状况、区域竞争、企业竞争、发展趋势及前景预测

行业概况

1、定义

印染是指对棉纺织品、毛纺织品、麻纺织品、丝织品、化学纤维纺织品以及针织或钩针编织物进行漂白、染色、印花等工序的加工。

2、产业链剖析:上中下游融合发展

从中国印染产业链来看,上游主要为原材料、染料及印染助剂企业,原材料主要包括棉纺、毛纺、丝绸胚布、纱线等。中游为印染加工企业,主要分类有棉及化纤印染精加工企业、毛染整精加工企业、丝印染精加工企业等。下游主要为服装、家纺等企业。目前,产业链企业多进行了产业上下游延伸,进而扩大业务范畴、降低成本、提高利润、提升企业市场竞争力。

印染产业链上游染料及助剂企业主要有传化化学、德美化工、浙江龙盛、闰土股份、安诺其等。鲁泰纺织、盛虹集团、华纺股份、三元控股等企业进行了多产业链环节布局,业务涉及坯布、坯纱生产及印染加工业务,部分企业在下游服装、家纺环节也有布局,形成了纺织服装全产业链业务布局。航民股份、富春染织、迎丰科技等企业专注于印染加工业务,产业链上下游布局相对较少。下游为印染面料应用企业,主要为服装、家纺企业,代表企业有海澜之家、森马服饰、朗姿股份、富安娜、水星家纺、罗莱生活等。

行业发展历程:绿色发展为主旋律

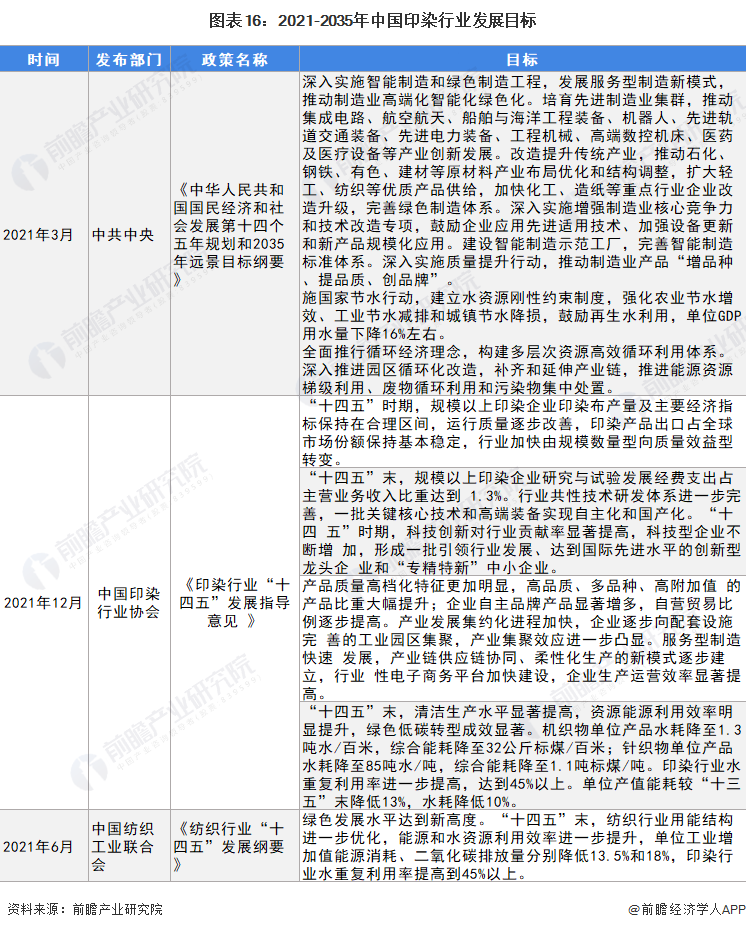

中国印染行业的发展从“八五”时期增量发展到“十四五”时期的提质转型经历了漫长的发展历程。2021年3月,中共中央发布了《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》,其中明确指出深入实施智能制造和绿色制造工程,发展服务型制造新模式,推动制造业高端化智能化绿色化。扩大轻工、纺织等优质产品供给,加快化工、造纸等重点行业企业改造升级,完善绿色制造体系。深入实施增强制造业核心竞争力和技术改造专项,鼓励企业应用先进适用技术、加强设备更新和新产品规模化应用。建设智能制造示范工厂,完善智能制造标准体系。深入实施质量提升行动,推动制造业产品“增品种、提品质、创品牌”。中国印染行业高质量发展路径再次得到明确,绿色化、智能化发展也成为未来发展的主旋律。

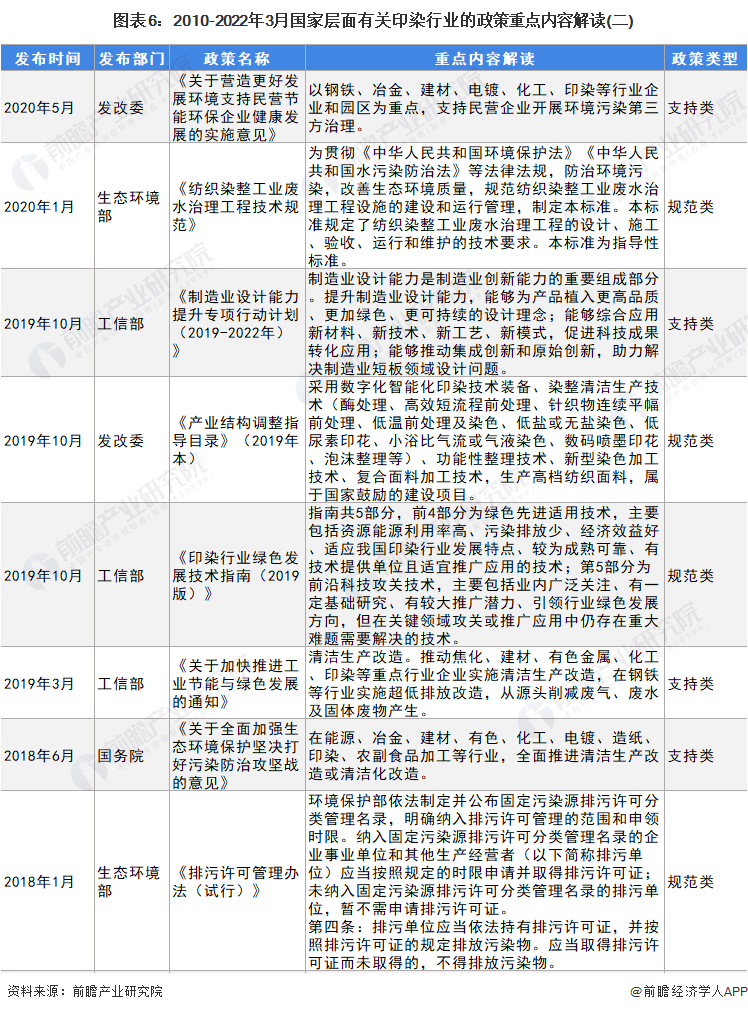

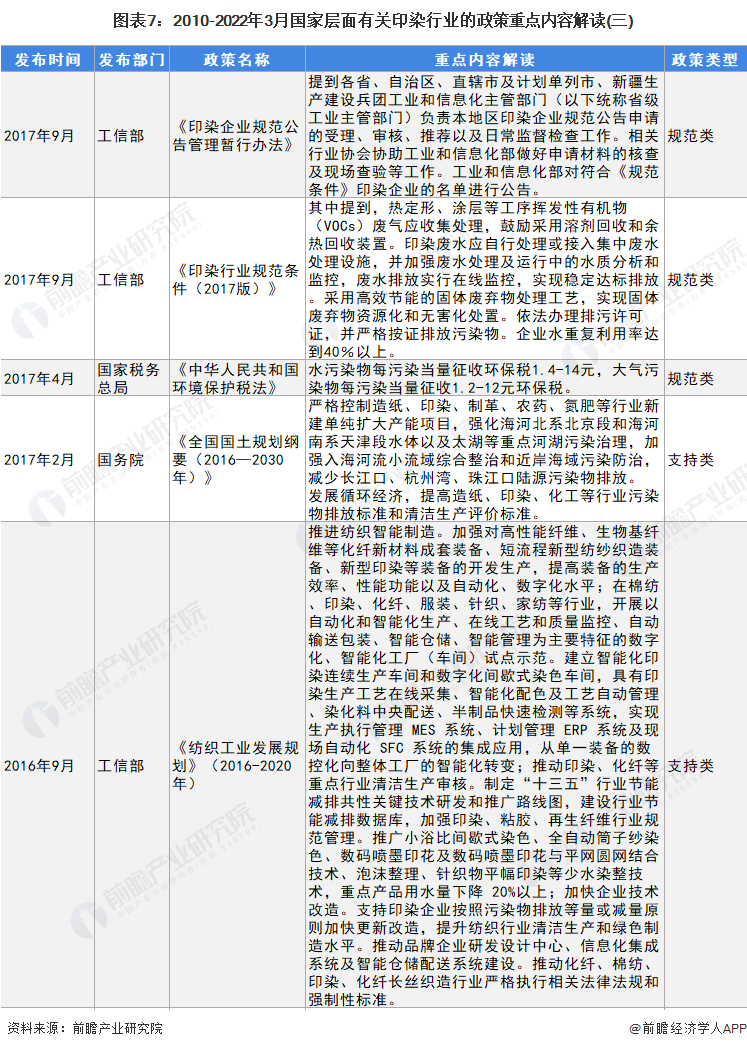

行业政策背景:节能减排政策频发

为了保证我国印染体系健康有序,国家层面发布了众多政策规划来规范和促进我国印染行业快速发展。在国家政策规划的引导扶持下,我国印染行业向阳而行。

行业发展现状

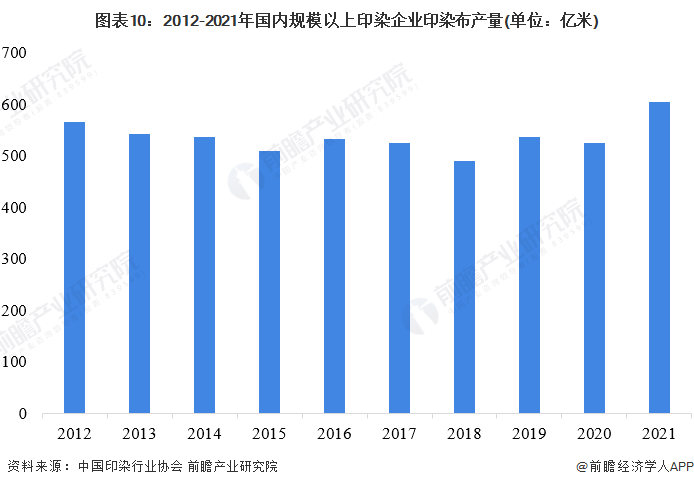

1、印染布产量创近十年来新高

2012-2020年,由于内外需不足,环保、减排压力加剧,行业产量呈波动下降趋势。根据国家统计局数据,2021年1-12月,印染行业规模以上企业印染布产量605.81亿米,同比增长11.76%,两年平均增长6.15%,两年平均增速连续4个月走高。2021年,我国印染行业面临的发展环境仍然错综复杂,疫情、汛情、限电限产、原材料价格高涨等多重因素叠加,印染企业生产受到一定影响。但在消费市场逐步回暖、终端需求持续复苏的带动下,印染行业生产保持了良好增长态势,规模以上企业印染布当月产量均保持在50亿米以上,全年累计产量突破600亿米,创十年来最好水平。

2、营业收入在疫情好转后快速回升

2016-2021年,中国规模以上印染企业营业收入整体有所下降。2020年,受疫情影响,中国规模以上印染企业营业收入达到低点2541.32亿元。2021年,全国1584家规模以上印染企业实现营业收入2949.87亿元,同比增长15.06%,两年平均增长2.07%。

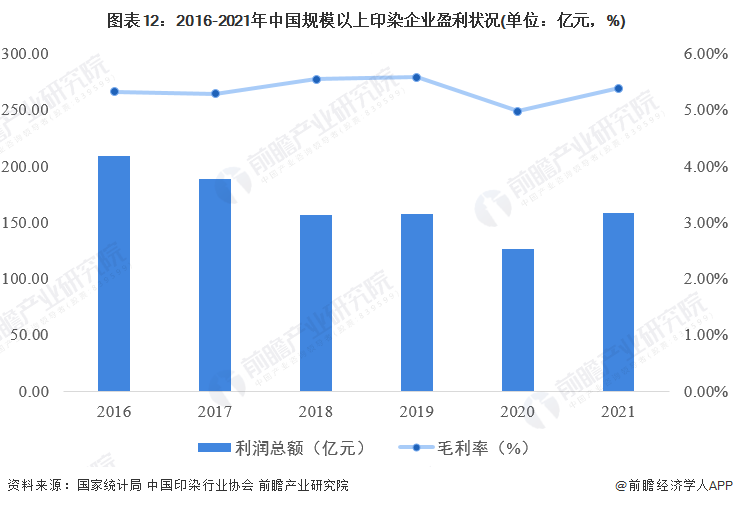

3、行业整体盈利水平偏低

2016-2021年,中国中国规模以上印染企业利润总额呈波动下降趋势。2021年,全国1584家规模以上印染企业实现实现利润总额159.13亿元,同比增长25.60%,两年平均增长0.25%。从毛利率角度来看,印染行业整体毛利率水平偏低,保持在5.50%左右。

行业竞争格局

1、区域竞争

从中国印染产业链上市企业区域分布状况来看,主要集中在华东、华南为代表的中国东部地区,其中长三角地区分布最为集中,西部地区相对较少。从省市层面来看,集中度靠前的省市有浙江、江苏、山东、上海、安徽、广东等。

2、企业竞争

2021年5月,为引导我国印染行业企业加快改革创新和转型升级步伐,提高国际竞争力,实现高质量发展,根据企业的申报材料并结合企业生产运营实际,中国印染行业协会综合考评企业规模、经济效益、社会责任、创新能力以及节能环保等情况,颁布了“2021年度中国印染企业30强”。根据企业名次,大致可以划分为三大梯队,具体情况如下:

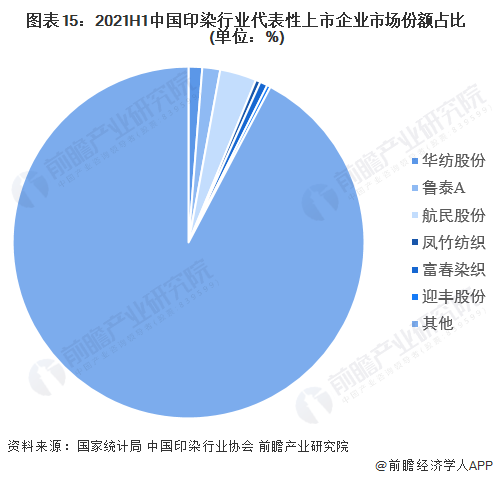

根据国家统计局数据,2021年上半年,全国1550家规模以上印染企业实现营业收入1351.20亿元,同比增长27.02%。以华纺股份、鲁泰A、航民股份、凤竹纺织、富春染织、迎丰股份为代表的六家印染行业代表性上市企业,市场份额占比不到8%。

行业发展前景及趋势预测

行业加快由规模数量型向质量效益型转变

《印染行业“十四五”发展指导意见》及《纺织行业“十四五”发展纲要》是据《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》编制,主要阐明“十四五”时期我国印染行业发展的战略方向,明确发展目标和主要任务,是行业发展的指导性文件。《印染行业“十四五”发展指导意见》中主要在行业增长、科技创新、结构调整、绿色发展四大方面提出了相关发展方向及目标。

行业稳中向好,市场规模有望继续增长

印染加工是纺织工业产业链的中间环节,其市场容量与发展速度,通常与下游的纺织品、服装产业的变化息息相关。未来,纺织品、服装产业的发展和结构升级,不仅能为印染行业提供越来越广阔的市场,而且也能推进印染行业向高品质、高附加值方向发展,从而实现印染行业的繁荣和提升。

随着落后、过剩产能不断被淘汰,国内印染行业正不断向环保化、节能化、高端化、个性化方向发展,国内印染行业已改变过去的依靠劳动力价格优势发生的数量型增长模式,转向质量型增长。2022年在疫情好转的大环境下,中国印染行业稳中向好,中国规模以上印染企业营业收入大概率保持增长态势,预计规模将突破3000亿元。2027年,随着中国印染行业绿色化、智能化转型升级成效凸显,行业市场规模不断扩大,规模以上印染企业营业收入有望触及4000亿元。

以上数据参考前瞻产业研究院《中国印染行业产销需求与投资预测分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对印染行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来印染行业发展轨迹及实践经验,对印染行业未来的发展前景做...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。