预见2022:《2022年中国风电运维行业全景图谱》(附市场规模、竞争格局、发展前景等)

风电运维行业主要上市公司:金风科技(002202)、明阳智能(601615)、电气风电(688660)、科雷斯普(833333)、节能风电(601016)、龙源电力(00916.HK)等

本文核心数据:风电运产业链、行业规模、应用市场结构、竞争格局、发展前景预测等

行业概况

1、定义及内容:风电运维贯穿风电场全生命周期

伴随着风电产业的高速发展,在风电项目的开发过程中,风机能否在运转时期发挥最佳性能是衡量风场投资成败的关键因素之一。因此,除考验风机本身质量外,其生命周期内的运营维护更为重要。

风电运维服务既横跨从项目前、中、后期三大阶段,囊括咨询、设计、评估、融资、采购、运输、施工、运维、备件供应、维修、技术支持、职业培训、检查、保险等一系列活动;也包含贯穿整个生命周期的准则化、职能管理以及评价体系开发等,是具有多业务领域、长时间跨度、高专业水平、强整合需要等特点的行业。

2、产业链剖析:风电运维产业链覆盖范围广

风电运维作为贯穿风电场全生命周期的后市场服务,是风电产业链下游的重要一环。从风电运维产业链来看,其上游即风电机组的制造与风电场的开发;中游及风电运维设备的制造与运维服务,运维设备制造包括检测设备、监测设备、通讯设备及维修设备等,运维服务包括风电设备运维、技术运维、安全运维、人员管理及成本维护等;下游则是风电传输、塔架制造及售电市场。

风电运维产业链的参与者主要包括风电整机制造商、风电场开发商与第三方运维服务商。风机制造商作为产业链中技术主导方,拥有绝对的技术优势,因此在目前的运维市场领域也占据重要地位,代表企业有金风慧能、国电思达、中车株洲、明阳智能等;风电场开发商在开拓运维市场之时占尽先天优势,代表企业有吉电股份、节能风电、江苏新能与新天绿能等;第三方运维服务商代表有东润能源、优利康达与安维士等。

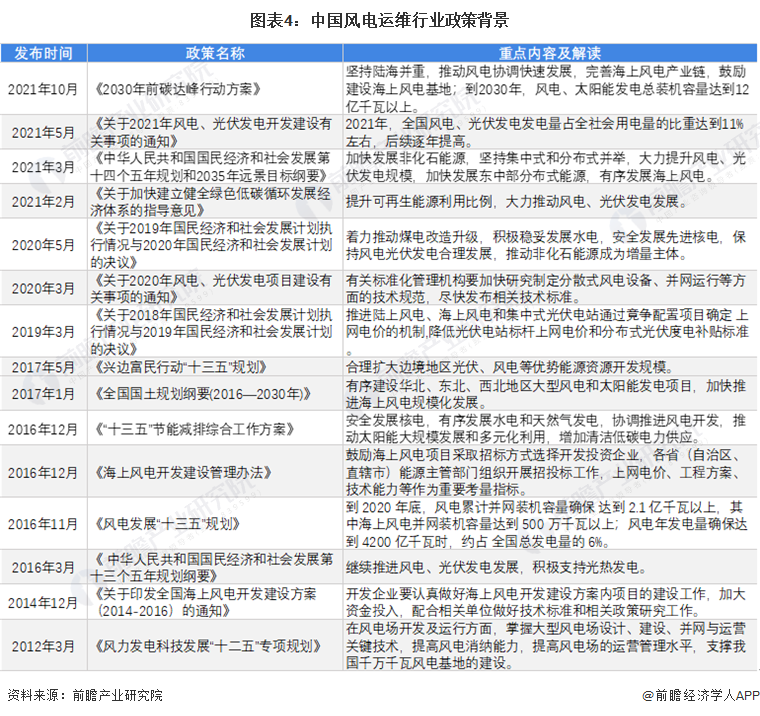

行业政策背景:海上风电运维及其智能化成为政策重点建设方向

早在2006年,国家发改委发布的《十一五规划》就提出了要稳步发展石油替代品,加快发展风能、太阳能生物质能等可再生能源。

2011年,《国家“十二五”科学和技术发展规划》首次提出要重点发展陆上大型风电场和海上风电场设计和运营、运维管理等关键技术,2020年,在《关于2020年风电、光伏发电项目建设有关事项的通知》中,国家能源局提出要完善风电并网运行方面的技术标准,2021年,海上风电建设成为政策鼓励的重点,《2030年前碳达峰行动方案》鼓励要建设海上风电基地,风电产业在政策推动下实现快速发展。

行业发展现状

1、风电建设及规划情况

——风电装机容量

中国风电新增、累计装机量连续多年位居全球首位,中国风电已经逐渐成为全球风电行业的领导者。根据全球风能理事会(GWEC)统计数据显示,截止2021年末,我国风电累计装机容量达到328.5GW,同比增长16.7%,增速快于全球,风电累计装机容量占全球39.2%。

2021年,中国(不包括台湾地区)新增装机容量47.6GW,新增装机和累计装机两项数据均居世界第一,新增装机容量在全球比重为50.91%。

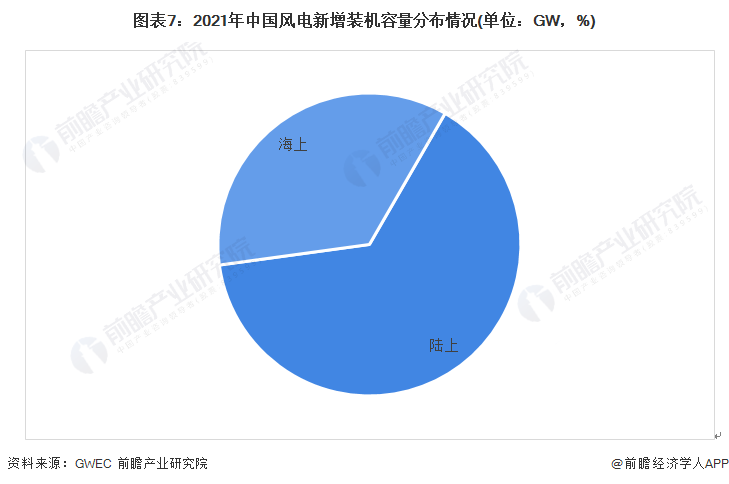

从不同风电场类型来看,2021年,全国陆上新增风电装机容量30.7GW,海上风电新增装机容量16.9GW,二者占总新增装机量的比例分别为64.5%和35.5%。

——风电装机规划

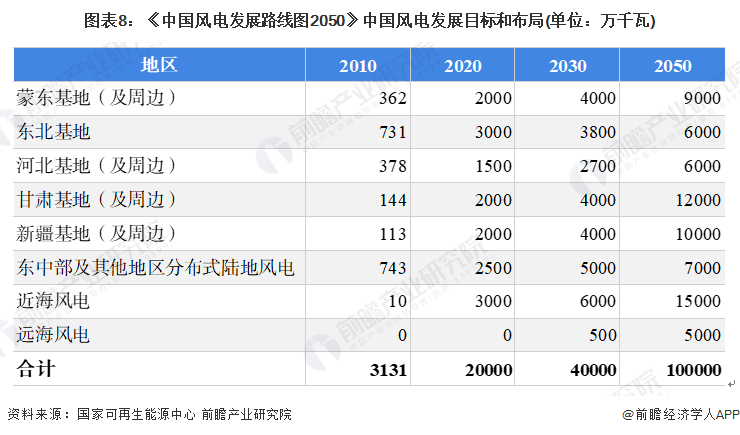

《中国风电发展路线图2050》提出未来30年,我国陆地、近海、远海风电都有不同程度的发展,到2030~2050年,每年新增装机约3000万千瓦,占全国新增装机的一半左右。

该路线图设定的发展目标是:到2020、2030和2050年,中国风电装机容量将分别达到2亿、4亿和10亿千瓦,成为中国的主要电源之一,到2050年,风电将满足国内17%的电力需求。

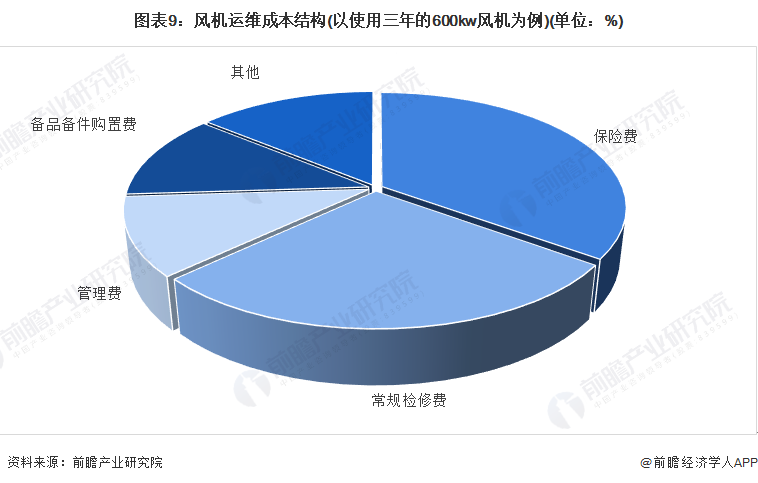

2、风电运维成本:保险费和检修费为主要成本来源

风电运行维护成本主要包括常规检修费用、故障维修费、备品备件购置费、保险费以及管理费用五个方面。根据德国、西班牙、英国和丹麦等风电强国经验,在风机的使用寿命期内运行维护成本将达到1.2-1.5 c €/kWh,我国风电运维成本为每度电0.05元。丹麦的研究数据显示,对于一个使用了三年的600kw的风机,约35%的运行维护成本来自保险费,28%为常规检修费,11%为管理费,12%为备品备件购置费。一般情况下,保险费、常规检修和管理费是相对稳定的,而故障维修费和备品备件购置费则难以预测,因为随着时间的推移,风机受磨损和老化等外界因素的影响,故障维修费和备品备件购置费将增加。

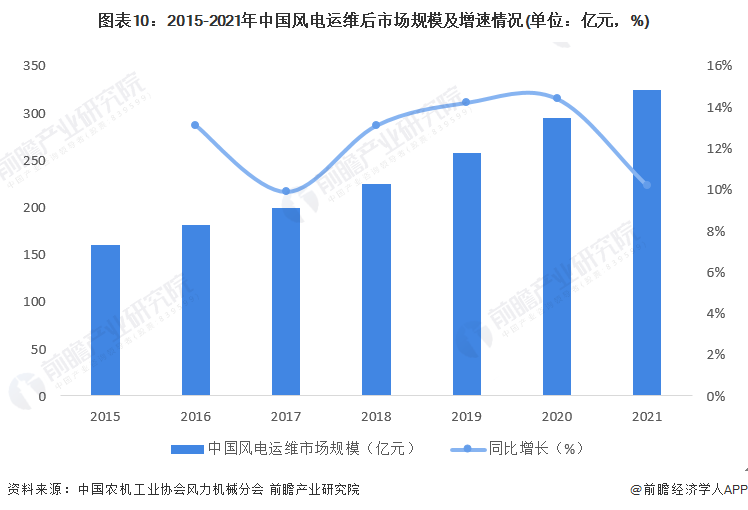

3、行业市场规模:2021年市场规模突破300亿元

当一个产业发展到一定规模或阶段时,后服务市场将是产业发展的新的推动力。一般风机的运行寿命是20-25年,在运行15年左右后,其经济性就会大大降低,这时,大批风机还面临更新改造、换代升级的问题,将成为后运维服务市场的又一大需求点。近年来,我国也在大力推进风电服务业的发展,因此,另一个发展趋势是,随着风机制造技术的逐渐成熟,运维服务增值空间将逐渐扩大。

2020年8月20日,中国农机工业协会风力机械分会发布的数据显示,2015-2020年中国风电运维后市场容量呈现逐年增长的态势,其中2020年达到294亿元,同比增长14.4%。同时,据中国农业机械工业协会风力机械分会专家测算,2021年风电后市场规模突破300亿元,达到324亿元。

行业竞争格局

1、区域竞争:我国风电运维企业多分布在沿海等风力资源丰富的地区

从上市企业来看,目前我国风电运维行业代表性上市公司主要分布在西北、京津冀、长三角与珠三角等风力优势明显或经济发达地区,尤其以北京和广东为代表的省市集聚较多的风电运维上市企业。

北京市风电运维行业代表上市企业有龙源电力、节能风电和东润环能;广东省风电运维领域的龙头企业代表如明阳智能领跑我国风电运维行业;另外,位于新疆的金风科技在我国风电运维领域也具备较强的竞争力。

2、企业竞争:整机制造商拥有较强竞争力

目前,国内从事风电后市场运维服务的企业主要有三类:风电整机制造商运维服务、风电场开发商运维服务和第三方专业运维服务公司,三足鼎立的运维格局下,风电整机制造商占据着高端运维市场,最具发展潜力。

根据2021年中国主要风电运营商的风电在运营装机量来看,目前,较具竞争力的风电运维企业以风电整机制造商与风电场开发商为主,例如龙源电力、三峡能源、电力电气与金风科技等。

从业务布局来看,风电运维作为一种后市场服务,除第三方运维服务商外,大部分企业均将其作为一种产业链延伸业务,目前在上市公司整体的业务占比不高,根据企业的地域分布,业务布局区域差异也较大。

从业务重点领域来看,智慧运维服务是目前上市企业布局的重要方向之一,例如金风科技推出的覆盖风电机组全生命周期智慧运维服务解决方案、运达股份也将智慧服务作为公司长期发展的重点业务板块。

行业发展前景及趋势:风电运维市场潜力巨大,未来有望保持高速增长

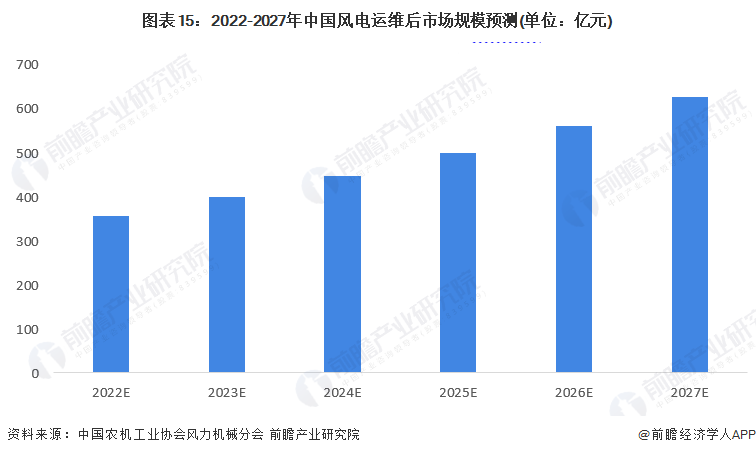

根据中国农机工业协会风力机械分会预测,2022年我国风电运维后市场规模将达到356亿元。前瞻结合中国风电运维行业的发展现状以及行业规模的年复合增长率分析,预计2022-2027年中国风电运维行业的年复合增长率将达到12%左右,到2027年中国风电运维市场规模有望达到560亿元。

未来,我国风电运维市场将主要向着智慧化、中低高端市场分层、全生命周期运营化等趋势发展,整机制造商将成为最具发展的运维市场主体。

更多行业相关数据请参考前瞻产业研究院《中国风电运维行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对风电运维行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来风电运维行业发展轨迹及实践经验,对风电运维行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。