干货!2022年中国清洁能源行业龙头企业对比:三峡能源PK龙源电力 谁是卷席中国清洁能源行业的“猎猎罡风”?

本文从企业发展历程、业务布局、装机规模等多维角度出发,对比了清洁能源行业风电领域的龙头企业三峡能源和龙源电力。

行业主要上市公司:三峡能源、中国电力、上海电力、京能清洁能源、大唐发电、国投电力、龙源电力、中广核新能源、大唐新能源、华能国际、华润电力、国电电力

本文核心数据:主要上市企业清洁能源装机容量、发电量、营业收入、归属净利润、毛利率、平均利用小时数、平均电价

1、三峡能源VS龙源电力:清洁能源业务布局历程

清洁能源发电属于资本密集型行业,技术壁垒及资金壁垒相对较高,大型央企及国企竞争优势相对明显。目前,我国发电行业主要呈现“五大四小”竞争格局,占据市场主导地位。

注:营业收入和利润数量来源于2021年《财富》世界500强排行榜;大唐集团尚未公布十四五具体清洁能源装机目标,表中为测算数据。

三峡能源和龙源电力作为我国清洁能源发电行业的龙头企业,分别为长江三峡、国家能源集团在清洁能源战略布局的领军部署,背靠我国“五大四小”发电集团中的两大豪强。两家企业在清洁能源方向的布局历程有其相似之处,2021 年 6 月,三峡能源正式于上交所上市,成为中国电力历史上规模最大IPO。虽然龙源电力早已于2009年在港股上市,但近年来也在积极筹划登陆大陆资本市场,2022 年1月龙源电力以换股吸收合并平庄能源的方式实现 A+H 股两地上市。

2、清洁能源业务布局及运营现状:龙源电力略胜一筹

——风电发电量及装机规模:龙源电力领先

从全国风力发电量区域布局来看,龙源电力更为纵深。除了在中国北方地区重点布局,龙源电力在西南和华东地区也有战略部署,2021年公司在国内的风电发电量为4336534万千瓦时,占2021年全国风力发电量的6.6%。三峡能源业务布局和龙源电力相近,但更加集中在华北地区,2021年国内风电发电量为2278892万千瓦时,占全国风力发电量的3.5%。

从装机容量角度分析,自2015年以来,龙源电力风电装机规模稳居世界第一,成为全球最大的风电运营商。截至2021年12月31日,龙源电力控股装机容量为2670万千瓦,其中风电控股装机容量2367万千瓦,火电控股装机容量188万千瓦,其他可再生能源控股装机容量116万千瓦。2017-2021年,公司风电装机容量稳步增长,风电控股装机容量年复合增长率为6.50%,占全国风力发电市场份额的7.2%。

2017-2021年,三峡能源装机容量由757万千瓦增长至2290万千瓦,年复合增长率31.9%。2021年公司风电累计装机容量达到1427万千瓦,较2020年同比增长61%,占全国风力发电行业市场份额的4.34%,其中,海上风电2021年新增324万千瓦,累计达458万千瓦,占全国海上风电装机容量的17.34%;光伏发电累计装机容量达到841万千瓦,同比增长29%,占全国太阳能发电行业市场份额的2.7%,同比提升0.2个百分点。

虽然龙源电力在风电总量规模上远超三峡能源,但在增速上略显乏力,且由于各大集团和企业近年来加快在清洁能源的战略布局,其风电领域领先的市场份额呈现逐年缩水态势,容易受到后来者的威胁。在业务结构上,三峡能源采用风光协同发展的战略,而龙源电力在太阳能发电方面投入有限,若继续保持缓步增长态势,则在清洁能源总体装机规模上,龙源电力有被三峡能源赶超的风险。

注:三峡能源2021年IPO上市,2017-2019年部分历史数据暂未披露,下同。

——清洁能源发电量:龙源电力发电量更大

从发电量来看,2017-2021年龙源电力清洁能源总体发电量远胜于三峡能源发电量。2021年,龙源电力累计完成发电量632.85亿千瓦时,其中风电发电量513亿千瓦时,同比增长17.44%。风电发电量的增加,主要由于是发电装机容量增加以及风速同比上升所致。

虽然在总量上有所差距,但得益于装机规模不断扩张以及风电光伏利用小时数的增加,三峡能源风光发电量在2017-2021年期间显著增长。2017-2021年,公司风电发电量从92.3亿千瓦增长至228.9亿千瓦,年复合增长率19.9%;光伏发电量从29.2亿千瓦增长至95.0亿千瓦,年复合增长率达26.6%。

3、清洁能源业务业绩对比:龙源电力营收规模领先、但三峡能源盈利能力较强

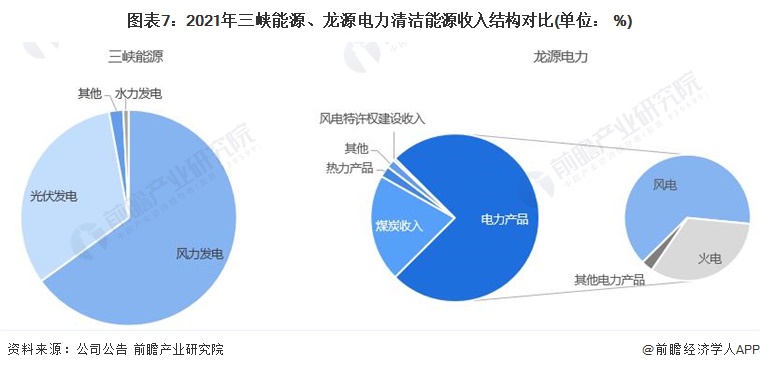

从清洁能源业务的经营情况来看,2017-2021年,龙源电力的业务收入规模领先于三峡能源。2021年,龙源电力在风电、火电、其他可再生能源三个业务板块的营业收入分别为239.68、 124.61、11.11亿元,其中,风电业务收入占整体收入的48%;三峡能源在风电、光伏发电板块的业务收入分别为100.68 亿元和49.6 亿元,分别占公司总营收的65.02%和32.05%。

从毛利率来看,2017-2020年,三峡能源的毛利率高于龙源电力;从毛利率的变化趋势来看,三峡能源的整体毛利率高于50%且呈逐年增长趋势;龙源电力的综合毛利率在33%-38%区间内波动,2021年,公司电力产品的毛利率为44.16%,虽然高于综合毛利率,但仍未超过50%。

发电设备利用小时数是一定时期内一个地区平均发电设备容量在满负荷运行条件下的运行小时数,即发电量与平均装机容量之比,反映了该地区发电设备利用率。2021年,全国风电设备平均利用小时数为2246小时;光伏发电设备平均利用小时数为1163小时;而三峡能源风电平均利用小时数为2314小时,光伏发电平均利用小时数为1385小时,大大超过全国平均水平。

2021年,龙源电力风电平均利用小时数为2366小时,较2020年提高127小时,较2017年提升331小时,且高于三峡能源风电2021年平均利用小时数,显示出公司良好的设备治理、维护能力,使设备运行的稳定性不断提升。

2021年3月,国家能源局印发《清洁能源消纳情况综合监管工作方案》,在全国范围内组织开展清洁能源消纳情况综合监管,优化清洁能源并网接入和调度运行,规范清洁能源参与市场化交易,确保清洁能源得到高效利用。

2021年6月,国家发展改革委发布《关于2021年新能源上网电价政策有关事项的通知》,明确自2021年起,新备案集中式光伏电站、工商业分布式光伏和新核准陆上风电项目(新建项目)不再通过竞争性方式形成具体上网电价,直接执行当地燃煤发电基准价。同时,新建项目可自愿通过参与市场化交易形成上网电价。随着电力市场的不断发展, 我国清洁能源市场化交易有序发展。

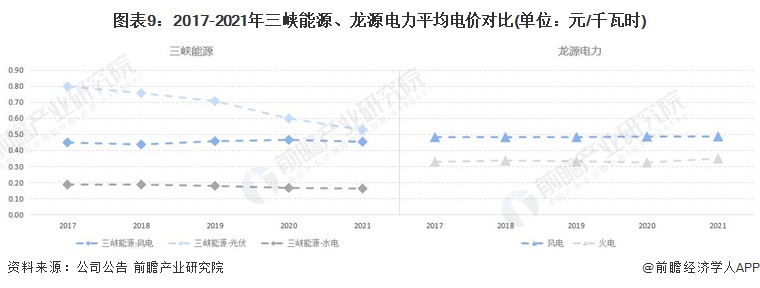

目前,三峡能源的销售模式为:在未参与市场化交易的区域,公司依据新能源发电项目核准时国家能源价格主管部门确定的区域电价或特许权投标电价与电网公司直接结算电费。在参与市场化交易的区域,电能销售模式为部分电能由电网公司采购,按项目批复电价结算;其余电量需参与市场化交易,按交易电价结算。2021年,三峡能源风电平均上网电价为0.456元/千瓦时,较2020年的0.469元/千瓦时下降0.013元/千瓦时。

2021年全年,龙源电力市场化交易实现量价齐增,其风电平均上网电价为0.489元/千瓦时,较2020年的0.487元/千瓦时增加0.002元/千瓦时,主要是由于风电市场交易规模扩大以及市场交易电价上升所致,略高于三峡能源风电平均上网电价。

综上,从电力设备的运转情况以及电力交易价格水平,侧面印证了龙源电力在风电方面的运营能力暂时领先于三峡能源。

4、前瞻观点:龙源电力是中国“风电之王”

在清洁能源发电行业中,清洁能源装机量决定了运营商的发电能力,而收入规模能反应公司的经营概况。基于前文分析结果,前瞻认为,龙源电力因在装机量、电站运行情况方面占有优势,目前是我国清洁能源发电企业中的“龙头”。

更多本行业研究分析详见前瞻产业研究院《中国绿色能源(清洁能源)产业市场前瞻报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对绿色能源行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来绿色能源行业发展轨迹及实践经验,对绿色能源行业未来...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。