预见2022:《2022年中国生物医药外包行业全景图谱》(附市场现状、竞争格局和发展趋势等)

行业主要上市公司:目前国内生物医药外包行业的上市公司主要有药明康德(02359.HK)、药明生物(02269.HK)、泰格医药(300347)、康龙化成(300759)、美迪西(688202)、凯莱英(002821)等

本文核心数据:市场规模、企业业绩、竞争格局

行业概况

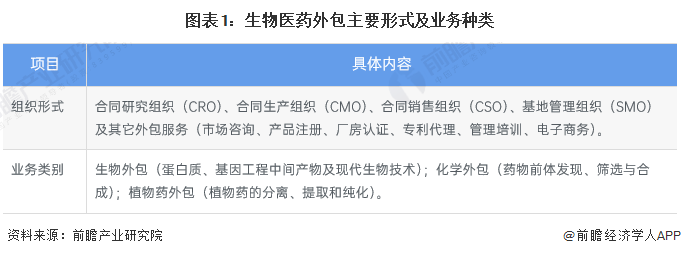

1、定义

生物药指利用基因工程、抗体工程或细胞工程技术生产的源自生物体内的物质,用于体内诊断、治疗或预防。具体来说,生物药包括:激素、酶、生长因子、疫苗、单克隆抗体、反义寡核苷酸或核酸、细胞治疗或组织工程产品等。

生物医药外包是指生物医药企业集中做自己擅长的、核心的业务,将本来由企业内部完成的非核心业务,以契约的形式交给更专业、高效的外部供应商来完成。这不仅为企业节省了时间和金钱,更是企业增强竞争力的战略选择。

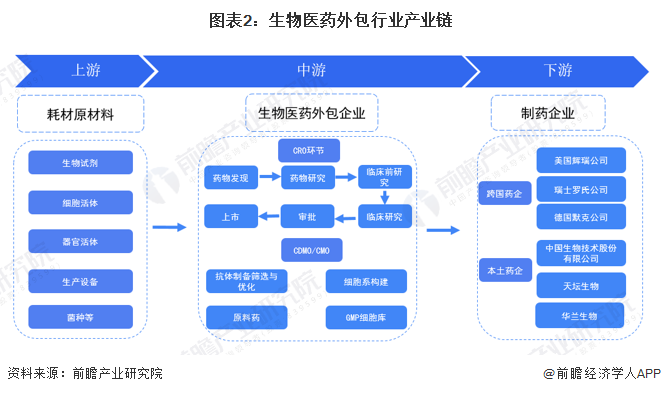

2、产业链剖析:产业生态完善

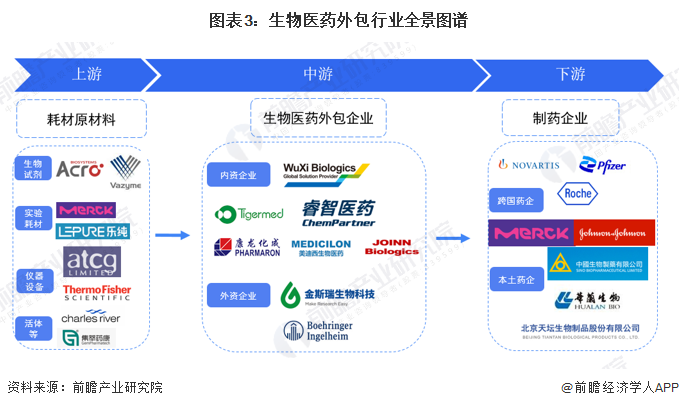

生物医药外包产业链主要分为上游耗材原材料、中游生物医药外包企业和下游生物医药制药企业三大环节。中国生物医药外包产业链中游主要是生物医药外包企业,主要包括CRO及CMO/CDMO类型的业务;上游为耗材原材料,包括生物试剂、细胞活体、器官活体、生产设备、菌种等材料;下游主要为制药企业,可以分为跨国企业、本土企业,跨国企业包括美国辉瑞、瑞士罗氏等,本土企业包括天坛生物、华兰生物等。产业链完善,业态较为丰富。

行业上游耗材类型较多,主要包括生物试剂、细胞活体、器官活体、生产设备、菌种等,企业如百普赛斯、诺唯赞、优宁维、义翘神州、药康生物、南模生物、泰林生物、东富龙等,各企业主营业务有所区别;中游生物医药外包企业按照资本类型差异,内资企业主要有药明生物、睿智医药、康龙化成、美迪西等企业,外资企业有金斯瑞、勃林格殷格翰等;下游跨国企业包括美国辉瑞、瑞士罗氏等,本土企业包括天坛生物、华兰生物等。

行业发展历程:行业处于快速发展阶段

中国生物医药外包行业起步较晚,1996年,美国MDS Pharma Services公司在中国投资了第一家CRO企业,主要为企业提供新药的临床研发服务,拉开了中国医药外包的序幕。2003年以来,《药物临床试验质量管理规范》(GCP)的颁布,激活了CRO市场的发展,GCP规定,申办者可以委托合同研究组织执行临床试验中的某些工作和任务,这期间行业企业数量速速增加。2015年,中国开始MAH试点,CXO行业发展速度加快,同时行业内并购整合盛行,战略合作不断。

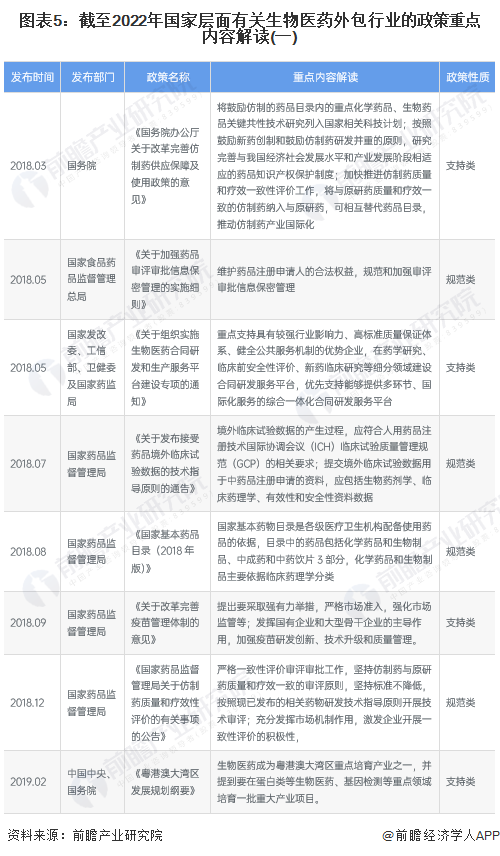

行业政策背景:国家支持行业规范发展

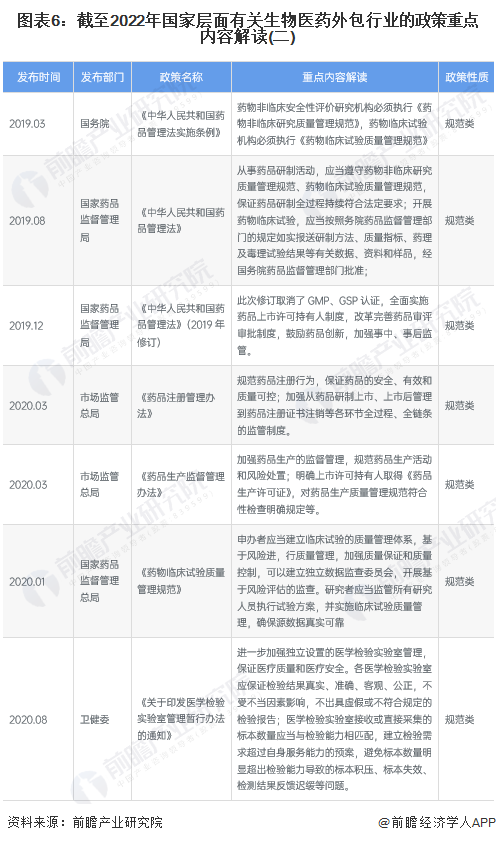

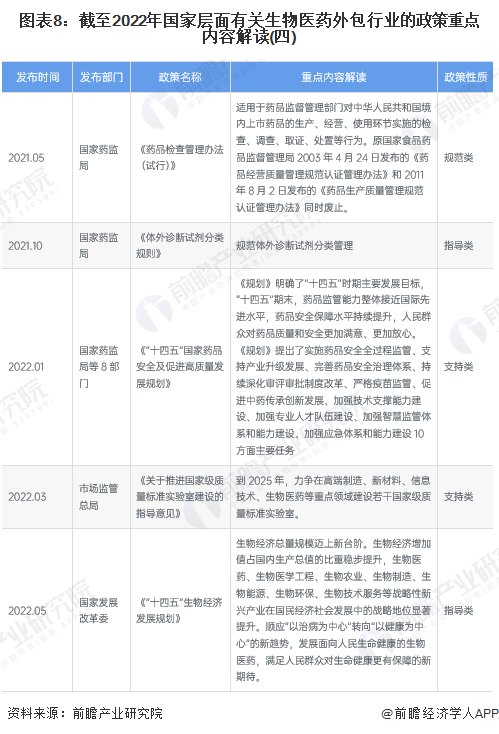

自2010年以来,国务院、国家发改委、国家药监局等多部门都陆续印发了支持、规范生物医药行业的发展政策,内容涉及生物医药发展技术路线、生物医药研发生产规范、生物医药外包行业发展目标、医疗卫生体制改革、药品上市管理制度等内容。此处梳理自2018年以来国家层面重点政策,近年来主要以规范类政策居多,其次为支持类政策。

根据《“十四五”生物经济发展规划》,“十四五”时期,我国生物技术和生物产业加快发展,生物经济成为推动高质量发展的强劲动力,生物安全风险防控和治理体系建设不断加强。

行业发展现状

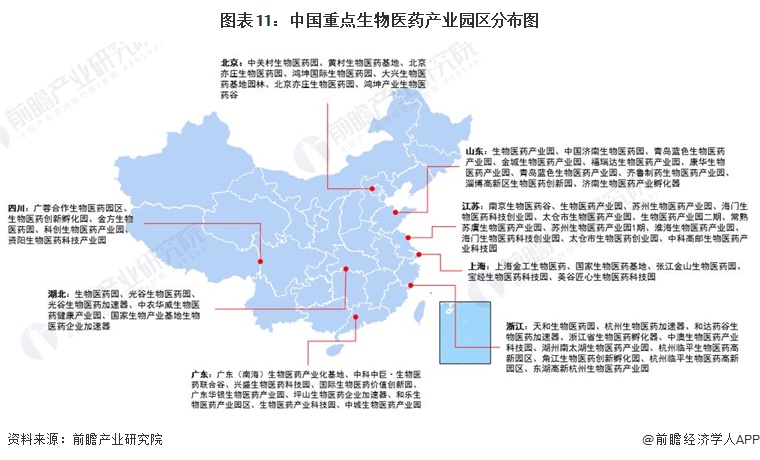

1、生物医药产业园区集中分布在江苏、山东

目前,我国生物医药外包产业相关的产业园区共有199个,主要分布在江苏省、山东省、广东省、浙江省、北京、四川省、上海市,其中江苏省及山东省分布数量均达到21个。江苏生物医药产业园包括南京生物医药谷、生物医药产业园、苏州生物医药产业园、海门生物医药科技创业园等。

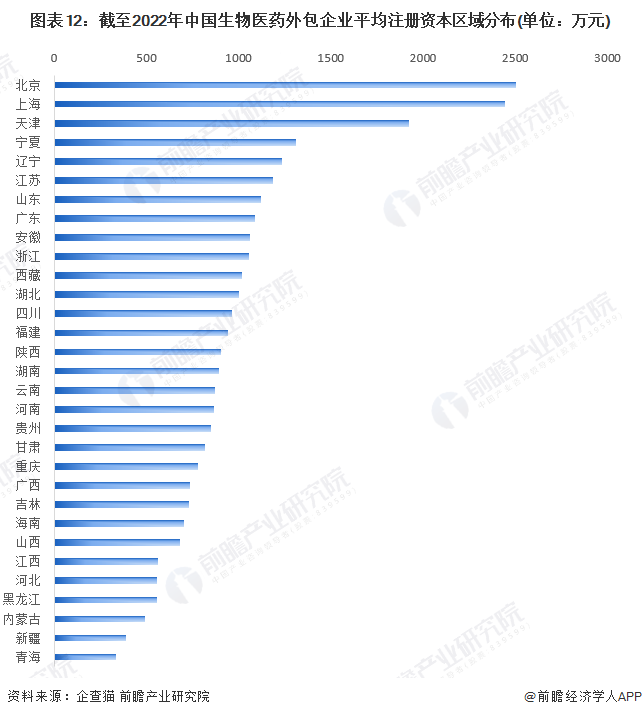

2、北京及上海生物医药外包企业的平均注册资本更高

根据中国企业数据库企查猫,目前中国生物医药外包企业的平均注册资本区域分布中,北京及上海相关企业的平均注册资本最高,北京为2502万元、上海为2442万元。此外,天津、宁夏、辽宁、江苏、山东等10个省市的生物医药外包企业平均注册规模均在1000万以上,规模相对较大。

3、代表性企业项目数量丰富且业绩增速快

目前,药明生物、药明康德、泰格医药、康龙化成在我国生物医药外包行业市场的竞争力较为强劲。其中,药明康德是国内医药外包行业的龙头企业,市值规模第一,总体营收规模第一,但其业务领域较为多元,属于综合性新药研发服务平台。药明生物属于药明系旗下的独立主体,其专注于协助客户进行生物医药领域的研发及生产,2021年营收规模达到102.9亿元,同比增长83.35%,毛利率达46.93%,在生物医药外包领域处于绝对领先地位。从项目数量来看,实力较强的企业项目数量多在数百个规模,新进入生物医药外包领域的企业项目数量在近百个或几十个,如凯莱英、博腾制药。

注1:以上数据统一采用2021年度财务数据。

注2:此处仅药明康德、药明生物、睿智医药、凯莱英项目数量为生物医药业务相关项目数量。

4、中国生物医药外包行业市场规模快速上涨

根据Frost & Sullivan数据,中国生物医药外包行业市场主要包括研发市场、生产市场,目前中国生物医药外包行业以CRO市场为主,但CMO/CDMO市场增速十分迅猛。结合中国CDE(国家药品监督管理局药品审评中心)临床受理数量中生物药占比情况及中国医药CRO市场规模,测算得出生物医药CRO市场规模;另结合Frost & Sullivan关于中国生物医药CMO/CDMO市场规模数据,汇总得出中国生物医药外包市场规模。

2017-2021年中国生物医药外包行业市场规模不断扩大,五年间复合增速达到41.90%。2021年中国生物医药外包行业市场规模达到444亿元,其中CRO市场规模313亿元,CMO/CDMO市场规模为131亿元。

注:货币口径统一为人民币,以各年度12月31日汇率折算。

行业竞争格局

1、区域竞争:长三角区域聚集性较好

从产业链的代表性企业分布情况来看,广东省、上海市、北京市的代表性企业分布数量最多,广东省有睿智医药、海瑞普等;上海市有美迪西、维亚生物、优宁维、南模生物、东富龙等;北京有康龙化成、昭衍新药、百普赛斯等。此外,江苏省、浙江省、重庆市、香港等地区均有分布生物医药相关企业,总体来看,长三角区域聚集性相对较好。

2、企业竞争:药明系强势稳居第一梯队

生物医药外包行业依据企业的营收规模划分,可分为3个竞争梯队。其中,2021年度营业收入规模大于30亿元的企业有药明生物、药明康德、泰格医药、康龙化成;营收规模在5-30亿元之间的企业有美迪西、睿智医药、维亚生物、海普瑞等;第三梯队的企业如凯莱英、博腾制药等进入生物医药领域时间较短,该业务营收规模较小。

注:数据采用2021年度财报数据,未详细披露生物医药业务的企业,结合项目数量测算,仅供参考。

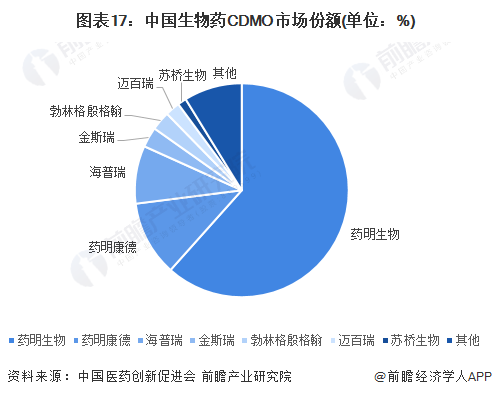

目前,中国生物医药外包行业龙头企业是药明系企业,包括药明生物、药明康德。其中,药明康德是国内医药外包行业的龙头企业,市值规模第一,总体营收规模第一,但其业务领域较为多元,属于综合性新药研发服务平台。药明生物属于药明系旗下的独立主体,其专注于协助客户进行生物医药领域的研发及生产,2021年营收规模达到102.9亿元,同比增长83.35%,毛利率达46.93%,在生物医药外包领域处于绝对领先地位。从2020年度生物药CDMO市场份额来看,药明生物占据60%左右的市场份额,龙头地位稳固。

注:统计时间为2020年,仅统计企业与生物医药生产外包相关业务规模。

行业发展前景及趋势预测

1、行业竞争迎来加剧,临床阶段市场潜力更佳

中国生物医药外包行业近年来热度不断提高,吸引了越来越多参与者入局,从新成立企业年份来看,2020年以来新成立企业明显增多,且资本市场同样显示出融资热度的明显提高,未来市场竞争将进一步加剧;而从技术应用来看,生物医药领域的技术创新日新月异,如人工智能等技术被应用于CRO领域,专利申请不断增长,行业技术创新水平逐渐提高;从细分市场来看,无论是CRO还是CMO/CDMO,临床阶段的业务均占据了绝大部分市场份额,且占比有进一步提高的趋势,也是生物医药企业研发的重点投入阶段,未来该细分市场规模将进一步增大。

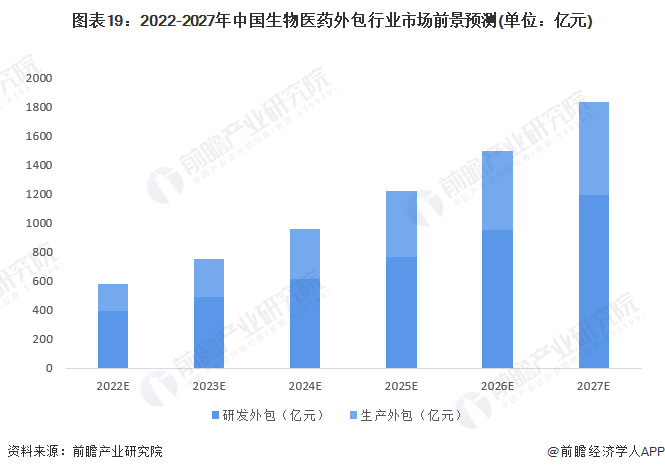

2、制药企业外包比例提高,未来市场规模持续走高

近年来,中国医药政策鼓励由仿制药向创新药发展,制药企业整体研发投入有所加大,而由于研发具有周期长、高风险的特点,越来越多的制药企业倾向研发外包,给中国生物医药外包行业带来的良好的发展环境。生物医药外包市场前景可观,中小型企业开始成为全球医药市场创新主力,CRO/CMO龙头企业业务向上下游延伸,行业未来呈现纵向一体化趋势,全球医药外包行业市场逐渐由欧美发达国家转移至中、印等发展中国家。结合中国生物医药CRO市场及CMO/CDMO市场发展趋势,测算2027年,中国生物医药外包市场规模将达到1836亿元。

更多本行业研究分析详见前瞻产业研究院《中国生物医药外包行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对生物医药外包行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来生物医药外包行业发展轨迹及实践经验,对生物医药...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。