【行业深度】洞察2022:中国精对苯二甲酸(PTA)行业竞争格局及市场份额(附市场集中度、企业竞争力评价等)

行业主要上市公司:中国石化(600028);恒逸石化(000703);荣盛石化(002493)等

本文核心数据:精对苯二甲酸(PTA)行业竞争梯队;精对苯二甲酸(PTA)行业企业布局等

1、中国精对苯二甲酸(PTA)行业竞争梯队

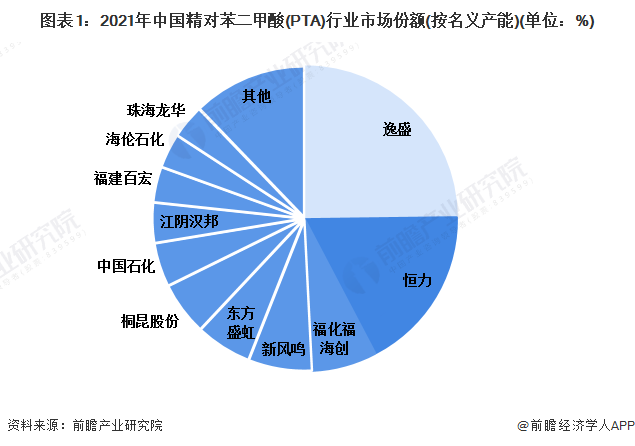

当前,国内PTA市场形成了以逸盛、恒力等行业巨头为主导,若干中小型企业为补充的行业格局,行业话语权牢牢掌握在PTA大厂手中。统计数据显示截至2021年底,逸盛、恒力两家公司PTA产能为1645万吨/年和1160万吨/年,分别占国内PTA产能总规模的24.8%和17.5%。

根据名义产能的不同,可将我国精对苯二甲酸(PTA)行业企业大致分为三个竞争梯队。第一梯队企业名义产能在1000万吨/年以上,主要包括逸盛石化及恒力石化。第二梯队企业名义产能在300-1000万吨/年,主要包括福化福海创、新风鸣等。第三梯队企业名义产能在300万吨/年以下,包括海伦石化等。

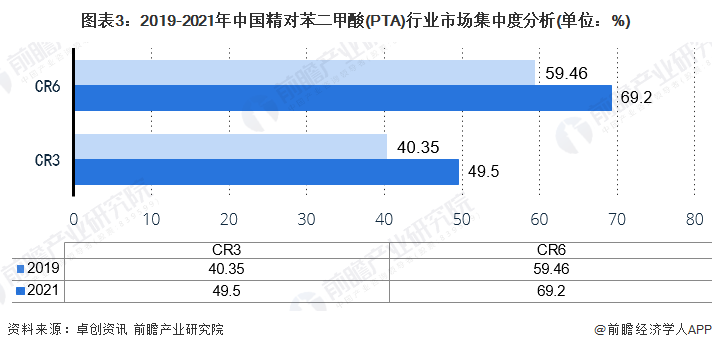

2、中国精对苯二甲酸(PTA)行业企业集中度

截止2021年底,国内PTA行业CR6达到69.2%。PTA生产商的竞争主要集中于建造成本和生产成本的竞争,近两年新增产能的投产多以完善自身产业链以及扩大单套产能并降低生产成本为目的。

3、中国精对苯二甲酸(PTA)行业区域集中度

长三角、珠三角和东北地区是我国石化产业最发达的地区,这三个地区都有了大量炼油和PX生产能力,以及优良的港口条件,地区内的PTA企业可以通过就近的港口进口PX原料。长三角、珠三角和东北地区的PTA企业在与上游产业的关联程度方面也占据一定优势。从下游纺织化纤行业来看,PTA的下游消费市场主要分布在华东和华南地区,尤其是长三角与珠三角地区。我国PTA企业分布热力图如下:

4、中国精对苯二甲酸(PTA)行业企业布局及竞争力评价

精对苯二甲酸(PTA)行业的上市公司中,恒逸石化、荣盛石化等企业的精对苯二甲酸(PTA)业务种类较多,产能处于全国领先地位,专注于精对苯二甲酸(PTA)业务布局。再从企业精对苯二甲酸(PTA)业务的竞争力来看,恒力石化、荣盛石化等企业竞争力排名较强,近年来营收表现较强,市占率逐步提高。

5、中国精对苯二甲酸(PTA)行业竞争状态总结

从五力竞争模型角度分析,目前,我国目前我国PTA行业产能过剩,供大于求,行业现有竞争者竞争程度一般。

从上下游角度来看,PTA行业上游直接原材料主要为PX和醋酸,现阶段以及未来一段时期内,受原油价格影响,PX的供给将有所收紧,可能会出现供不应求的情况,因此对上游议价能力较弱;精对苯二甲酸(PTA)下游客户主要为纺织等各类生产制造企业,以批量采购为主,客户数量和类型较多,需求集中度一般。除此之外,精对苯二甲酸(PTA)产品差异化较小,同质化程度较高。因此精对苯二甲酸(PTA)行业对下游消费者议价能力一般。

从潜在进入者的角度来看,龙头企业的市占率较高,市场经验等方面已经积累多年,使得新进入企业的发展空间受限,市场吸引力一般,因此潜在进入者威胁较小。

从行业替代品的角度来看,QTA具有一定威胁,QTA能够替代PTA生产聚酯短纤、长丝和薄膜。但是它不能用于生产瓶级PET切片。行业替代品威胁较小。

综合以上分析,我国精对苯二甲酸(PTA)行业竞争状态总结如下:

更多本行业研究分析详见前瞻产业研究院《中国精对苯二甲酸(PTA)行业发展前景预测与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对精对苯二甲酸(PTA)行业行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来精对苯二甲酸(PTA)行业行业发展轨迹...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。