干货!2022年中国生物医药外包行业龙头企业分析——药明生物:产能扩张仍是战略重点

行业主要上市公司:目前国内生物医药外包行业的上市公司主要有药明康德(02359.HK)、药明生物(02269.HK)、泰格医药(300347)、康龙化成(300759)、美迪西(688202)、凯莱英(002821)等

本文核心数据:基地数量;研发人员数量;研发投入金额;营收规模;毛利率

药明生物:生物医药外包业务布局历程

2009年,药明生物生物在江苏无锡成立。公司重视自身产能建设,于2010年在无锡设立中国首个cGMP生物药研发基地,2012年在上海投资1.2亿美元建设生物药研发中心。2016年公司成功赴港IPO,同年最大使用一次性反应器的生物制药cGMP生产基地全面投产。2017年,公司开始其全球化布局,在爱尔兰、新加坡、美国建立相关生产基地或办事处,截至2022年根据其官网显示共有18个全球生产基地,项目高达526个。

药明生物:生物医药外包业务布局及运营现状

——生产基地:全球化布局,主要集中在亚洲区域

从企业官网公布数据,药明生物在全球共有18个生产基地,其中有11个布局在亚洲。在中国布局主要集中在江苏、浙江、上海三个省市。在欧洲区域主要依靠收购途径获取生产基地,从制药巨头拜耳收购了2个位于德国的基地。

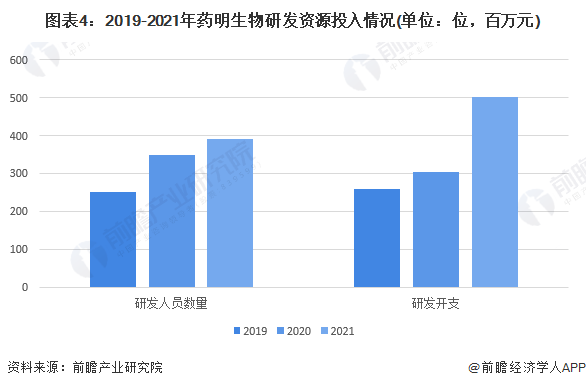

——研发资源投入情况:研发人员、研发开支持续增多

2019-2021年,药明生物在研发方面持续保持高投入,截至2021年底,药明生物研发团队共有390人,当年投入金额高达5.02亿元。2019-2021三年间,研发人员增长了56%,研发开支增长了93.15%。

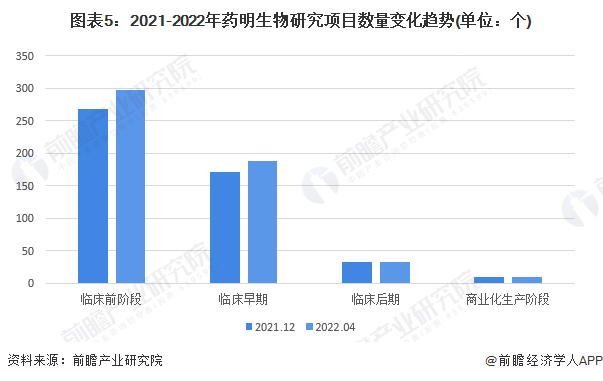

——项目数量:项目总量持续扩大,临床前项目占比高

从项目数量来看,2021-2022年4月,药明生物正在进行的研究项目从480个增长至526个,4个月增长了46个。现有项目占比来看,临床前阶段项目数量达到297个,占比达56.46%,前期阶段项目数量多且保持增长,表明公司业务维持良好的扩张势头。

药明生物:生物医药外包业务经营业绩

2019-2021年,药明生物营业收入规模持续扩大,2021年营收规模达到102.9亿元,同比增长83%。从毛利率水平来看,药明生物毛利率呈现增长趋势,并保持40%以上的高水平,2021年公司毛利率达到46.92%,同比增长1.79个百分点。

药明生物:生物医药外包业务发展规划

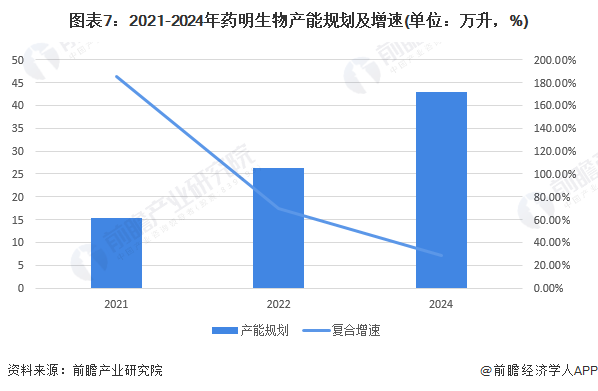

2022年,药明生物将继绩努力为合作伙伴提供一体化CRDMO服务,特别是生产极具成本优势的COVID-19疫苗及有效对抗Omicron的单抗,为全球抗疫做出贡献。展望未来,公司将贯彻践行“跟随并赢得分子”策略及“全球双厂生产”生产模式,牢牢掌握生物药行业的发展机遇。在产能规划方面,2021年公司产能为15.4万升,2022年公司规划产能同比提高70.13%至26.2万升,2024年产能将达到43万升。

更多本行业研究分析详见前瞻产业研究院《中国生物医药外包行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院还提供产业大数据、产业研究、政策研究、产业链咨询、产业图谱、产业规划、园区规划、产业招商引资、IPO募投可研、IPO业务与技术撰写、IPO工作底稿咨询等解决方案。

更多深度行业分析尽在【前瞻经济学人APP】,还可以与500+经济学家/资深行业研究员交流互动。

前瞻产业研究院 - 深度报告 REPORTS

本报告前瞻性、适时性地对生物医药外包行业的发展背景、供需情况、市场规模、竞争格局等行业现状进行分析,并结合多年来生物医药外包行业发展轨迹及实践经验,对生物医药...

如在招股说明书、公司年度报告中引用本篇文章数据,请联系前瞻产业研究院,联系电话:400-068-7188。

品牌、内容合作请点这里:寻求合作 ››

前瞻经济学人

专注于中国各行业市场分析、未来发展趋势等。扫一扫立即关注。